稳定币监管听证会上的意外焦点:OlympusDAO与OHM稳定币

在上周的参议院稳定币听证会上,一个名字的出现频率远超出加密界的预期:OlympusDAO及其OHM稳定币。OHM是一种所谓的稳定币,但与其他稳定币不同的是,它并不与法定货币挂钩。尽管其价格近期大幅下跌,但这并未阻止众多DeFi项目与OlympusDAO合作,因为它们希望利用其白标流动性解决方案OlympusPro。那么,这些项目究竟在追求什么呢?答案很简单:协议拥有的流动性。

在上周的参议院稳定币听证会上,一个名字的出现频率远超出加密界的预期:OlympusDAO及其OHM稳定币。OHM是一种所谓的稳定币,但与其他稳定币不同的是,它并不与法定货币挂钩。尽管其价格近期大幅下跌,但这并未阻止众多DeFi项目与OlympusDAO合作,因为它们希望利用其白标流动性解决方案OlympusPro。那么,这些项目究竟在追求什么呢?答案很简单:协议拥有的流动性。

DeFi项目面临的流动性挑战

简而言之,DeFi项目一直受到“雇佣兵”流动性提供者的困扰。这些人通常是大型持有者,他们几乎会涌入任何提供代币激励的项目。无论是领先的DeFi蓝筹项目在接下来几周内增加代币奖励,还是在Boba上不知名的小型去中心化交易所进行类似操作,这些“雇佣兵”都会出现。项目规模并不重要,重要的是年化收益率(APY)。

尽管这可能导致项目总锁定价值(TVL)的急剧上升,但这种增长很少能持续。一旦奖励计划结束,这些流动性提供者就会撤出流动性,出售代币,并继续寻找下一个机会。区块链分析平台Nansen还透露,“高达42%的流动性提供者在项目启动当天进入,并在24小时内退出。大约16%在48小时内离开,到第三天,70%的用户会从合约中撤出。”这种情况反复发生,导致项目的真正支持者手中持有的代币变得一文不值。

OlympusDAO的解决方案

因此,所谓的DeFi 2.0项目,如OlympusDAO,承诺解决这一问题。其中一个特别的功能是Olympus的“绑定”功能。Olympus债券与传统债券类似。它们为用户提供了一种通过交换少量加密货币或来自其他交易所(如SushiSwap)的流动性提供(LP)代币来购买折扣OHM代币的方式。

OHM会定期分配给债券持有人,直到其在15个周期后到期,每个周期大约为8小时。例如,如果OHM在公开市场上的价格为500美元,用户可以通过绑定机制以450美元(外加等待时间)购买相同的代币。这种等待时间也使得人们比Nansen提到的典型流动性提供者更长时间地锁定在协议中。

由于这种OHM作为债券更便宜,用户因此有动力出售其流动性以换取项目的原生代币。这也增加了协议的流动性,并让用户能够在不承担传统流动性提供(如无常损失)风险的情况下获得代币。无常损失是指当池中的代币价格发生变化(无论是上涨还是下跌)时,有时会减少人们对更有利可图的代币的敞口。

此外,值得注意的是,这甚至还没有触及OHM高昂的质押回报。持有OHM后,您还可以质押(即将这些代币锁定在协议中),并以1:1的比例获得质押的OHM(sOHM)。一旦质押,用户可以在每个周期内获得超过4,297.3%的年化收益率,以OHM支付。今年早些时候,这一数字高达16,000%。

OlympusPro:DeFi项目的兴奋点

但让DeFi项目兴奋的是绑定机制,而不是质押。这种机制非常独特,以至于Olympus现在推出了一种名为OlympusPro的绑定即服务产品。对于项目中所有以原生代币支付的债券,Olympus团队将收取3.3%的费用,并为您实施这种绑定机制。

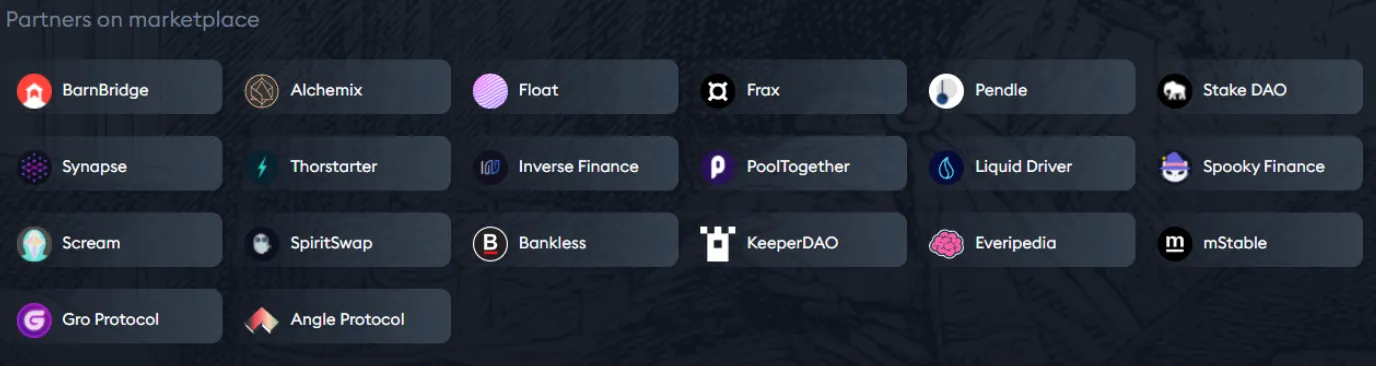

到目前为止,他们已经吸引了多个不同区块链的大量兴趣。这无疑是一个有趣的实验,随着该服务获得更多关注,它很可能会成为DeFi领域其他项目的关键工具。但在政客们讨论稳定币监管时,预计OHM将继续引发一些争议。

《解密DeFi》是我们的每周DeFi通讯,始终以本文为首。我们的电子邮件订阅者可以在文章发布到网站前一天抢先阅读。在此订阅。

资金费率

资金费率 资金费率热力图

资金费率热力图 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种