CoreWeave季度报告:营收激增三倍却因亏损扩大引发市场担忧

在这份季度报告中,AI基础设施供应商CoreWeave以惊人的营收增长吸引眼球,但扩大的亏损和上升的运营成本却令投资者不安。尽管营收近乎翻三倍,其股价在盘后交易中下跌,迫使市场在快速增长与延迟盈利路径之间重新权衡。

需求火爆但亏损加剧

CoreWeave第二季度销售额达12.1亿美元(超预期),但由于运营支出从去年3.18亿美元激增,净亏损扩大至约2.905亿美元。该公司目前运营33个AI数据中心,并围绕高性能GPU集群扩展规模。"当前最大挑战是获取能满足客户需求的电力基础设施",CEO Michael Intrator指出,这揭示了快速扩张带来的供应端瓶颈。

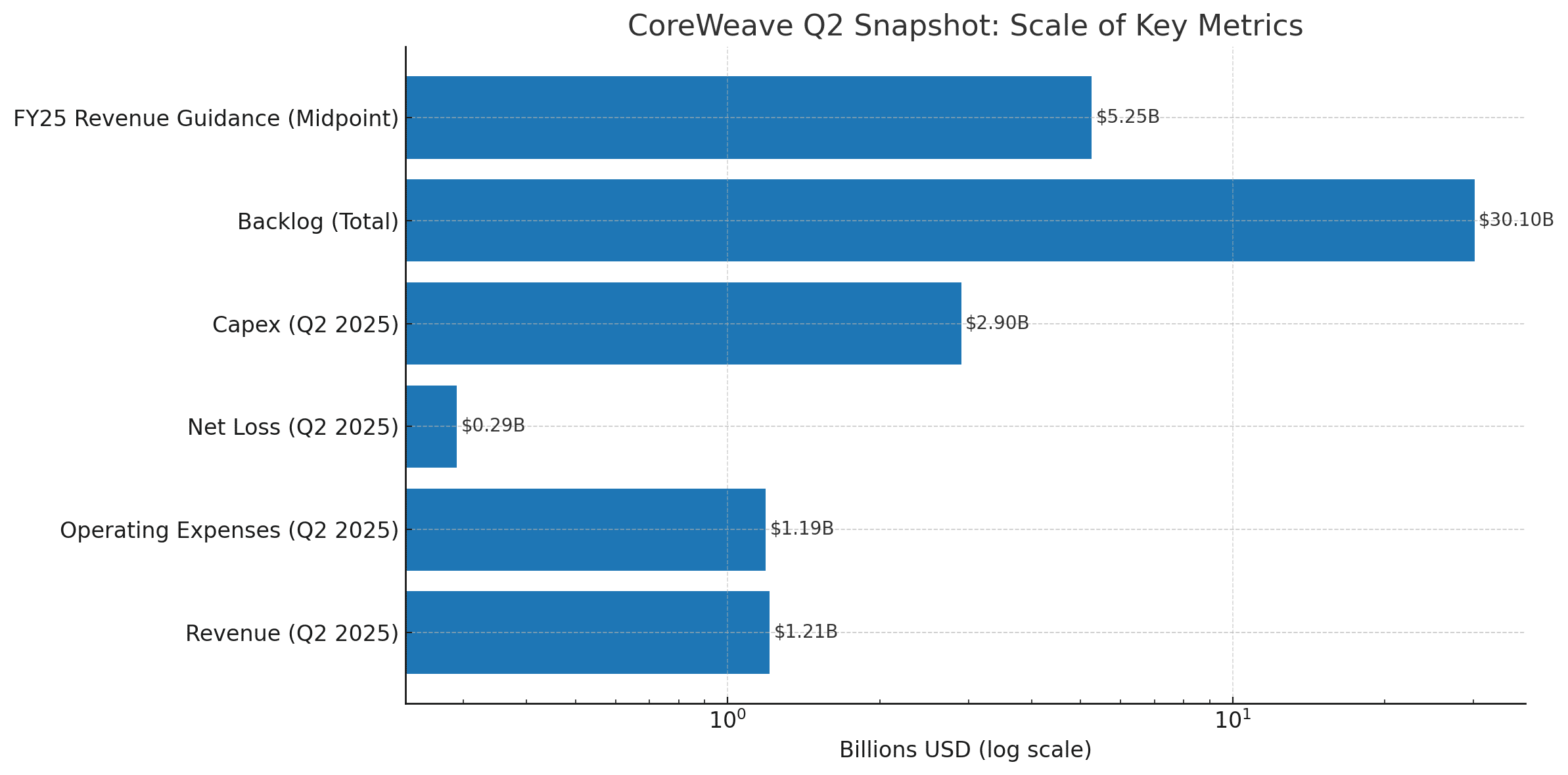

上调预期、创纪录资本支出与堆积如山的订单

管理层将全年营收预期上调至51.5-53.5亿美元,表明AI训练和推理需求持续强劲。待执行订单达约301亿美元(含多年合约),资本支出创29亿美元纪录,反映其加速扩容的紧迫性。CoreWeave的业绩表现既凸显了行业长期增长,也揭示了建设大型AI数据中心所需的资本密集特性。

股价下跌原因解析

尽管业绩超预期,盘后股价仍下跌9-11%,因投资者聚焦整体亏损、运营成本增加及短期股权稀释问题。锁定期满可能加剧波动,而大客户收入集中度使市场情绪易受新闻影响。当前股价反应表明,华尔街需要更清晰的利润率前景作为扩建进程的评估依据。

交易观察:90亿美元收购Core Scientific

为保障电力供应并降低长期运营成本,CoreWeave正以90亿美元全股票收购Core Scientific,此举将获得约1.3吉瓦总电力。但大股东公开质疑交易条款,显示交易完成风险仍存。此次收购的战略逻辑在于电力获取与垂直整合,与CoreWeave当前业绩背景高度契合。

Q2关键数据速览

指标:2025年Q2

营收:~12.1亿美元

净亏损:~2.905亿美元

运营支出:~11.9亿美元

待执行订单:~301亿美元

2025全年营收指引:51.5-53.5亿美元

盘后波动:-9%至-11%

数据来源:公司财报及主流财经通讯社

投资者策略建议

对中期投资者而言,CoreWeave业绩讲述的是关于AI基础设施的高贝塔赌注:巨额订单、增长预期与电力保障计划构成核心逻辑。但电力限制、资本消耗和客户集中度等风险不容忽视,需严格控制仓位并保持耐心。短线交易者或持续面临双向波动,直至利润率改善趋势明朗化。

长期展望

未来12-24个月的利润率恢复取决于三大因素:电力资源获取、实施速度以及向高利润率服务的业务转型。若成功收购CoreScientific并按计划提升电力供应,运营杠杆效应将显现;反之,即便需求强劲,高支出仍将压制盈利能力——这正是CoreWeave业绩叙事的核心矛盾。

结论

本季度业绩证实AI算力需求真实且持续,但代价高昂。当公司以令人目眩的速度扩张时,投资者需要确信规模终将转化为持续提升的盈利能力。

常见问题

Q:为何营收超预期股价却下跌?

A:亏损和运营成本扩大掩盖了营收增长。

Q:待执行订单和指引有何意义?

A:301亿美元订单和调高全年预期预示多年需求可见性。

Q:CoreScientific交易的关键作用?

A:主要为确保1.3吉瓦电力供应并改善长期经济性,但反对意见增加交易流产风险。

术语表

待执行订单:已签约但未确认的未来收入

资本支出:用于数据中心等长期资产的资本投入

锁定期:IPO后限制内部人士售股的期限

运营杠杆:规模效应带来的利润增速超过营收增速

电力站点:具备公用设施容量和物理厂房的数据中心选址

资金费率

资金费率 资金费率热力图

资金费率热力图 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注