Pendle革新DeFi衍生品:Boros为机构投资者将波动资金费率转化为稳定收益

核心解决方案:机构需要稳定收益但资金费率波动剧烈——Boros将波动转化为固定回报

市场机遇:在DeFi衍生品领域抢占先机,成为Ethena等delta中性策略的底层基础设施

发展愿景:从加密资金费率扩展至传统金融(债券、股票),引领链上衍生品市场

1. DeFi成功背后的蓝海领域

尽管加密市场涌现诸多叙事,去中心化金融(DeFi)与衍生品交易展现出最强的产品市场契合度。DeFi初期增长源于Aave等借贷协议、Uniswap等去中心化交易所及流动性挖矿机制,这些创新在无需许可的环境中重构了金融基础设施。

随着市场成熟,DeFi正沿袭传统金融发展轨迹向衍生品领域扩张。在传统市场,衍生品交易规模与流动性远超现货市场。加密领域正在经历类似转变,无需许可的衍生品将成为下一轮增长引擎。

2. Pendle:DeFi中的金融工程

Pendle敏锐捕捉到这一机遇,于2021年推出并确立为结构化衍生品领域的领军项目。 其创新点在于将生息代币的本金与收益分离。当时机完美契合:权益质押成为主流,2023年质押与空投预期更推动Pendle获得广泛关注。如今众多新项目将Pendle作为收益策略的基础设施。

其创新点在于将生息代币的本金与收益分离。当时机完美契合:权益质押成为主流,2023年质押与空投预期更推动Pendle获得广泛关注。如今众多新项目将Pendle作为收益策略的基础设施。

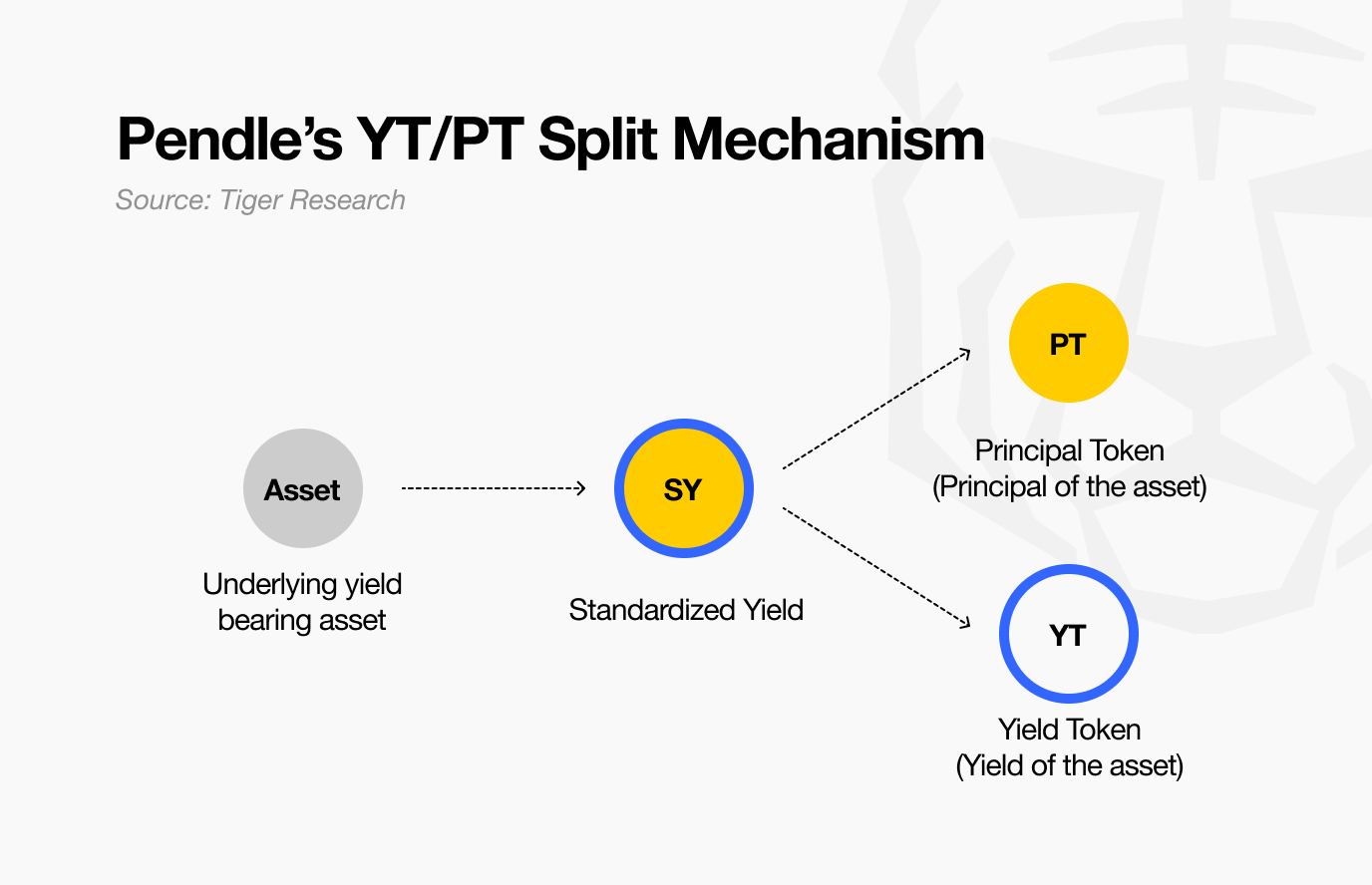

其核心机制看似简单却创造出两类独特资产:未来价值的折价债权(PT)和纯利率波动敞口(YT)。这种设计显著提升了资本效率,使stETH等生息资产不再仅是质押替代品,而成为复杂策略的构建模块。

3. Boros:赋能Delta中性收益

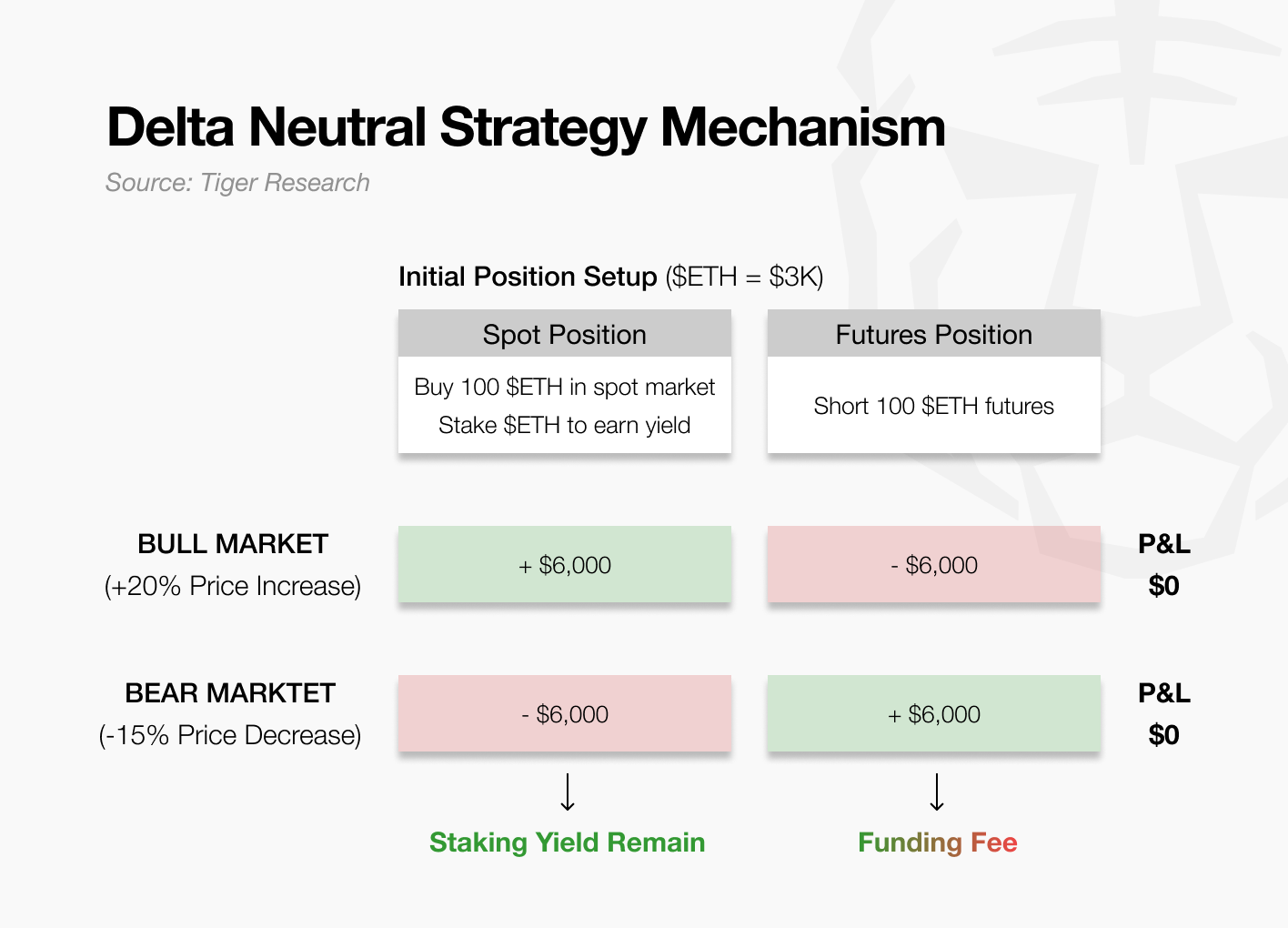

随着加密市场发展,机构采用更复杂的delta中性策略来获取稳定收益。 以Ethena为例,其通过现货持有ETH并做空等值期货实现价格风险对冲。但资金费率的双向波动(牛市收取/熊市支付)成为主要挑战,这直接影响其稳定币USDe的支撑机制。

以Ethena为例,其通过现货持有ETH并做空等值期货实现价格风险对冲。但资金费率的双向波动(牛市收取/熊市支付)成为主要挑战,这直接影响其稳定币USDe的支撑机制。

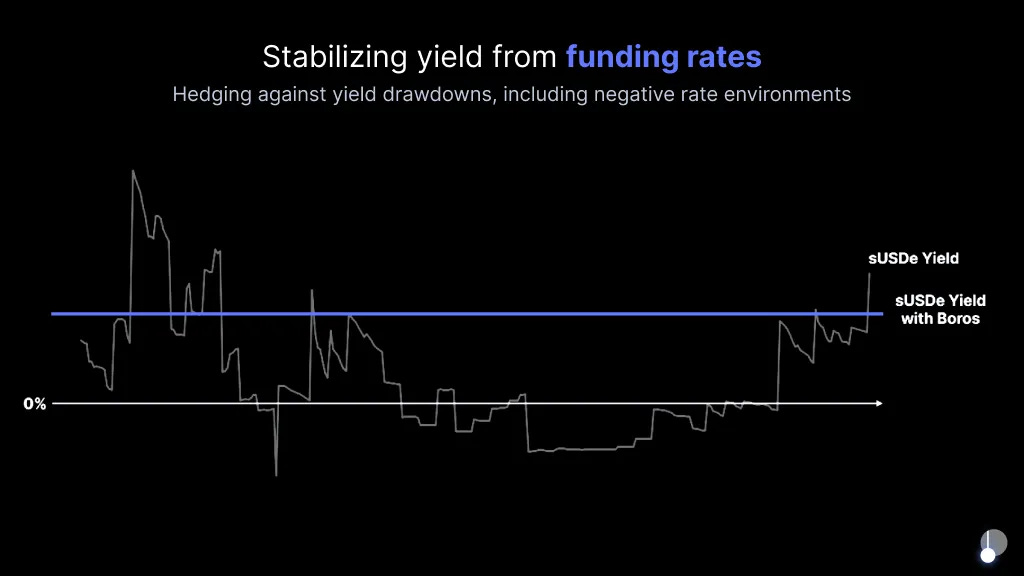

Boros通过将不稳定的资金费流转为固定收益,为机构提供可扩展的解决方案。

4. Boros运作机制:稳定资金费率

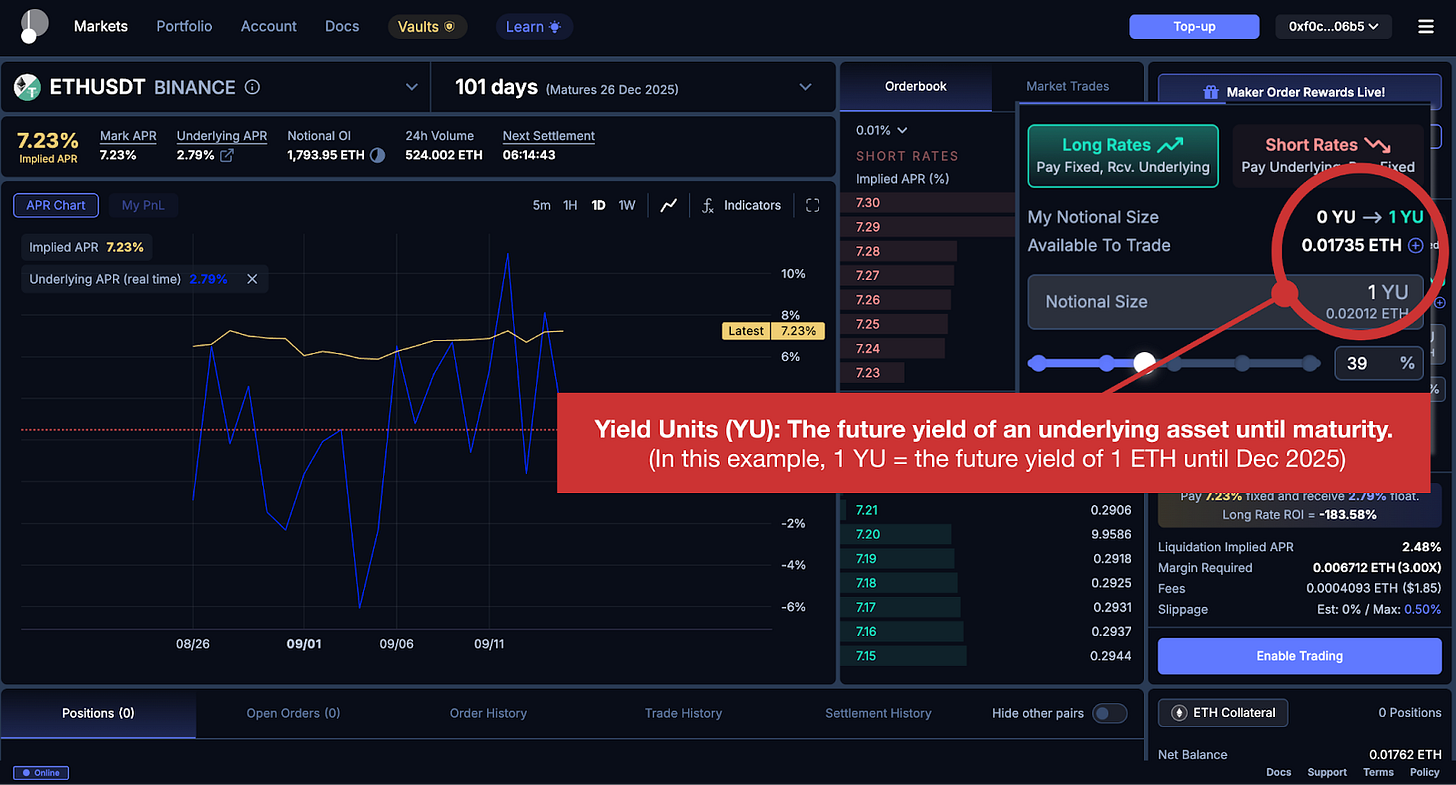

4.1 收益单位(YU) 例如"1 YU-ETHUSDT-Binance"代表某到期日前Binance永续合约1ETH名义头寸的资金费收益。YU将特定交易对的资金费转化为独立可交易工具,使投资者无需持有底层资产即可参与。

例如"1 YU-ETHUSDT-Binance"代表某到期日前Binance永续合约1ETH名义头寸的资金费收益。YU将特定交易对的资金费转化为独立可交易工具,使投资者无需持有底层资产即可参与。

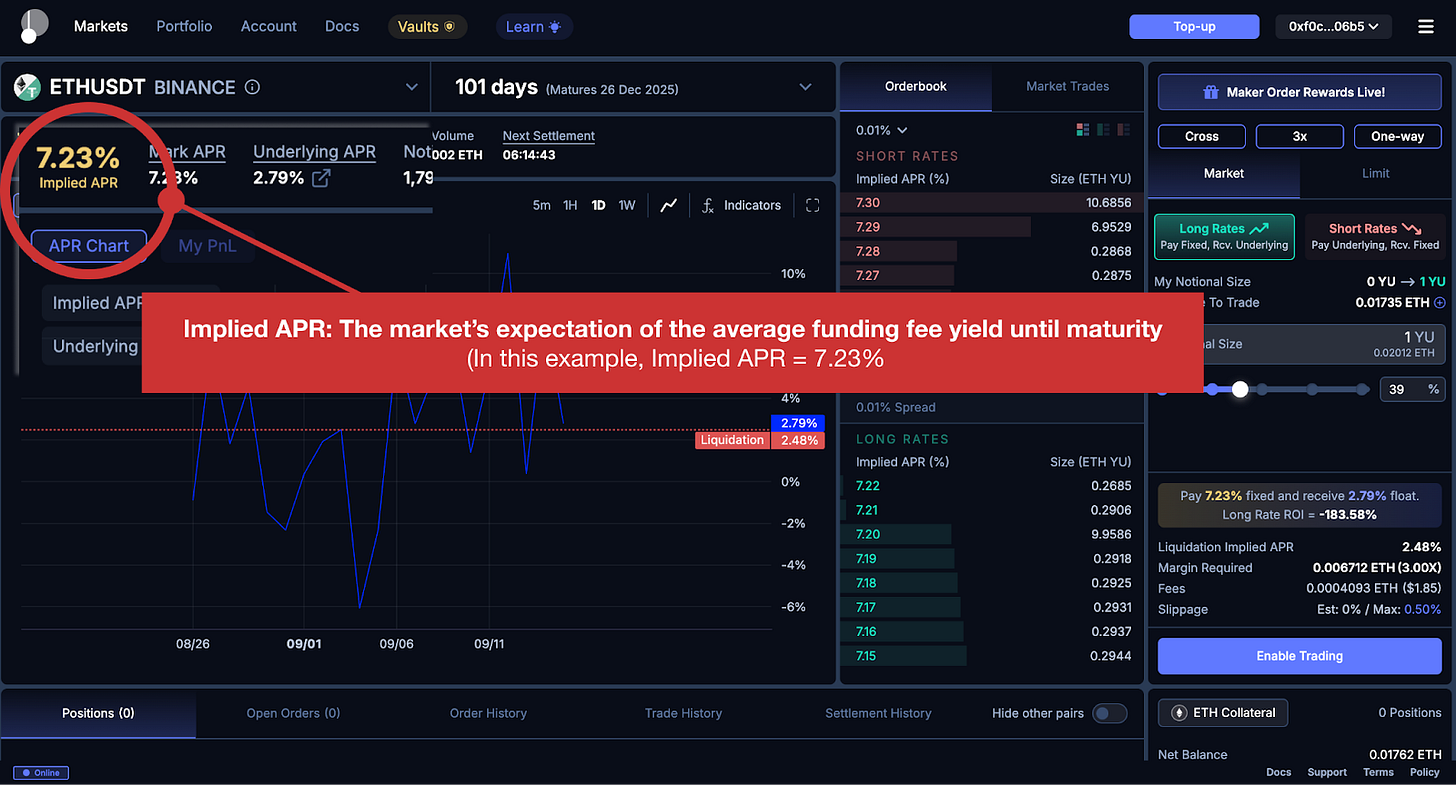

4.2 隐含年利率(Implied APR) 作为YU交易核心指标,Implied APR反映市场对资金费率的平均预期,功能类似期货市场价格。

作为YU交易核心指标,Implied APR反映市场对资金费率的平均预期,功能类似期货市场价格。

4.3 多空头寸

YU多头押注实际费率高于市场预期(如Implied APR 8% vs 实际10%),空头则相反。本质上,这是对"市场预期vs实际结果"的博弈。

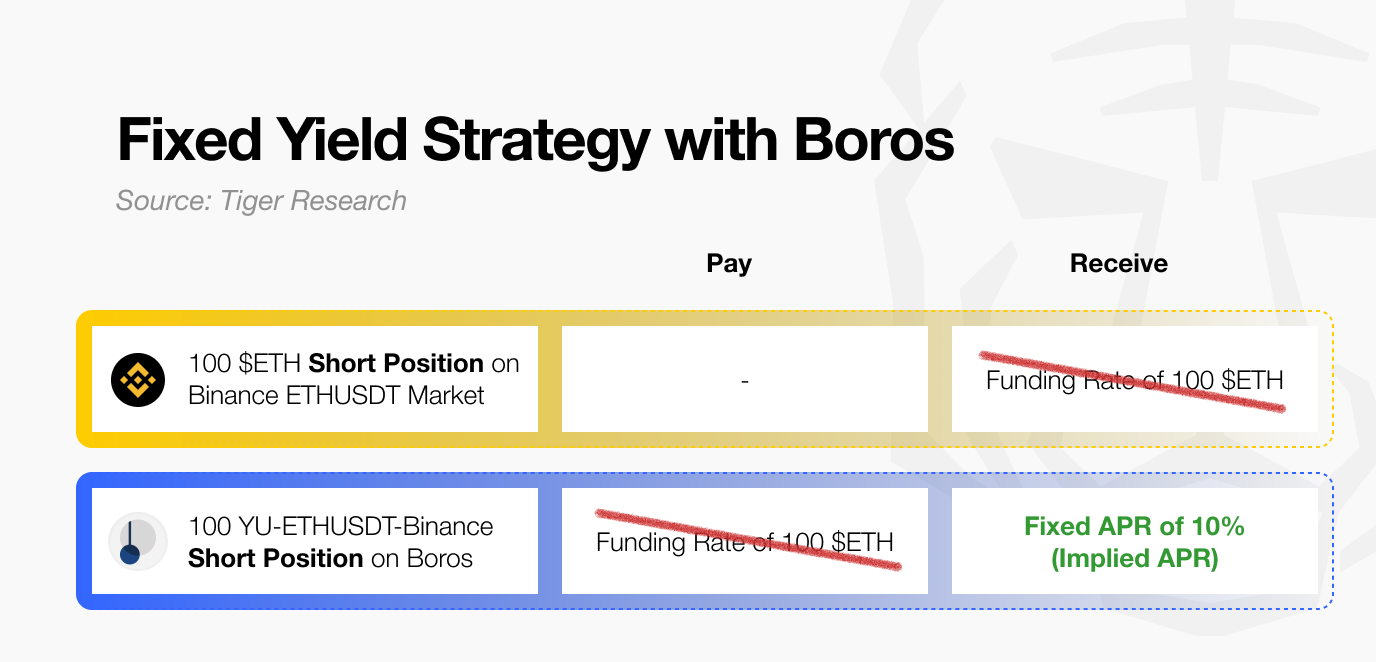

5. Boros在Delta中性策略中的应用

以Ethena为例:持有100ETH现货并做空100ETH期货时,通过Boros做空"100 YU-ETHUSDT-Binance"(Implied APR 10%),可将波动资金费转换为固定收益。 结合质押收益(4%),最终实现14%的稳定回报。但需注意追加保证金和清算风险。

结合质押收益(4%),最终实现14%的稳定回报。但需注意追加保证金和清算风险。

6. Pendle的下个目标:传统金融

Boros的应用远不止于单一策略:

- 计划扩展至Solana、BNB等资产及Bybit等交易所

- 未来将纳入LIBOR、抵押利率、债券与股票等传统金融指标

Pendle的创新路径并非简单复制传统金融,而是用加密技术架构重构传统工具,展现引领全球市场的潜力。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据

清算最大痛点

清算最大痛点

多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 新闻

新闻 文章

文章 大V快讯

大V快讯 财经日历

财经日历 专题

专题 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 合约计算器

合约计算器 期权分析

期权分析

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注