DeFi锁仓总值突破1530亿美元创三年新高 收益策略成增长核心

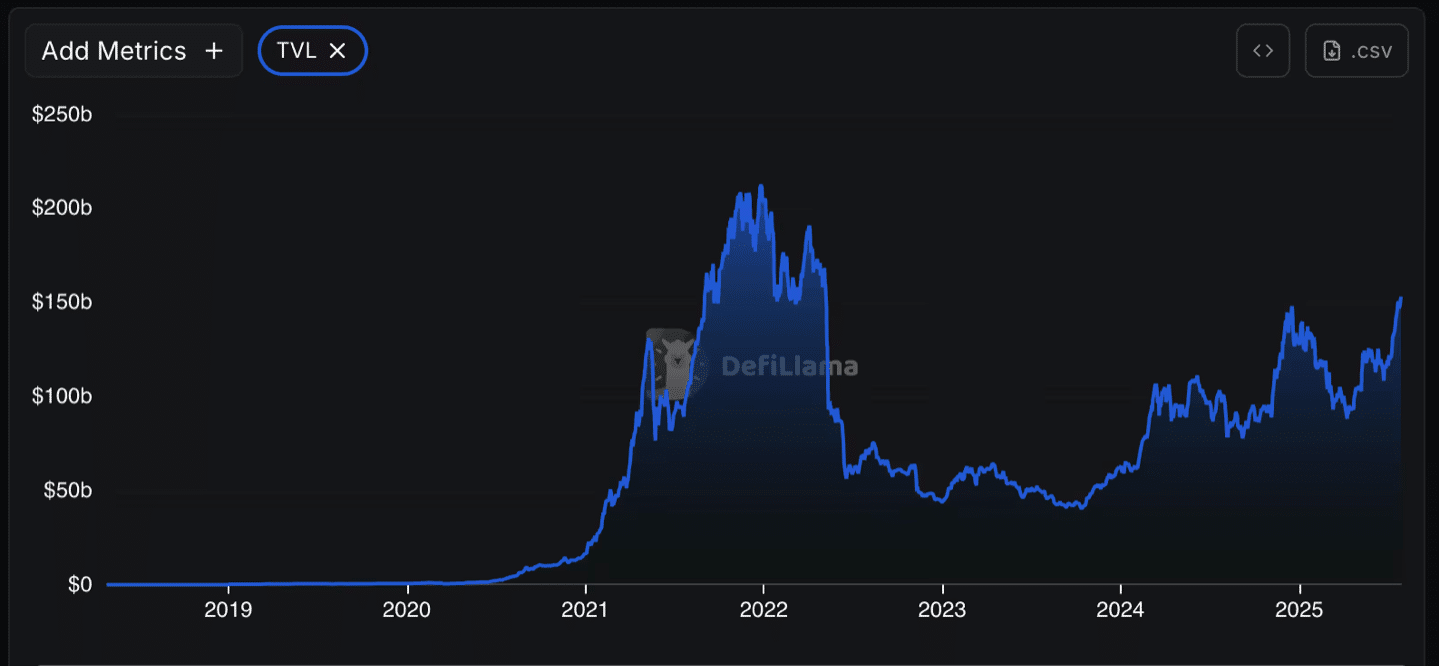

最新数据显示,去中心化金融(DeFi)总锁仓价值(TVL)达到1530亿美元三年高点,逆转了今年早些时的下跌趋势。本轮增长主要源于以太坊再质押、借贷平台循环策略以及Solana、Avalanche和SUI等公链的跨链生态扩张。

以太坊主导地位稳固 机构资金加速涌入

以太坊以60%的市场份额引领DeFi发展,其中Lido和Aave分别锁定320-340亿美元资产。流动性质押和借贷生态构成主要资金通道,展现出结构性增长和行业韧性。

过去一个月,伴随机构资金入场(包括Sharplink Gaming13亿美元ETH收购和BitMine20亿美元战略部署),以太坊价格从2423美元飙升至3880美元上方,涨幅达60%。

收益策略革新推动TVL增长

当前以太坊收益结构已超越基础质押(1.5-4%年化),通过再质押和稳定币循环策略(如在Euler与Spark间流转)可实现25%年化收益且保持流动性。这些创新吸引着零售和机构投资者的双重关注。

跨链生态同样表现强劲:Solana TVL增长23%至120亿美元,Avalanche和SUI分别实现33%与39%的增长,比特币DeFi生态也取得9%增幅达到62亿美元。

TVL动态背后的机制演变

现代DeFi已非简单的质押借贷。Lido等流动性质押平台与EigenLayer等再质押协议,正成为投资者收益和协议增长的核心支柱。再质押允许ETH同时参与多个安全协议,而稳定币循环策略可通过叠加挖矿奖励有效提升APR。

专家警示部分协议可能通过杠杆或包装资产虚增TVL,这将掩盖真实资金流动并放大风险。

行业影响与潜在风险

收益策略的复兴标志着链上金融走向成熟,其透明可组合性正被类比传统银行业绩。但当前TVL仍较2021年峰值低30%,资产重复计算、连环清算及协议漏洞等隐患犹存。

多数观点认为,强劲的代币激励、监管明晰和基建发展将维持增长势头。若趋势延续,DeFi TVL或突破1700亿美元,反之可能回落至1200亿美元。

核心数据摘要

• DeFi TVL达1530亿美元(2022年5月以来最高)

• 以太坊协议占比60%(Lido/Aave各320-340亿美元)

• 再质押/稳定币循环策略最高APR达25%

• Solana/Avalanche/SUI实现两位数增长

常见问题

增长主因:以太坊价格上涨、机构资金流入及再质押等收益策略创新

以太坊地位:占据60%市场份额,两大头部协议规模相当

循环策略:通过Euler借出sUSDC再存入Spark实现收益复利

跨链趋势:新兴公链TVL增速达20-40%

风险提示:杠杆头寸可能虚增TVL,再质押资产在极端行情下加剧清算风险

术语解析

DeFi收益策略:跨协议资产运作实现收益最大化

TVL:反映协议资金规模与用户信任度

再质押:已质押ETH的重复利用机制

循环策略:通过借贷循环叠加协议奖励

重复计算:包装资产导致的TVL虚增

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据

清算最大痛点

清算最大痛点

多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 新闻

新闻 文章

文章 大V快讯

大V快讯 财经日历

财经日历 专题

专题 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 合约计算器

合约计算器 期权分析

期权分析

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注