快速解读

受年末投资组合再平衡、流动性降低及税务调整影响,现货比特币ETF在圣诞周出现7.82亿美元资金外流。尽管比特币价格稳定在87,000美元左右,机构行为反映出战术性仓位调整而非看跌情绪,主要表现为获利了结和对ETF敞口的防御性削减。随着2025年初交易活动回暖与机构回归,资金流动有望恢复正常,这预示着受监管的比特币投资将持续获得关注。

圣诞周资金外流全景

加密货币市场在圣诞周出现意外转折。尽管比特币长期前景保持积极,现货比特币ETF仍录得7.82亿美元净流出。如此规模的资金外流令众多投资者感到意外——此前市场普遍预期ETF将持续吸引机构资金。

这一现象的特殊性在于:价格前景与实际资金流向出现明显分化。围绕比特币、ETF准入机制和机构支持增强的核心叙事并未改变,但资金仍持续流出,表明假期期间的短期策略考量压过了长期信念。

这引出一个关键问题:圣诞周的抛售究竟是季节性调整,还是意味着机构对比特币ETF的短期情绪发生深层转变?

7.82亿美元外流数据透视

在交易周期缩短的圣诞周,现货比特币ETF面临的抛压持续累积。这反映的是流动性下降与谨慎操作,而非恐慌性抛售。

上周五出现单日最大规模外流,ETF净赎回达2.76亿美元。贝莱德的IBIT占比最高,资金流出近1.93亿美元;富达的FBTC紧随其后,流出约7400万美元;灰度GBTC则持续呈现规模较小但稳定的赎回。

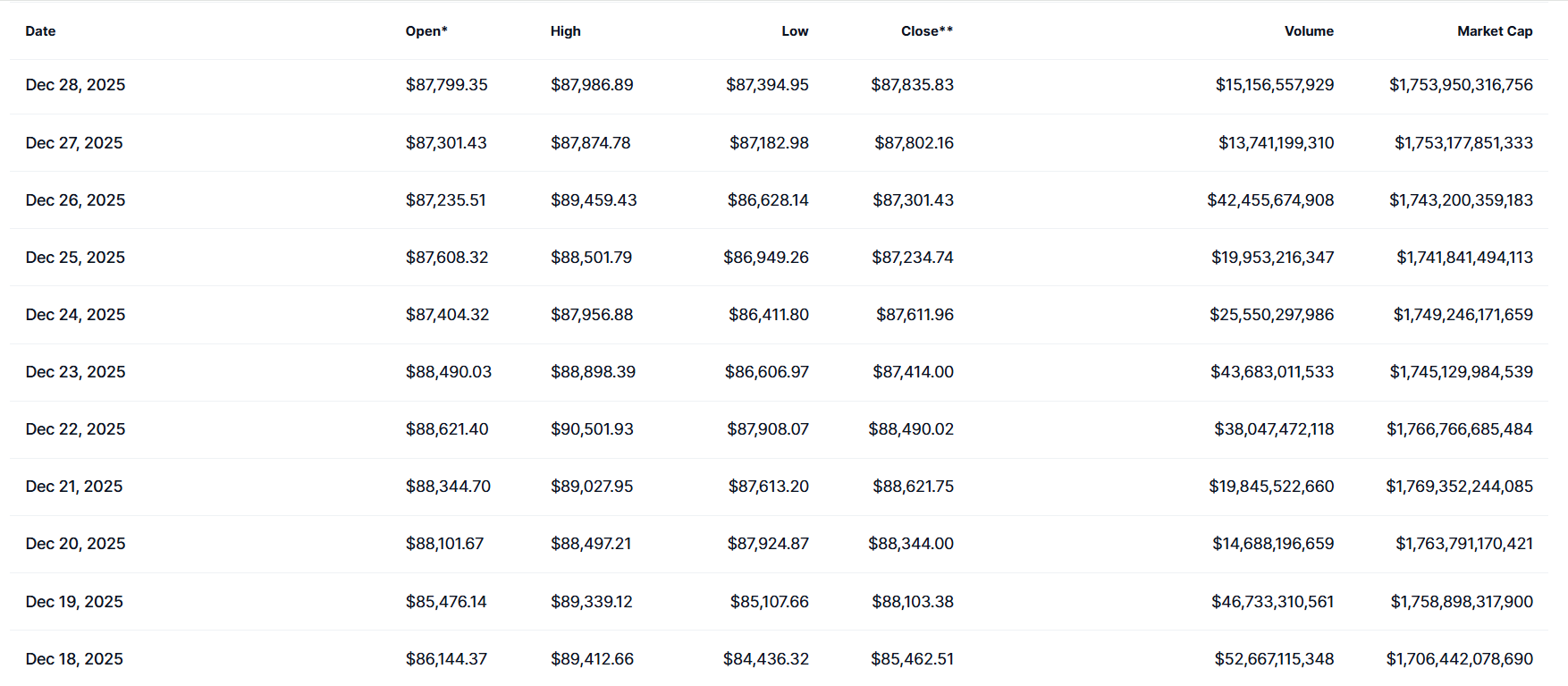

截至当周末,美国上市现货比特币ETF总资产规模降至约1135亿美元,较12月初超1200亿美元的峰值明显回落。值得关注的是,此番下跌发生时比特币价格仍稳定在87,000美元附近,凸显出价格走势与ETF资金流的背离。

圣诞期间连续六个交易日的净流出,创下自初秋以来最长连续外流纪录。这六日累计外流超11亿美元,显示短期谨慎情绪持续蔓延。

季节性因素:年末流动性与投资组合再平衡

假期期间交易量通常走低,流动性趋薄。在这些交易清淡的周期,ETF往往是机构最先调整的资产类别。由于活跃交易者减少、市场深度不足,即便中等规模的抛售也会在资金流数据中放大显现。

对多数机构投资者而言,12月下旬是税务规划与资产负债表整理的窗口期。基金可能通过削减敞口锁定收益、调整投资组合配置或在年终报告前释放现金。这些操作通常属于常规流程,而非长期信念转变的信号。

加密货币ETF在年末尤其敏感,因其对许多机构仍属新兴投资品类。相较于传统股票或债券ETF,加密货币持仓的管理更趋主动,在流动性匮乏或不确定性上升时期更可能被削减。这意味着假期操作可能暂时扭曲资金流数据,即便比特币长期前景依然向好。

机构行为解析:获利了结还是风险管控?

比特币在经历数月强劲上涨后进入12月,圣诞周期间价格仍维持在87,000美元周期高点附近。对许多机构投资者而言,这创造了在年末锁定收益而非增加敞口的天然动机。

部分ETF抛售呈现获利了结特征,特别是来自第四季度早期建仓的基金。平仓或减持仓位可使机构锁定年度业绩、优化报表收益并为1月再平衡做准备。

同时市场也存在防御性仓位调整迹象,而非彻底看空。机构常将ETF作为战术性配置工具,相较托管现货比特币或维持衍生品头寸,ETF能更灵活地快速减持。因此ETF外流未必意味着大规模退出加密货币领域,更可能是在低流动性时期缩减显性、按市价计价的敞口。

历史镜鉴:往年假期模式回溯

假期相关资金外流对加密货币投资产品并非新现象。往年包括比特币信托和早期加密ETP在内的投资工具,均在12月下旬呈现类似资金流入减少或暂时赎回的模式。

当前市场的不同之处在于结构演变。现货比特币ETF规模更庞大、流动性更高、与机构投资组合的结合更紧密,这使得资金流更易被观测,在流动性稀薄时期也更具波动性。

尽管存在这些变化,季节性规律依然不变:交易量下降、投资组合再平衡和税务决策给年末资金流带来压力,随后通常在1月恢复正常。历史表明假期相关回撤往往短暂,并非大趋势转变信号。核心启示在于:季节性ETF外流主要关乎时机选择与流动性管理,而非需求的持续性衰退。

对2025年ETF需求的启示

短期来看,现货比特币ETF资金流在一季度初可能持续波动,因机构将在年末后重新评估仓位。但当假期流动性恢复正常、交易团队全面返场后,资金流通常趋于稳定。1月往往伴随投资组合重置与新风险预算设定,带来新的配置需求。

尽管圣诞周出现资金外流,尚无证据表明机构对比特币ETF的兴趣发生根本性减弱。管理资产规模仍处高位,比特币在资金外流期间价格保持稳定,这暗示着资产再配置而非彻底离场,ETF仍被视为受监管比特币敞口的首选工具。

未来关键观测指标

投资者应重点关注: • ETF资金流入是否随正常交易量恢复而重启 • 日均资金流趋势变化而非单周数据 • 贝莱德、富达等主要发行商的配置行为 • 股票、利率及信贷市场的整体风险情绪 若在中性或加息环境中持续录得资金流入,将强化长期机构投资论调。

杂音还是叙事转变?

圣诞周7.82亿美元资金外流最合理的解释是季节性因素,而非长期情绪转变。假期流动性稀薄与年末再平衡会放大ETF波动,使得短期抛售的影响被高估。

然而11月以来的资金外流显示机构谨慎态度而非恐慌情绪。基金正随流动性收紧削减敞口,但并未完全撤离加密货币领域。步入2025年,机构情绪呈现谨慎选择性特征,而非看空态势。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注