衍生品强势推动比特币创新高 突破12.3万美元关口

Block Scholes与Bybit本周联合分析报告显示,在衍生品市场强劲势头的推动下,比特币价格创下123,000美元的历史新高。比特币、以太坊和Solana的高未平仓合约、正资金费率及期权市场情绪,被视作机构资金流入与积极宏观环境共同作用的结果。

期货看涨助推比特币破顶

行情显示比特币在108,000美元横盘一周后突然发力,先是冲高至123,000美元,随后因大仓位投资者获利了结回落至118,000美元。永续合约未平仓量随涨势突破130亿美元,创七月单日峰值。比特币创新高当日,Bybit平台永续合约交易量激增至270亿美元,而数日前仅为90亿美元。

BTC、ETH、XRP等主流币持续为正的资金费率,表明市场杠杆做多需求旺盛。值得注意的是,Solana虽有利好ETF资金流入和企业持仓动向的正面消息,但表现仍落后于其他Layer1公链。

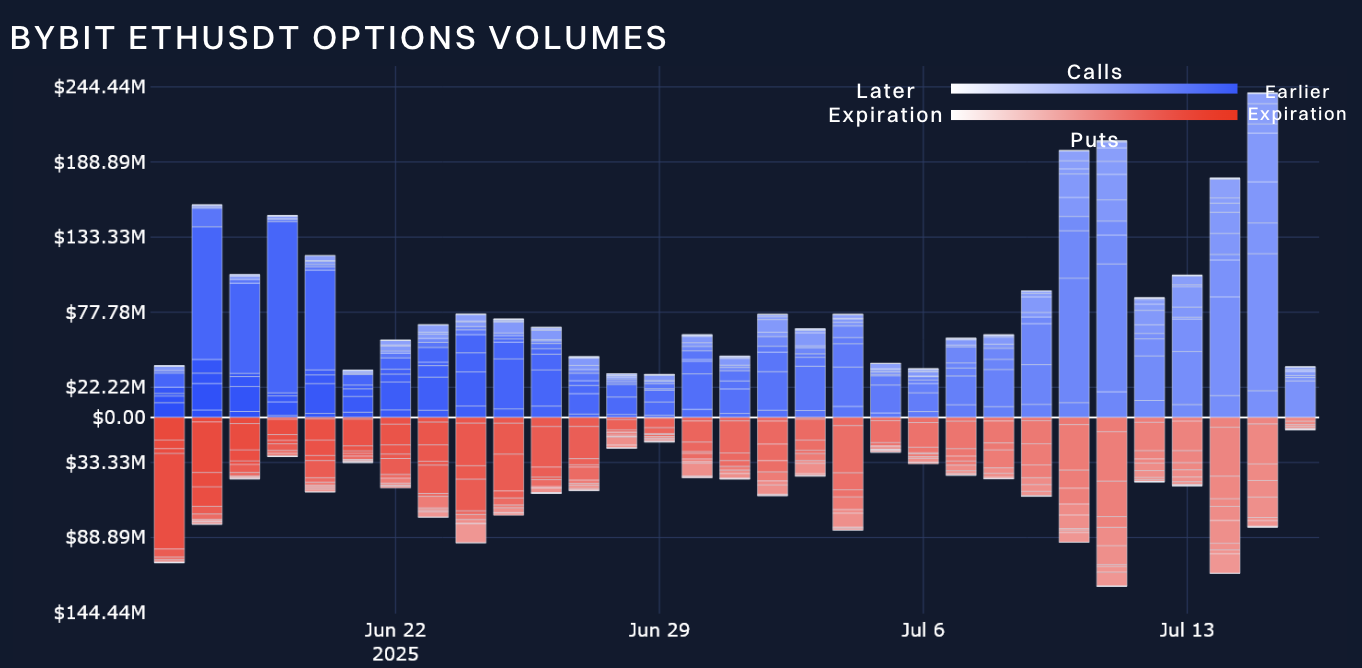

期权市场投射广泛信心

期权市场情绪同步转向乐观。比特币7日期权隐含波动率达41%,价格触及现货缺口后回落至33%。尽管短期隐含波动率低于历史水平,但看涨期权持仓量激增,近周来首次接近看跌期权持仓。

以太坊表现更为亮眼,单周涨幅超20%,自二月以来首次突破3,000美元。短期ETH隐含波动率由54%飙升至71%,看涨期权持仓量较看跌期权呈现倍数优势,暗示市场强烈看涨预期。

基本面利好难掩Solana疲态

SOL周涨幅虽达9%,但仍落后Layer1板块整体表现。尽管DeFi开发公司和Mercurity金融科技大举增持,且REX-Osprey SOL质押ETF获批上市,其资金费率依旧低迷。SOL期权未平仓合约现偏向看涨方,中短期隐含波动率65-69%,但实际波动率滞后,反映交易活跃度逊于主流币种。

偏斜度与波动率曲线揭示策略转向

当比特币突破12万美元时,7日看涨期权溢价达7.3%。虽经回调后溢价收窄至4.2%,但看涨偏斜趋势未改。以太坊看涨偏斜更为显著,7日期权溢价维持在5%左右。长期BTC期权仍保持看涨偏斜,显示机构对冲及方向性布局持续。

宏观环境注入新动能

多重宏观因素强化看涨情绪:美国6月CPI同比上涨2.7%预示通胀回归;中国二季度GDP超预期增长5.2%;英国通胀升至3.6%,欧元区CPI微涨至2.0%。

机构采用进程加速:渣打成为首家开展可交割现货加密交易的系统重要性国际银行;不丹王国向币安转移超6000万美元BTC,彰显主权级加密资产配置趋势。

展望:现货与波动率收敛成焦点

报告指出,虽然BTC和ETH徘徊历史高位,但期权市场暗示交易者预期短期波动率将相对平缓。这种分化形成有趣布局:若看涨动能持续,波动率升值可能迫使市场卖出隐含波动率,进而触发波动率策略浪潮。反之若市场收紧,高杠杆与未平仓合约或形成下行压力。目前衍生品参与者仍处风险偏好模式,对Q3季度末的加密资产走势构成利好。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据

清算最大痛点

清算最大痛点

多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 新闻

新闻 文章

文章 大V快讯

大V快讯 财经日历

财经日历 专题

专题 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 合约计算器

合约计算器 期权分析

期权分析

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注