比特币下跌趋势引发对期权市场影响的质疑

2025年11月,比特币进入明显下跌趋势。随着价格走低,交易者开始质疑:为何巨额机构资金流入和企业买入未能将比特币维持在11万美元上方?一个备受关注的观点指向了比特币期权交易的激增,其中大部分交易集中在与贝莱德旗下iShares现货比特币ETF(代码IBIT)相关的合约。

期权市场规模与备兑看涨策略

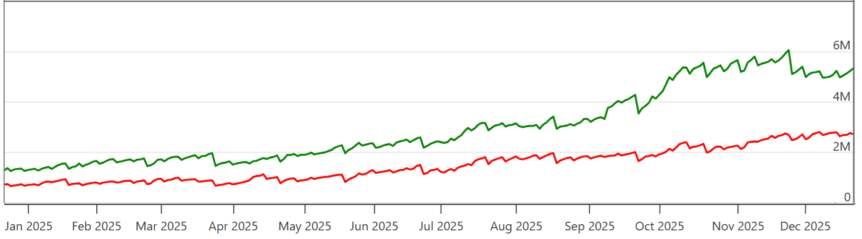

2025年12月,比特币未平仓期权合约总价值达490亿美元,高于一年前的390亿美元。这一增长使备兑看涨策略成为焦点。批评者认为,大型投资者通过卖出看涨期权获取收益,同时放弃了比特币的上涨潜力。简而言之,备兑看涨指持有比特币的投资者卖出看涨期权,买方获得在约定日期前以设定价格买入比特币的权利,卖方则提前获得权利金收益。

这种策略存在限制:若比特币突破行权价,卖方将无法享受后续涨幅。部分交易者指出,购买这些看涨期权的做市商会在现货市场卖出比特币进行对冲,这可能在关键价位形成抛压。但数据显示实际情况更为复杂。

从期现套利到期权收益策略

当期现套利策略失去吸引力后,基金开始转向期权收益策略。期现套利曾通过持有现货比特币同时卖出期货合约,在2024年末提供10%-15%的年化收益,到2025年2月降至10%以下,至11月时仅勉强维持在5%左右。

随着收益率下降,众多基金转向备兑看涨策略。这类策略提供约12%-18%的年化收益,这一转变在IBIT期权中尤为明显:其未平仓合约从2024年末的120亿美元猛增至400亿美元。

市场多空力量平衡

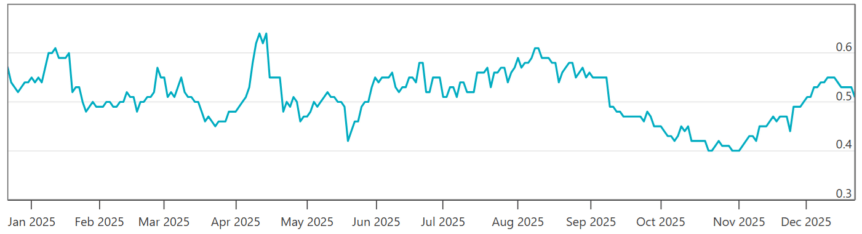

尽管看涨期权卖出量增加,市场并未呈现单边走势。IBIT期权的认沽认购比率始终低于60%。若看涨期权卖出占据主导,该比率应进一步下降。实际数据却显示市场保持平衡:既有投资者为收益卖出看涨期权,也有投资者押注价格上涨。

同时,许多交易者买入看跌期权对冲风险,这体现的是谨慎态度而非压制价格的意图。

宏观因素与现货需求主导价格

期权数据难以支撑价格压制论。2024年末IBIT看跌期权以2%折价交易,如今却呈现5%溢价,显示下行保护需求增强。与此同时,隐含波动率自5月以来持续低于45%,较去年末的57%明显下降。波动率降低意味着期权更便宜,看涨期权卖方的收益也随之减少。

因此,即便未平仓期权总量持续增长,激进备兑看涨策略的合理性已然减弱。有市场观察者指出,将比特币价格停滞归咎于备兑看涨策略有失偏颇:当价格向行权价移动时,看涨期权卖方才能获得最大收益,价格停滞反而对其不利。

期权市场的本质与未来展望

日益增长的期权市场更像是交易者从波动率中获取收益的场所,其核心在于收益获取而非价格控制。展望未来,交易者预计比特币的下一步走势将更多取决于宏观力量和现货需求,而非单纯的期权市场活动。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注