尽管比特币在创下126,219美元的历史峰值后回调超4%,但强劲的机构基本面仍为其提供了坚实的看涨动能。ETF资金巨量流入与华尔街信心重燃,共同勾勒出市场日益成熟的图景。从花旗银行到摩根大通,美国金融巨头们普遍预测比特币将在12月前攀升至150,000美元。

核心要点

比特币周二下跌4.2%,此前其历史峰值达126,219美元,这是周涨幅12.5%后的正常技术性盘整。

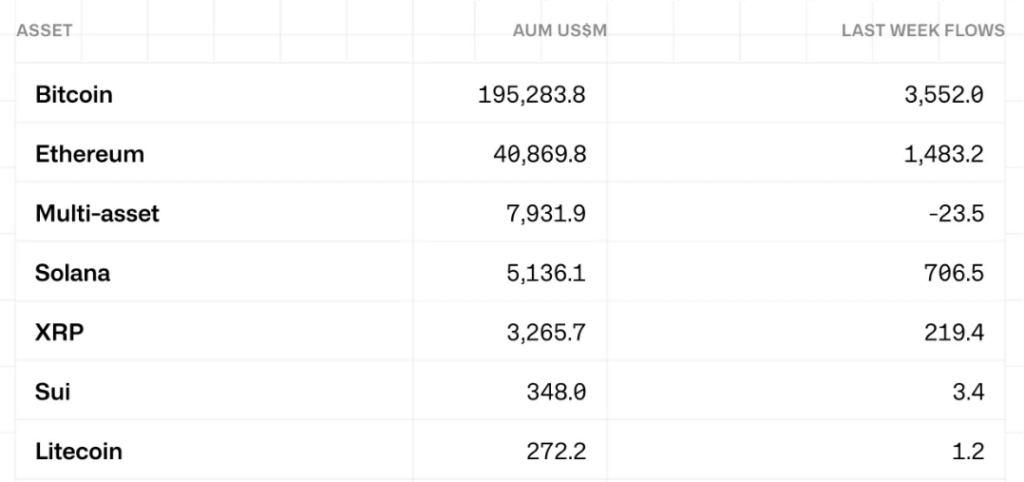

比特币ETF单周净流入创35.5亿美元记录,推动资产管理规模达到1,952亿美元。

交易所平台BTC储备量降至五年最低,暗示投资者持续积累。

花旗银行和摩根大通分别预测未来12个月比特币目标价为181,000美元和165,000美元。

强劲看涨信号下的深度回调

比特币价格在创下历史新高次日下跌4.2%,此轮调整正值全球经济不确定性加剧之际。然而衍生品数据却揭示出异常健康的市场结构——专业交易者并未急于建立过度杠杆头寸,这种克制反而构成积极信号。

比特币月度期货合约较现货市场保持8%的年化溢价,5%-10%的区间表明市场处于平衡状态。当市场过度狂热时,该溢价通常超过20%;而在熊市阶段则可能跌破5%甚至转为负值。当前温和的溢价水平证明近期上涨并非由失控的投机驱动。

衍生品市场的谨慎态度提供了宝贵的安全垫,有效限制价格继续下跌时可能引发的连锁平仓风险。更重要的是,分析师认为自9月底测试109,000美元后的反弹,实际由真实资金流动而非投机杠杆推动。

期货合约未平仓头寸目前达720亿美元,虽较周一下滑2%但仍保持稳健。深度且流动性充足的衍生品市场,是对冲基金和机构资产管理人入场的关键前提。

机构吸筹与流动性紧缩

比特币的机构采用正刷新里程碑。现货交易所交易产品(ETF)单周净流入35.5亿美元,推动资产管理规模攀升至1,952亿美元。

作为对比,所有挂钩白银的投资产品(包括iShares白银信托等ETF)总规模约400亿美元,这一差距凸显比特币对传统贵金属市场的规模替代效应。

美国主要银行态度已发生根本转变。花旗银行基准预测未来12个月目标价181,000美元,乐观情景下看至231,000美元;摩根大通则认为比特币当前估值偏低,若参照黄金标准应达165,000美元。这些预测基于"货币贬值交易"策略,即押注各国公共债务激增背景下的法币贬值趋势。

企业持续进行战略储备。Strategy、Metaplanet等公司仍在将BTC作为储备资产购入,这些举措强化了比特币作为独立资产类别的地位。

此外,交易所比特币储备量已萎缩至五年最低。Glassnode数据显示余额为238万枚BTC,较上月减少60万枚。这种规模性积累意味着即时抛压减弱,客观上形成价格上涨推力。

高潮迭起的年末行情

交易量仍处异常高位,印证市场参与热度。美国ETF日均交易额约70亿美元,同比增长200%;Coinbase和币安等平台日均交易量达700亿美元,增幅130%;比特币网络日均直接交易额亦有220亿美元,处理约50万笔交易。

地域性采用正加速扩张:管理9,000亿美元资产的西班牙对外银行已将比特币交易整合至移动应用;莫斯科交易所则提议解除个人购币限制,作为发展SWIFT网络替代方案的战略举措。

当前技术性调整无损根本看涨动能,反而通过清理脆弱头寸使市场更健康。比特币在120,000美元上方企稳时间越长,投资者信念就越坚定。核心基本面依然稳固:创纪录的机构采用、持续收紧的供应、稳定的衍生品市场以及大行背书。

简言之,150,000美元关口已非幻想,多头正将其视为年底前切实可达的目标。问题不再是"能否实现",而是"何时实现"。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据

清算最大痛点

清算最大痛点

多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 新闻

新闻 文章

文章 大V快讯

大V快讯 财经日历

财经日历 专题

专题 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 合约计算器

合约计算器 期权分析

期权分析

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注