在币安Alpha空投热潮中,ZKJ和KOGE暴跌超80%,暴露出流动性风险及投资者对高成交量交易对的过度依赖。鲸鱼撤离和代币解锁引发恐慌性抛售,导致流动性池枯竭,揭示了积分耕作激励和平台保护机制的缺陷。这场崩盘撼动了BSC DeFi生态,促使行业呼吁加强流动性管理、链上监控并制定更合理的空投策略。

币安Alpha上ZKJ与KOGE代币崩盘始末

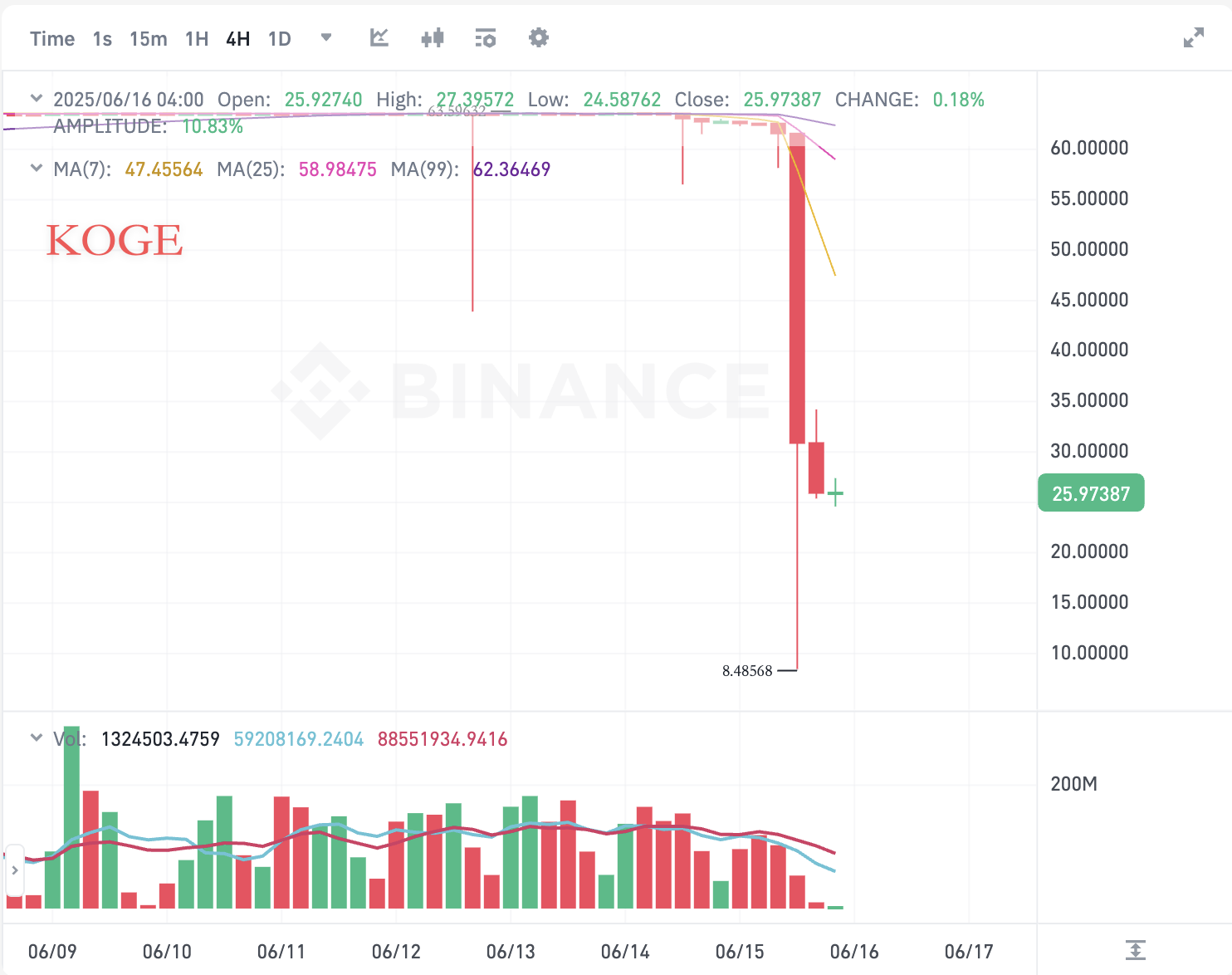

2025年6月中旬,基于币安智能链(BSC)的币安Alpha平台上两大高成交量代币——Polyhedra Network的ZKJ与48 Club DAO的KOGE遭遇断崖式下跌。 ZKJ从2美元跌至0.38美元,跌幅达81%;KOGE则从60美元暴跌至8美元,跌幅高达86.7%。

ZKJ从2美元跌至0.38美元,跌幅达81%;KOGE则从60美元暴跌至8美元,跌幅高达86.7%。

尽管事后两者价格略有回升,但这场危机已造成大量投资者损失,并引发对币安Alpha机制、DeFi流动性管理及潜在市场操纵的广泛质疑。

尽管事后两者价格略有回升,但这场危机已造成大量投资者损失,并引发对币安Alpha机制、DeFi流动性管理及潜在市场操纵的广泛质疑。

币安Alpha的空投狂潮

币安Alpha是建立在BSC上的DeFi交易平台。凭借低交易费与高性能区块链基础设施,该平台自2024年起快速崛起,成为BSC链上最大的DeFi平台之一。其核心吸引力在于空投激励机制:用户需通过交易积累Alpha积分才能获得空投资格。由于积分门槛高且直接与交易量挂钩,成交量最活跃的ZKJ/KOGE交易对成为积分耕作的首选工具。

ZKJ是零知识证明项目Polyhedra Network的原生代币,而KOGE则属于专注DeFi生态的48 Club DAO。这两种代币在平台上的压倒性成交量,使其被投资者视为高效积分耕作工具。大量资金涌入推高了代币价格与交易活跃度,但这种空投驱动的交易狂热人为放大了市场风险,为后续流动性危机埋下伏笔。

崩盘深层原因:多重风险的共振

空投机制的间接推动:为快速达标,许多散户甚至借资进行高频交易,人为制造了ZKJ与KOGE的虚假繁荣。

流动性危机的直接引爆:6月15日链上数据显示,多个鲸鱼地址短时间内撤出数百万美元资金,导致流动性深度锐减。ZKJ价格从2美元跌至0.38美元,KOGE从60美元跌至8美元。交易滑点激增,普通投资者难以成交,恐慌性抛售随之爆发。

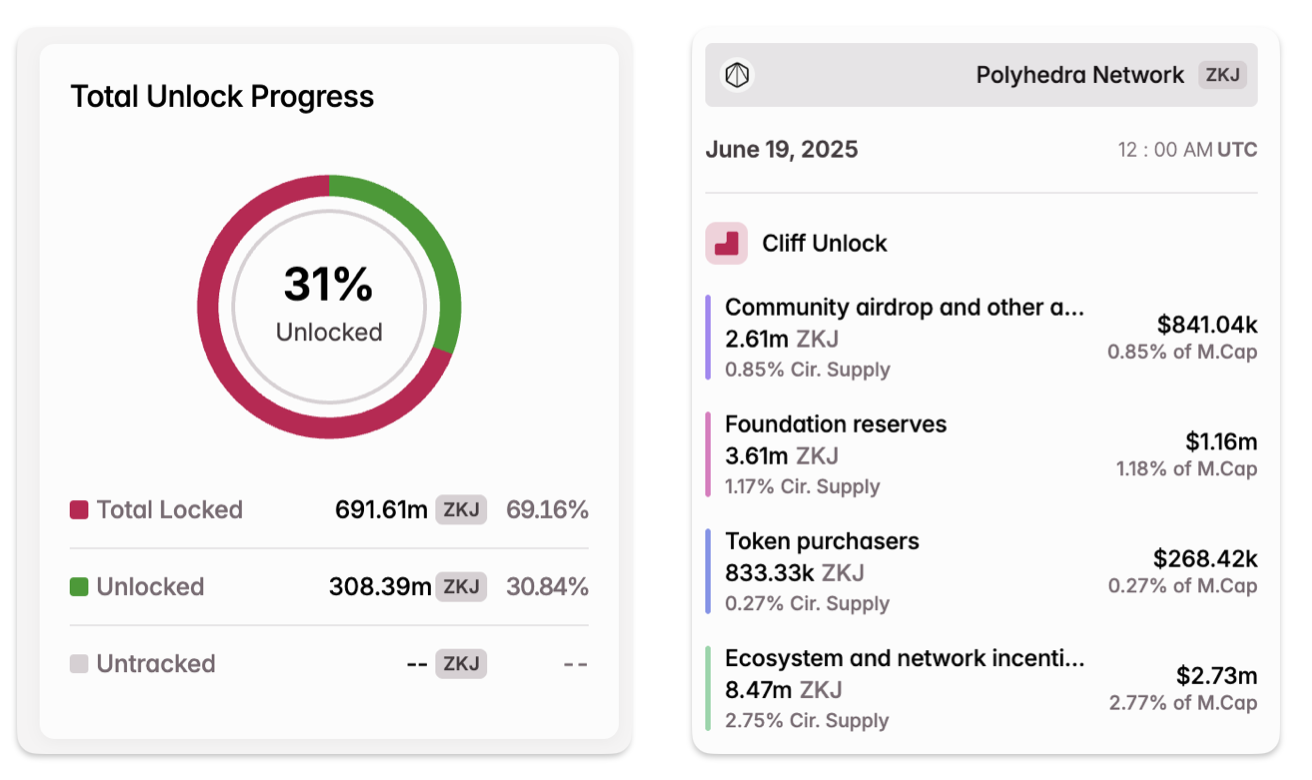

代币解锁加剧焦虑:Polyhedra Network计划在6月解锁价值3200万美元的ZKJ(占总供应量5.3%),而KOGE采用"完全自由流通"模式。两者不同的代币经济模型在市场波动中均成为崩盘催化剂。

市场操纵嫌疑:分析师指出,ZKJ/KOGE交易对的巨额成交量可能存在刷单行为。少数大户通过自买自卖制造虚假流动性,吸引散户接盘后抽离资金。

市场影响:空投参与者惨遭收割

积分耕作用户损失惨重:许多通过高频交易积累积分的散户资产大幅缩水,部分因流动性枯竭无法脱身,遭受近乎归零的损失。

平台交易量腰斩:ZKJ/KOGE流动性危机直接导致平台单日交易量从6月8日的20.4亿美元暴跌至6月15日的9.87亿美元。

BSC生态遭受波及:市场风险厌恶情绪蔓延,中小市值代币普遍下跌,部分资金开始转向以太坊Layer2等被视为更安全的网络。

启示与反思:从狂热回归理性

空投激励是把双刃剑:Binance Alpha的积分制度虽激活了平台交易,但也助长了投机行为。投资者需评估项目长期价值与流动性风险,而非盲目追逐成交量。

高成交量≠高安全性:未来投资者应通过Dune Analytics等工具分析链上真实数据,重点关注具备明确锁仓机制与透明路线图的项目。

流动性管理是DeFi生命线:项目方需采用动态激励吸引去中心化流动性提供者,平台则应引入实时监控工具预警高风险交易对。

未来展望:从危机到改革

ZKJ与KOGE的崩盘为DeFi世界敲响警钟。对投资者而言,需加强基本面分析并分散持仓;对空投参与者来说,需审慎评估成本收益;对平台与生态而言,则是优化系统设计、提升透明度的契机。唯有构建更稳健的流动性结构与风控体系,才能推动DeFi走向可持续未来。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注