贝莱德创下历史性里程碑

资产管理巨头贝莱德的iShares比特币信托基金(IBIT)托管量已突破70万枚比特币,进一步巩固了其在机构加密货币投资领域的主导地位。这一里程碑不仅象征着重要门槛,更标志着传统金融对比特币认知的根本性转变。随着ETF规模突破750亿美元且资金加速流入,这股机构浪潮正在重塑比特币的供应格局。

70万枚比特币之路:贝莱德如何成为鲸群之最

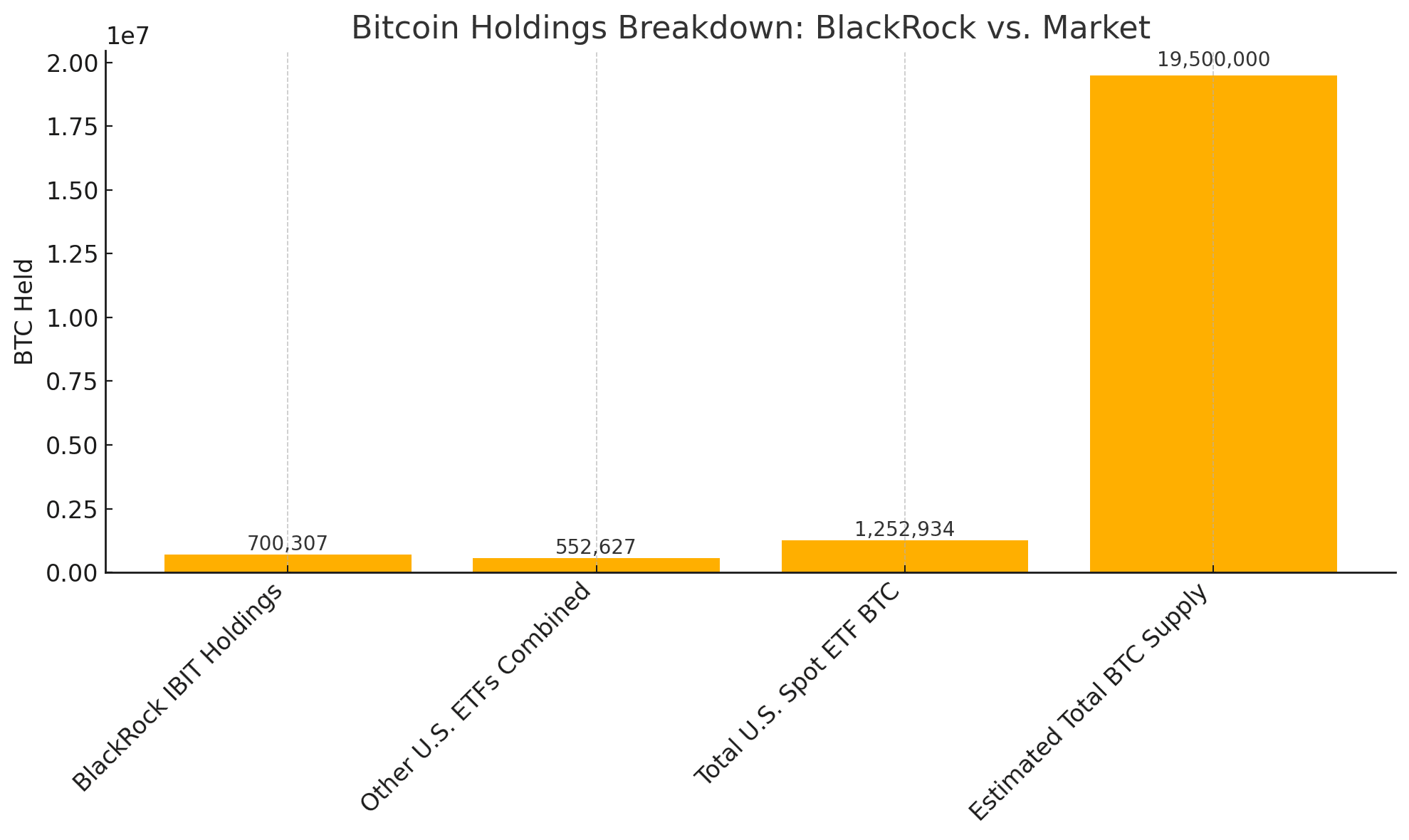

自2024年1月推出以来,贝莱德的现货比特币ETF接连打破纪录。据Cointelegraph报道并经链上分析平台Arkham确认,目前IBIT持有的比特币数量已占美国现货ETF总持仓量的55%以上。贝莱德的优势不仅在于规模,更在于持续性——每日超1.5亿美元的资金流入已成为常态,即便在市场低迷时期,从对冲基金到养老基金的机构投资者仍在持续增持IBIT份额。最新13-F文件显示,亚洲和北美主权财富基金也已参与其中,标志着比特币已成熟为重要资产类别。

比特币价格对ETF需求激增作出反应

在ETF新里程碑公布后,比特币价格徘徊在108,000美元附近,日内高点接近110,000美元。该价格区间正处于2025年3月创下的112,000美元历史高点下方形成的紧密盘整带。技术分析师指出,若在强劲ETF资金流支持下突破该阻力位,比特币可能进一步上探130,000美元区间。QCP Capital注意到期权交易者已开始布局第四季度130,000美元看涨期权,表明市场对持续上涨的信心增强。

AlphaNode Research分析师表示:"贝莱德的积累规模已使该ETF成为资本引力场,它正在吸收卖压并主导整个市场的节奏。"

IBIT主导ETF市场的三大原因

尽管多家资产管理公司在2024年初监管批准后推出现货ETF,但贝莱德的先发优势、0.25%的低管理费和卓越流动性使其近乎垄断市场。没有任何产品能与其机构品牌吸引力或执行效率匹敌。

据报道,贝莱德还与授权参与者和做市商网络建立合作,确保即使在波动条件下也能实现无缝的申购赎回机制。这种稳定性鼓励大型企业在无滑点或执行风险的情况下配置资金。

比特币供需新范式

ETF成功最重要的影响是减少了比特币可用供应量。IBIT发行的每一份额都必须有实际比特币支撑。如今70万枚比特币被锁定在ETF中,这些代币实际上已退出流通领域。全美现货ETF比特币总持有量现已超过125万枚,占现存比特币总量的6%以上。

这种趋势形成了分析师所称的"供应紧缩超级周期",价格上涨不仅是投机行为,更是结构性驱动。如果资金持续流入且宏观经济条件保持有利,需求和流通供应之间的不平衡可能迫使市场重新评估比特币的长期价格上限。

结论

贝莱德iShares比特币ETF突破70万枚大关不仅是头条新闻,更是机构采用和数字资产发展的标志性时刻。掌握美国现货ETF半数以上供应量的贝莱德,正在重塑比特币的价格发现机制、流动性和主流合法性。随着机构需求持续积累和宏观情绪保持风险偏好,比特币不仅可能测试历史高点,更可能彻底改写纪录。

常见问题

贝莱德ETF目前持有多少比特币?

截至2025年7月8日,iShares比特币信托(IBIT)持有700,307枚比特币。

该里程碑有何重要意义?

它展现了机构需求的规模,凸显了贝莱德在美国ETF市场的主导地位,直接影响比特币的价格和供应。

IBIT能否保持当前增速?

彭博智库分析指出,若每日资金流入保持在1-1.5亿美元以上,到2026年初IBIT管理规模可能达到100万枚比特币。

关键术语表

比特币ETF

允许投资者不直接持有加密货币即可获得比特币敞口的交易所交易基金。

现货ETF

持有实际资产(此处指比特币)而非期货合约或衍生品的基金。

资产管理规模(AUM)

基金或实体代客户管理的所有资产总市值。

13-F文件

机构投资经理披露其持仓和市场头寸的季度报告。

冷存储

离线存储加密货币以防止黑客攻击或未经授权访问的方法。

供应紧缩

资产需求增加而可用供应减少的情况,通常会导致价格飙升。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据

清算最大痛点

清算最大痛点

多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 新闻

新闻 文章

文章 大V快讯

大V快讯 财经日历

财经日历 专题

专题 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 合约计算器

合约计算器 期权分析

期权分析

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注