加密货币市场从来不适合心理承受能力弱的投资者,但2025年9月这个月,即便经验丰富的投资者也再次领教了这个市场的残酷无情。短短十天内,数字资产市场蒸发3000亿美元市值,散户和机构投资者都陷入慌乱。这场暴跌不仅凸显杠杆交易的危险性,更暴露出行业在迎接第四季度时亟需加强风险管理。

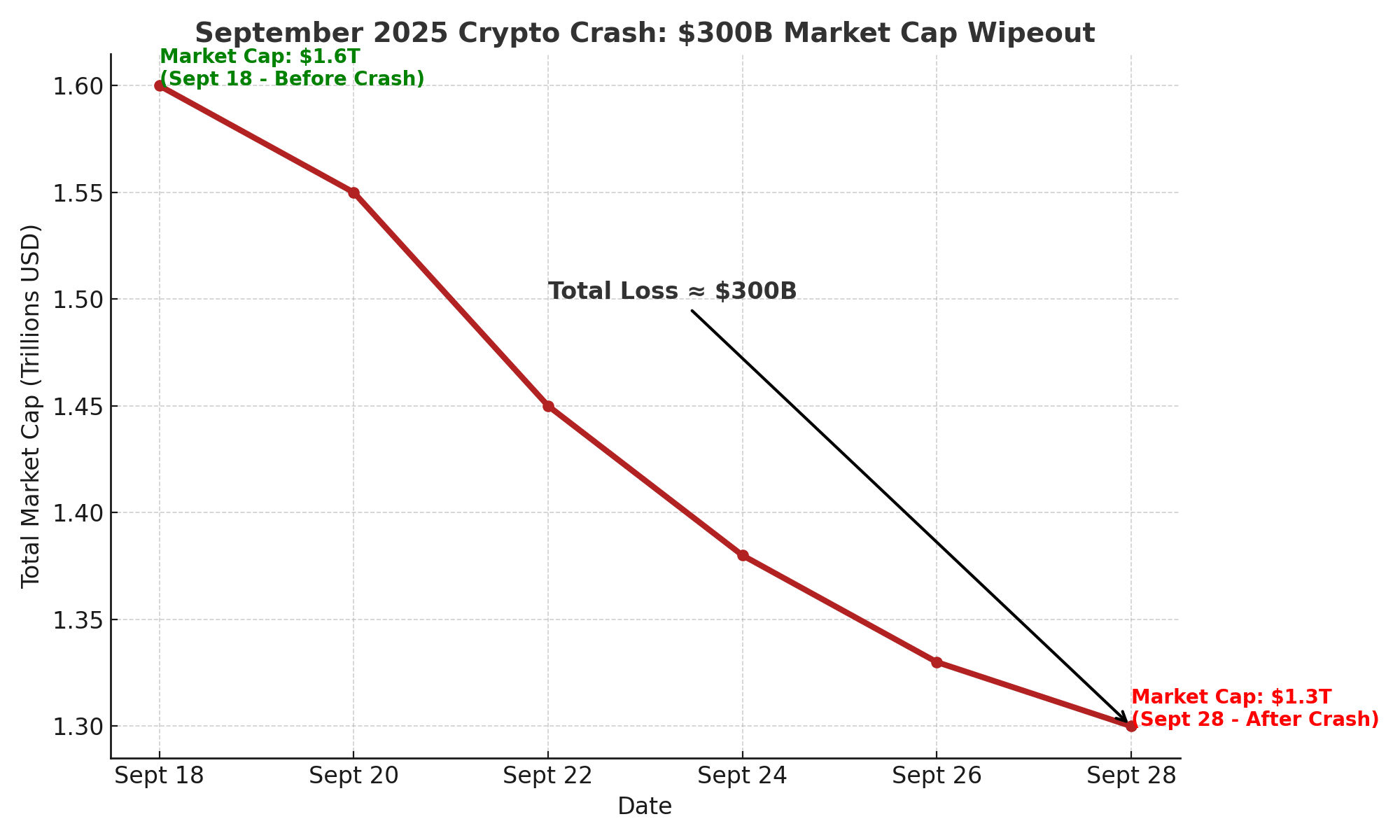

3000亿美元市值瞬间蒸发

数字触目惊心。9月18日至28日期间,加密货币总市值从约1.6万亿美元骤降至1.3万亿美元。这场暴跌的残酷性不仅在于损失规模,更在于其闪电般的速度——仅强制平仓就超过70亿美元,以太坊和比特币在多头头寸崩塌中首当其冲。

社交媒体上的交易者形容这是"能重塑市场认知的溃败",指出当时订单簿深度极差,价格毫无阻力地击穿主要支撑位。对投资者而言,这就像多米诺骨牌瞬间倒塌,从瑞波币到Solana等山寨币全线崩盘。

多重因素叠加的完美风暴

虽然市场常将暴跌归因于单一诱因,但本次崩盘实为多重压力共同作用的结果。美国国债收益率攀升引发全球风险规避情绪,资金撤离投机性资产;与此同时,杠杆头寸已累积至危险水平,价格刚开始下行,连环爆仓便如野火蔓延。

某机构策略师直言不讳:"崩盘无关比特币或以太坊本身的问题,而是整个系统在过度杠杆的重压下崩溃。" 这一观点深刻揭示:尽管数字资产的机构采用率持续增长,市场结构仍存在显著脆弱性。

这一观点深刻揭示:尽管数字资产的机构采用率持续增长,市场结构仍存在显著脆弱性。

投资者期待第四季度反弹

市场并非全无希望。历史经验表明,暴跌往往为反弹铺路,许多分析师认为第四季度可能迎来转机。预期中的降息、ETF审批进展以及监管政策明朗化,都可能重振市场信心。

目前已有大资金逢低吸纳比特币和以太坊的迹象,这些"聪明钱"似乎押注9月已探明周期底部。正如某分析师所言:"若流动性恢复且宏观压力缓解,第四季度可能彻底改写市场剧本——9月暴跌或许只是暴涨前的洗盘。"这对惊魂未定的交易者而言,无疑是值得谨慎期待的好消息。

长期启示录

这次暴跌最深远的影响,或许在于重塑交易所、基金和散户投资者的风险管理方式。业界要求交易所完善强平机制、增强衍生品市场透明度的呼声日益高涨。监管机构也可能以9月乱象为由,加强对杠杆产品的管控。

这种对稳定性的追求与传统金融市场的发展轨迹如出一辙——从1929年股灾后的华尔街监管,到2008年危机后的风险控制框架,每次崩盘都催生变革。加密货币市场或许正迎来自己的蜕变时刻。

尾声与展望

9月暴跌是疫情初期以来最严重的市场震荡之一,不仅摧毁3000亿美元市值,更动摇了投资者信心。但这场危机也留下宝贵教训:过度依赖杠杆和流动性脆弱仍是行业命门,唯有通过改革重建纪律,复苏才成为可能。

随着第四季度展开,投资者终将明了:9月究竟是危险篇章的终结,还是更健康新阶段的开端。

九月加密货币暴跌常见问题

Q1: 本次暴跌损失规模?

约3000亿美元市值蒸发,其中70亿美元为杠杆爆仓损失。

Q2: 暴跌诱因?

国债收益率上升、高杠杆头寸与流动性不足形成连锁抛售压力。

Q3: 第四季度可能反弹吗?

可能。ETF获批、央行宽松政策及机构资金流入都是潜在催化剂。

Q4: 长期教训?

强化风险管理、降低杠杆依赖、完善监管框架是关键启示。

核心术语解析

加密货币暴跌:加密市场价值突然大幅下跌的现象。

杠杆:通过借入资金放大交易头寸,同步放大收益与亏损。

强平:抵押品价值跌破阈值时,杠杆头寸被强制关闭。

市值:加密货币总价值,等于流通量乘以单价。

ETF:追踪股票或加密货币等资产价格的可交易基金。

流动性:资产在不引起剧烈价格波动情况下的买卖难易程度。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据

清算最大痛点

清算最大痛点

多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 新闻

新闻 文章

文章 大V快讯

大V快讯 财经日历

财经日历 专题

专题 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 合约计算器

合约计算器 期权分析

期权分析

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注