加密市场的非典型转折:当减半周期遇上全球经济衰退

加密市场向来遵循独特的运行节奏:减半事件催生牛市,流动性推动上涨,最终痛苦回调挤破泡沫。分析师们多年来致力于研究这种周期性规律。但链上分析师威利·吴(Willy Woo)最新指出,下一次市场崩盘可能打破历史剧本——全球商业周期衰退或将成为颠覆加密市场的新诱因。

历史性碰撞:当比特币牛市遭遇经济寒冬

在近期发布的深度市场分析中,吴首次提出一个颠覆性观点:"在比特币历史上,严重的经济衰退可能首次与加密牛市周期重叠,这将带来前所未有的风险组合。"他将这种转变定性为结构性威胁,而非短期回调。

打破减半周期定律

过去十年间,投资者遵循着清晰的路径:比特币减半导致供应紧缩→价格上涨→山寨币跟涨→漫长熊市。这种四年周期塑造了加密市场的投资逻辑。吴承认减半效应仍然存在,但强调宏观环境正成为更关键变量,特别是全球流动性萎缩与金融条件收紧的现状。

当利率攀升信贷紧缩时,投机性资产首当其冲。由于多数机构仍将比特币视为风险资产,其面对宏观冲击时显得尤为脆弱。

被低估的衰退风险

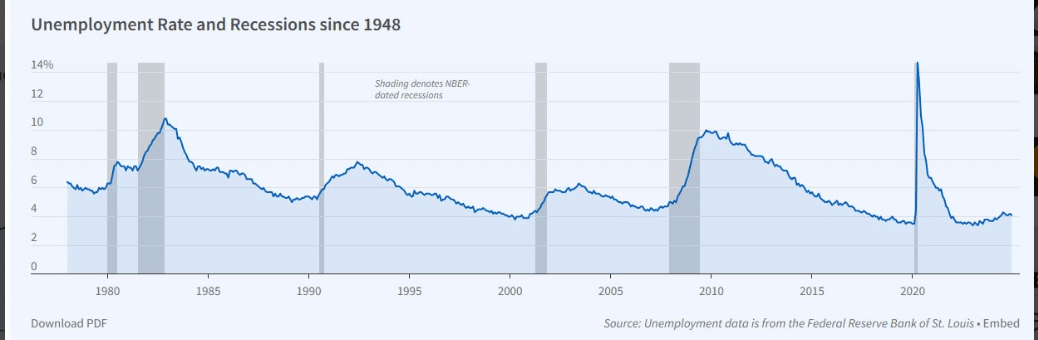

吴指出当前市场存在危险误判:传统市场展现的韧性令人意外,主要经济体就业数据稳定,股市在央行鹰派政策下仍保持强势。但比特币当前的价格走势反映的是盲目乐观而非审慎,许多交易者假设历史周期会简单重演,却忽略了外部冲击的颠覆性力量。

比特币的十字路口:风险资产还是数字黄金?

吴抛出的核心命题直指比特币的身份认同危机。经济动荡时期,黄金因避险属性通常上涨。虽然比特币被设计为"数字黄金",但在2020年市场动荡中,其表现更接近科技股。吴写道:"要么比特币真正成为宏观避险工具,要么继续与风险资产共沉沦。这场压力测试将定义其本质。"

投资者应对指南

若吴的预测成立,加密投资者需要拓展监测维度:利率决议、失业率趋势、全球制造业PMI等传统经济指标的重要性,或将与链上数据、算力指标比肩。聪明资金已开始追踪现实世界的流动性变化,而当前数据均指向紧缩而非扩张。

分析师分歧:加密市场是否具备抗周期能力?

行业对此存在激烈争论。反对观点认为,机构资金入场和资产代币化浪潮将抵消宏观疲软,且市场已消化最坏情况。但吴的预警仍具分量——其链上分析模型曾多次准确预测趋势反转,此次能否再度应验取决于未来12个月的经济演变。

新纪元的未知挑战

加密市场正进入全新发展阶段:机构采用率提升、监管框架完善、现实世界资产代币化深入。但悬顶的宏观经济风险如同达摩克利斯之剑。吴的警告并非末日预言,而是清醒认知:这个市场仍与全球流动性周期深度绑定。当衰退来临,数字资产受到冲击的速度将快于多数人预期——毕竟,加密世界从未在牛市周期中经历真正的全球性衰退。

常见问题解答

经济衰退会导致比特币下跌吗?

若全球流动性收缩,比特币可能面临抛压,其表现取决于市场将其视为通胀对冲工具还是风险资产。

加密货币熊市的新诱因?

过往熊市多与减半周期、杠杆崩塌相关,下一次可能源自宏观经济放缓。

比特币能成为真正的数字黄金吗?

需观察其能否与股市脱钩并在经济危机中保持价值存储功能。

加密货币仍具高风险?

波动性、监管不确定性和流动性风险持续存在,投资者应做好风险管理与资产配置。

术语解析

流动性:市场中可快速变现的现金或资产可用性

比特币减半:将挖矿奖励减半从而减少市场供应的事件

链上数据:用于分析投资者行为的区块链交易记录

避险资产:经济动荡时期能保值增值的资产类别

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注