我为何停止追求完美入场点

我交易、解读链上数据、追踪宏观趋势——然而,我大部分的“长期持仓计划”却一直停留在备忘录里,而非真正买入代币。周复一周,我陷入同样的循环:先了结一轮SOL交易,然后想着“终于”要为长期投资加仓BTC——结果总是“再等等”。最终,我对这种状态感到厌倦,便将部分任务交给了三个我实际使用的交易所——Bybit、Binance和WhiteBIT——的自动投资产品。目标只有一个:在不妄想总能精准抄底的情况下,持续积累BTC、ETH和SOL。

看看2025年的BTC:局部洗盘在7.45万美元左右,高点逼近12.6万美元,现在徘徊在9.65万美元附近。数数你有多少次说过“我再等个更低点”,然后眼睁睁看着行情启动却与你无关。定投正是对这种幻想的反击:你接受自己不擅长择时,用持续执行替换英雄主义式的精准操作。

三位顶尖CoinMarketCap分析师和投资者——Vlad Anderson、Max Pavlov以及Daniel Markson——近期进行的三项调查均指向同一趋势。综合来看,这121位受访者中,有74人(约61%)已以某种形式使用自动投资功能进行BTC积累,其余则分为纯手动操作和“考虑中”两派。

这正是自动投资工具的价值所在。我用过的三个平台都做同一件基本的事:按计划为你买入固定金额的代币(或一篮子代币)——区别在于控制力。我关心四点:资金从何而来(银行卡还是现货余额)、能否轻松暂停或修改计划、盈亏和历史记录是否清晰可见、能否设置价格区间和购买次数上限,让计划并非永无止境。

如果我们自诩为“长期投资者”,至少应该使用那些不依赖于我们本周是否有心情点击买入的工具。

Bybit:低门槛的BTC定投

在Bybit,我使用了标准的自动投资/定期购买功能,并尽可能简化设置:从2025年初到2026年初约一年时间里,每周进行BTC自动投资,使用余额中的固定金额USDT。在这12个月期间,BTC在约7.45万至12.6万美元间波动,现价约9.65万美元。我的定投平均成本落在9万至10万美元区间。以金额计,我投入了约4000 USDT,按当前币价计算,持有的BTC价值约4200 USDT——在这波动的一年里,纯粹的“设置后不管”策略带来了约+5%的收益。

与此同时,Bybit欧盟推出了符合MiCA法规的定期购买功能:EEA用户可直接通过银行卡设置每日/每周/每月扣款的自动投资。理论上,这对无需手动操作的定投而言很理想,但两点让我却步:除了交易手续费,你还要承担额外的银行卡点差;并且你无法真正调整已启用的计划——只能取消后重新创建。

结论:如果你只想要“买入更多BTC,无需设置”,这功能没问题。但我渴望更深度的控制、清晰的单计划绩效展示和灵活的编辑功能,因此我的主要自动投资持仓放在了别处。

Binance:功能强大,但需悉心维护

在Binance,我选择了另一条路,使用了一个定期投资组合计划——即他们正在将所有功能整合进去的“定期转换/自动投资”体系。一个计划,分配比例:BTC 50% / ETH 30% / SOL 20%。同样在2025年的时间窗口内定期买入。

结果,按代币来看:BTC情况与Bybit类似——平均成本略低于当前9.65万美元,这部分收益约+4–5%。ETH在约1385至4957美元间交易,现价约3340美元;我的定投平均成本落在2700–2800美元区间,收益约+20–25%。SOL在约95至295美元间波动,现价约146美元;我的平均成本更接近中间值,大约180–190美元,因此亏损约–15–20%。加权计算后,这个投资组合在几千USDT的投入下,年内整体收益约+7–8%。不算传奇,也不尴尬。

与此同时,Binance持续重构其产品体系:一次2025年的自动投资/定期转换更新,关闭了旧的与指数挂钩的自动投资计划,并将所有功能整合进一个单一的、“更智能”的定期转换投资组合流程。官方说法是为了“聚焦高价值产品”;实际上,这又是一次强制迁移,提醒着你:你所谓的“被动”投资组合,正存在于别人的产品路线图上。功能丰富是好事,但不利于内心平静。

如果你喜欢调整资产配置并紧跟每一次产品更新,这是我用过的最丰富的自动投资工具箱。如果你想要一个在后台静静运行的被动计划,它则显得有些“过于活跃”。

WhiteBIT:我的自动投资最终归属地

WhiteBIT最终成为了我实际采用的平台。其自动投资仪表板在一处集中显示总投资额、当前盈亏和所有计划,提供年化收益率概览,并在买入成功或余额不足时发送简单通知。

对我而言,真正的区别在于控制力:我可以设置价格区间,让计划只在区间内买入。我可以设置固定的执行次数,让它不会永远运行下去。

在2025年秋季的一次抛售后,当BTC回到8万至9万美元高位区域,ETH则徘徊在3000美元下方时,我在WhiteBIT启动了两个核心计划,并让它们运行至2026年初:一个是每周投入固定USDT金额并设有价格上限的BTC自动投资计划;另一个是金额较小但频率更高、设有独立上限和迭代次数的ETH计划。

在这几个月里:BTC从大约8万至9万美元区域攀升至约9.65万美元;我的定投平均成本接近9万美元,因此该计划收益约+7–8%。ETH从略低于3000美元向3340美元移动;我的平均成本接近3000美元,收益约+10–12%。规模上:两个计划在此期间共投入约1500–2000 USDT,未实现利润约180–200 USDT。这种控制力与低维护成本的结合,正是我在Bybit(控制选项太少)和Binance(变动部分太多)所缺失的。

快速分步指南:我的实际设置流程

其流程纯粹而简洁,堪称理想:

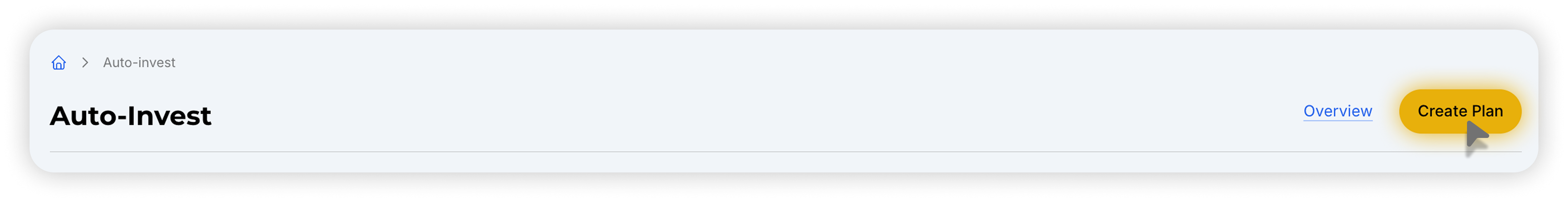

首先,我在“赚币”版块打开自动投资,点击创建计划。

在计划设置界面,我选择USDT作为付出的资产,并在“获得”字段选择BTC,然后输入每次运行我乐意投入的金额——此处是从我的交易余额中扣除83 USDT。

在计划安排上,我选择每周,并锁定到具体的星期几和时刻,这样买入总能固定在市场的同一时段执行。

在高级设置中,我设定了一个价格区间,以便计划只在我的价格带内买入BTC;如果我不想让计划无限期运行,我会将“购买次数”从∞改为一个固定数字。

在确认界面,我再次核对交易对(USDT → BTC)、每周频率和投资金额,然后点击确认,让计划开始自动执行。

没有每月更新的用户界面,没有意外的迁移。这基本上就是我当前的自动投资持仓选择在此的原因。

流动性及数据的真实含义

在全部三种设置中,我只使用了流动性强的主要代币——BTC、ETH和SOL——并且所有通过自动投资买入的代币都直接进入现货账户。没有锁仓,没有包装。

结果:Bybit BTC定投:~+5%。Binance BTC/ETH/SOL投资组合:~+7–8%。WhiteBIT 带区间和有限次数的BTC+ETH计划:收益为高个位数至低两位数百分比。总计投入中四位数的资金,积累的未实现利润约为600 USDT。

那么,自动投资值得吗?

只要平台不碍事,自动投资对我来说就值得。Bybit是简单的每周BTC定投通道,Binance是功能强大但需要你费心照看的选项,而WhiteBIT凭借清晰的盈亏显示、价格区间和有限执行次数,成为了我实际运行BTC/ETH计划的地方。自动投资并不会让你更聪明——它只是剔除了大多数“长期”计划中最薄弱的一环:那个“等市场平静点再买”的空头承诺。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注