BTCFi报告:为何比特币DeFi正成为不可逆趋势

本报告由Tiger Research撰写,通过资本效率提升、机构采用动力和技术基础设施发展三个维度,分析BTCFi(比特币去中心化金融)的必然性。

核心摘要

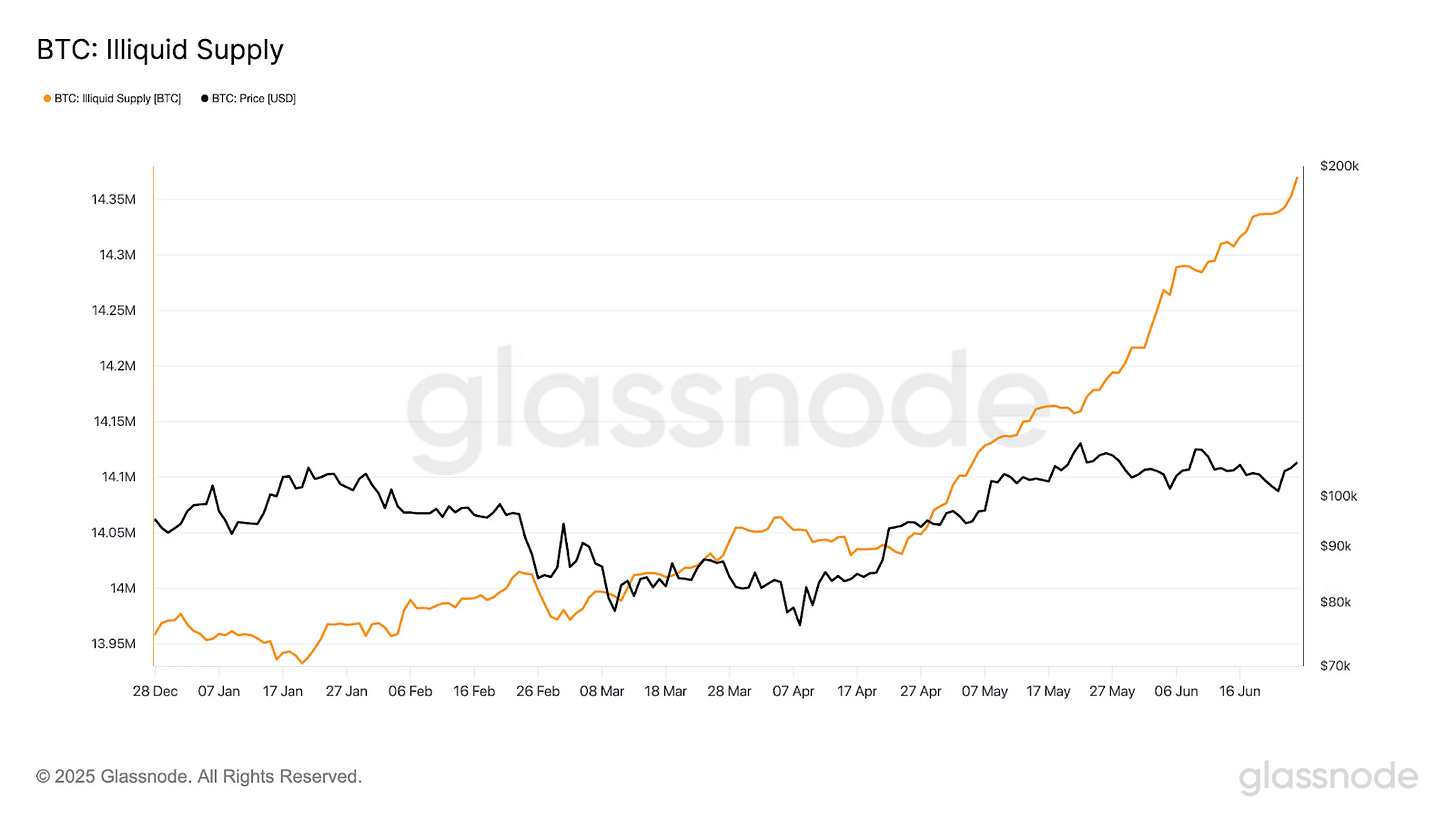

比特币拥有庞大但闲置的资本基础——BTCFi将改变这一现状:当前超过1400万枚BTC处于闲置状态,比特币缺乏以太坊DeFi生态的资本效率。BTCFi通过将比特币转化为生息资产,释放这部分沉睡流动性,支持借贷、质押、保险等基于比特币安全层的去中心化金融应用。

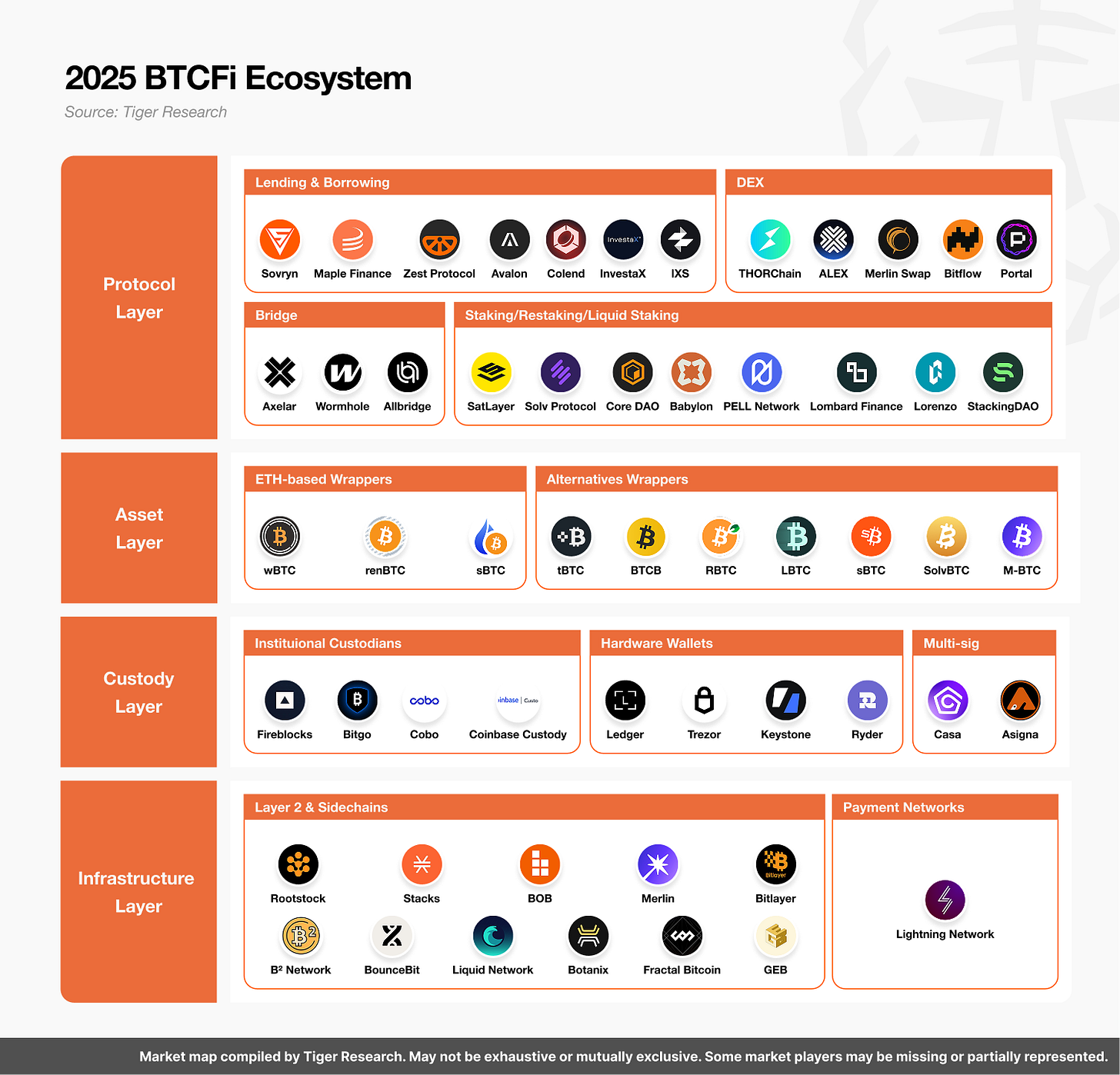

机构对原生收益的需求与基础设施已准备就绪:从合规托管方案到实体收益协议,如今的BTCFi生态已涵盖符合机构标准的ETF、许可借贷、保险模型和质押协议。

技术突破与Layer-2创新使BTCFi具备扩展性与可编程性:Taproot升级和新兴Layer-2平台让比特币网络支持智能合约、代币发行和可组合DeFi成为可能。

1. 资本瓶颈:BTCFi的诞生逻辑

当前比特币作为超1万亿美元规模的资产,其资本利用率极低。分析师估算99%的比特币市值处于"闲置"状态——即绝大多数比特币被存储在钱包或冷钱包中,未产生任何链上收益。链上数据证实:超过1400万枚BTC长期处于未动用状态。

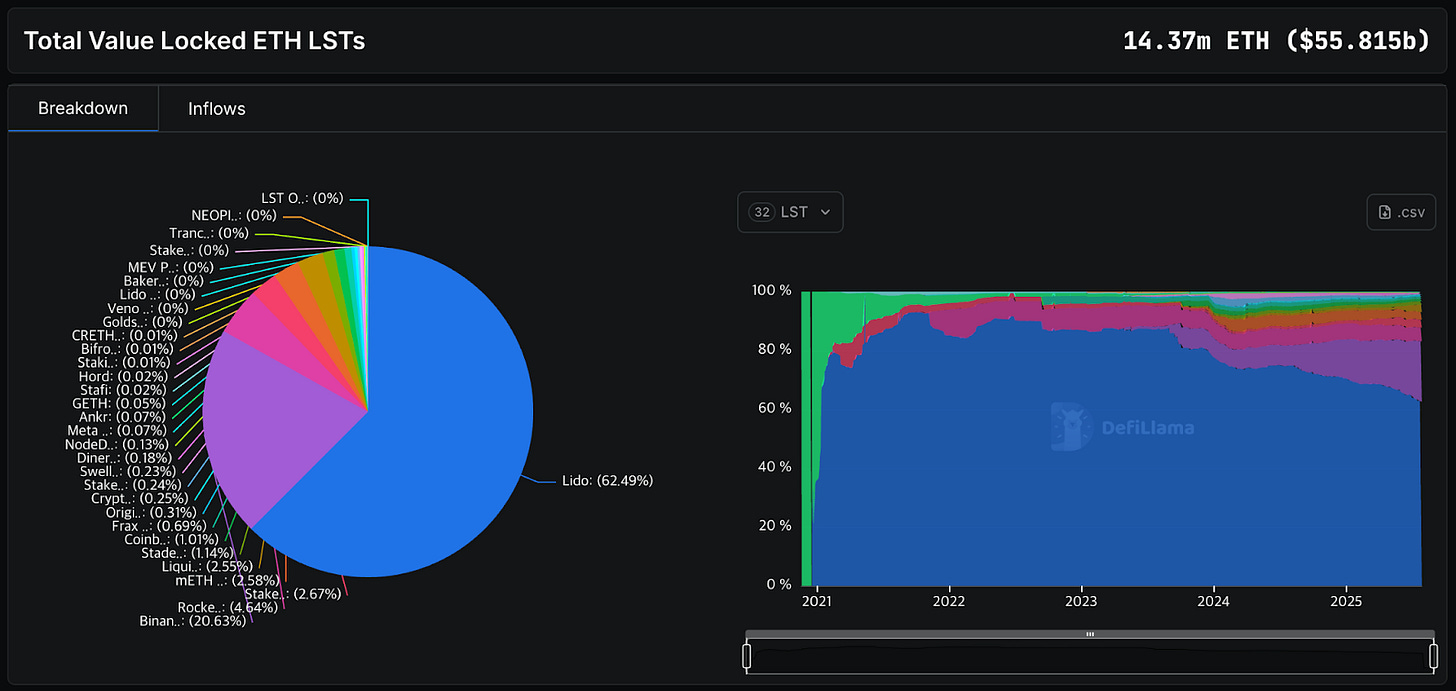

这与以太坊形成鲜明对比:以太坊上大量ETH被主动部署于DeFi和质押领域。例如以太坊流动性质押协议已锁定超1437万枚ETH(约560亿美元),将ETH转化为生息资产并推动活跃的链上经济。

比特币DeFi的本质是激活闲置资本。正如CoinGecko所述,比特币DeFi"将比特币从被动资产转变为生产性资产",让持有者既能获得BTC收益,又能利用比特币的安全特性参与DeFi应用。

2. 机构收益需求浪潮

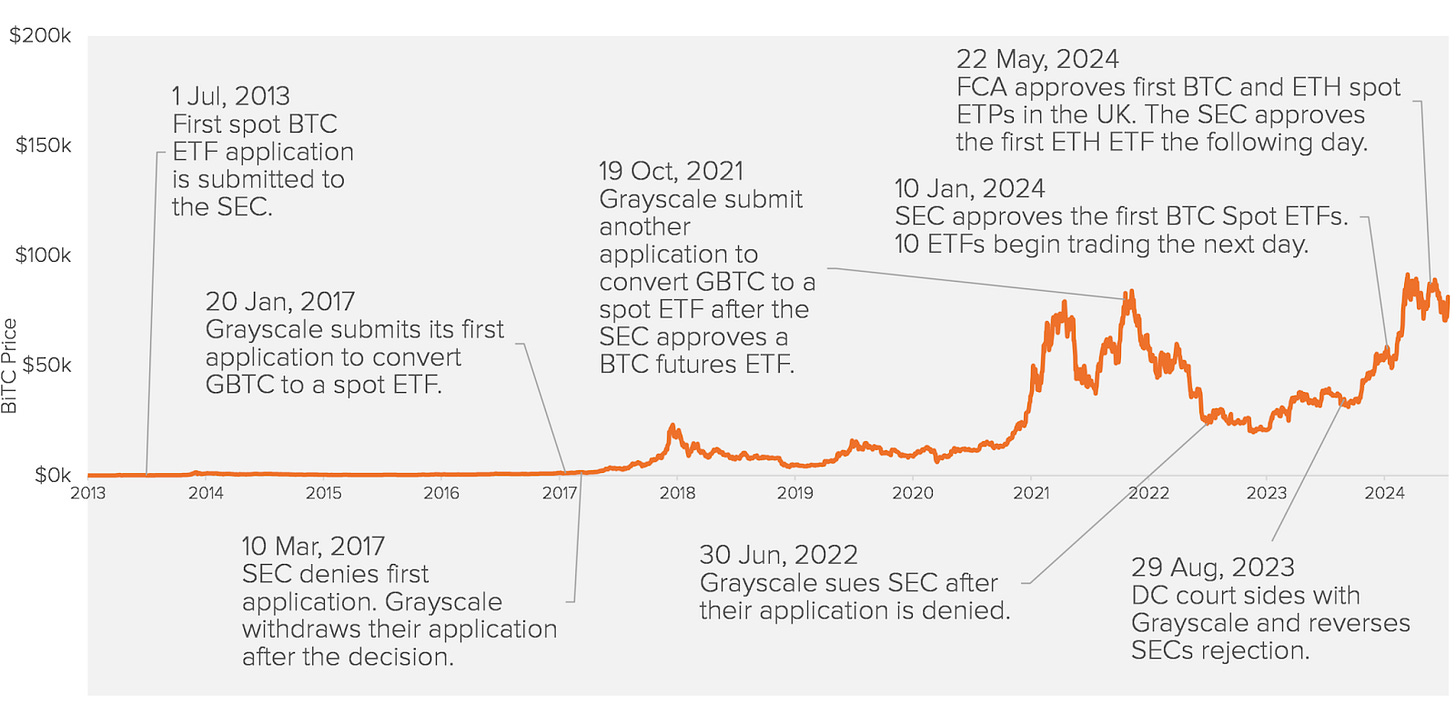

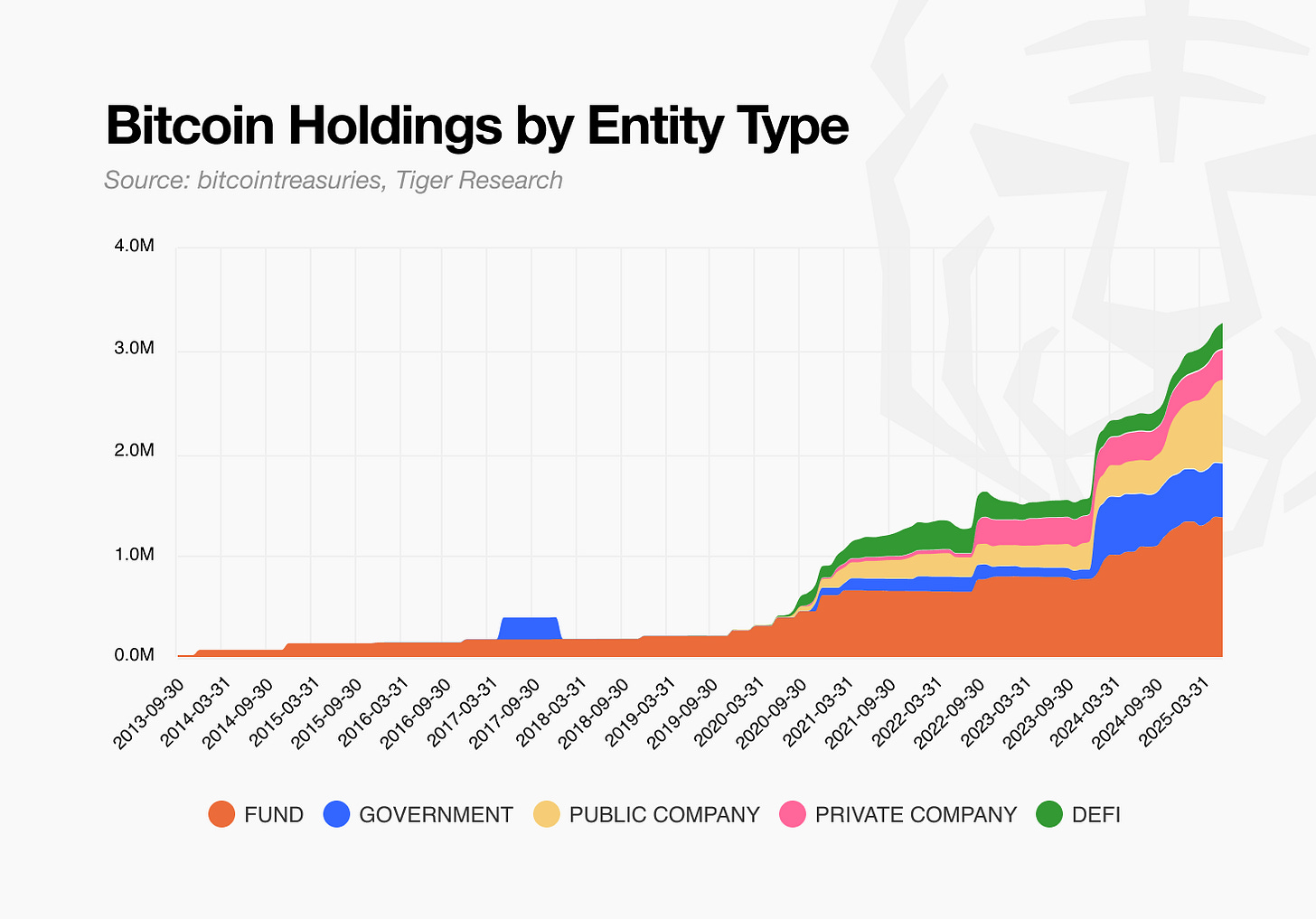

机构需求可能是BTCFi增长最强劲的催化剂,这一转变已在进行中。2023年末至2024年,多家大型资产管理公司申请并获批现货比特币ETF,最终将BTC纳入主流投资组合。

更深层趋势在于:机构既将比特币视为战略储备资产,又对收益敏感。传统金融中资本从不闲置——债券支付利息、股票分红、现金存入货币基金。而比特币此前无法产生任何收益。

随着BTCFi发展,机构开始探索借贷、质押或将比特币作为抵押品等操作。当管理规模达数十亿时,3-5%的年化收益也极具价值。去中心化协议甚至可提供10-20%年化收益,使机会更具吸引力。

3. 基础设施已就绪

BTCFi生态正快速构建符合机构需求的产品框架:

3.1 合规托管与流动封装

富达数字资产、Coinbase托管等机构现支持合规参与DeFi。流动托管代币(如BounceBit的BBTC)让机构在保持合规托管的同时获得链上收益。

3.2 ETF与收益整合产品

欧洲已推出首款生息比特币ETP。截至2024年底,Valour的BTCD ETP通过比特币Layer-2质押可获得约5.6%年化收益。

例如BounceBit Prime将代币化美债与BTC收益策略结合,提供传统机构熟悉的双重回报结构。SatLayer则打造由BTC收益支持的链上保险池,被喻为"比特币版伯克希尔哈撒韦"。

3.3 协议成熟度与机构信任

Babylon等BTCFi协议TVL已突破数十亿美元,通过安全审计并推进SOC2合规。多数协议聘请华尔街资深人士加入顾问委员会,从设计上优先考虑风险管理。

4. 技术突破推动BTCFi爆发

BTCFi成为现实依赖三大突破:比特币协议升级、市场需求增长与监管清晰化。

4.1 从Taproot到BitVM

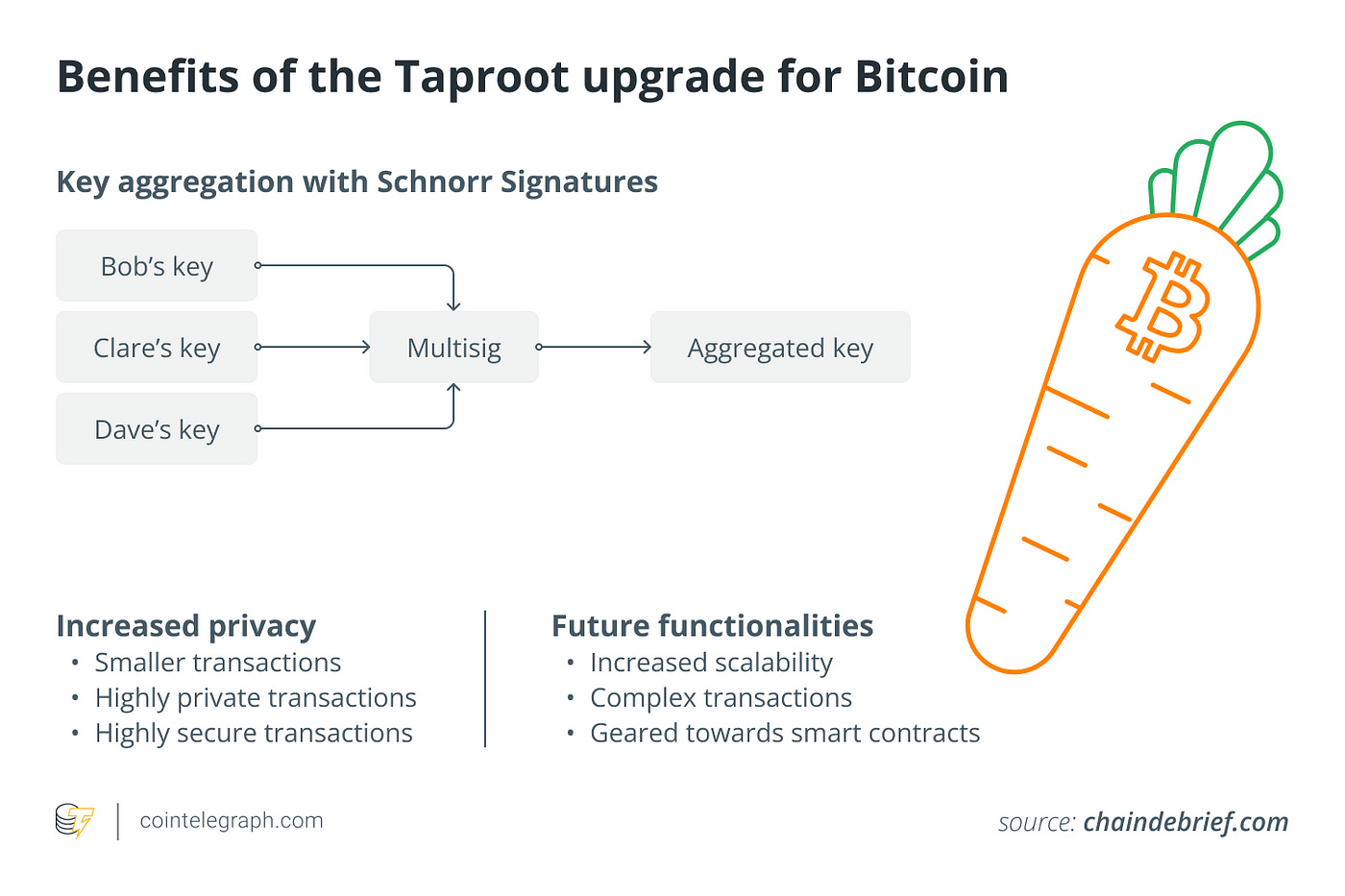

2021年Taproot升级提升比特币隐私性、可扩展性与可编程性,甚至通过提升效率"鼓励在比特币上使用智能合约"。该升级还支持Taro(现Taproot Assets)等比特币账本代币发行协议。

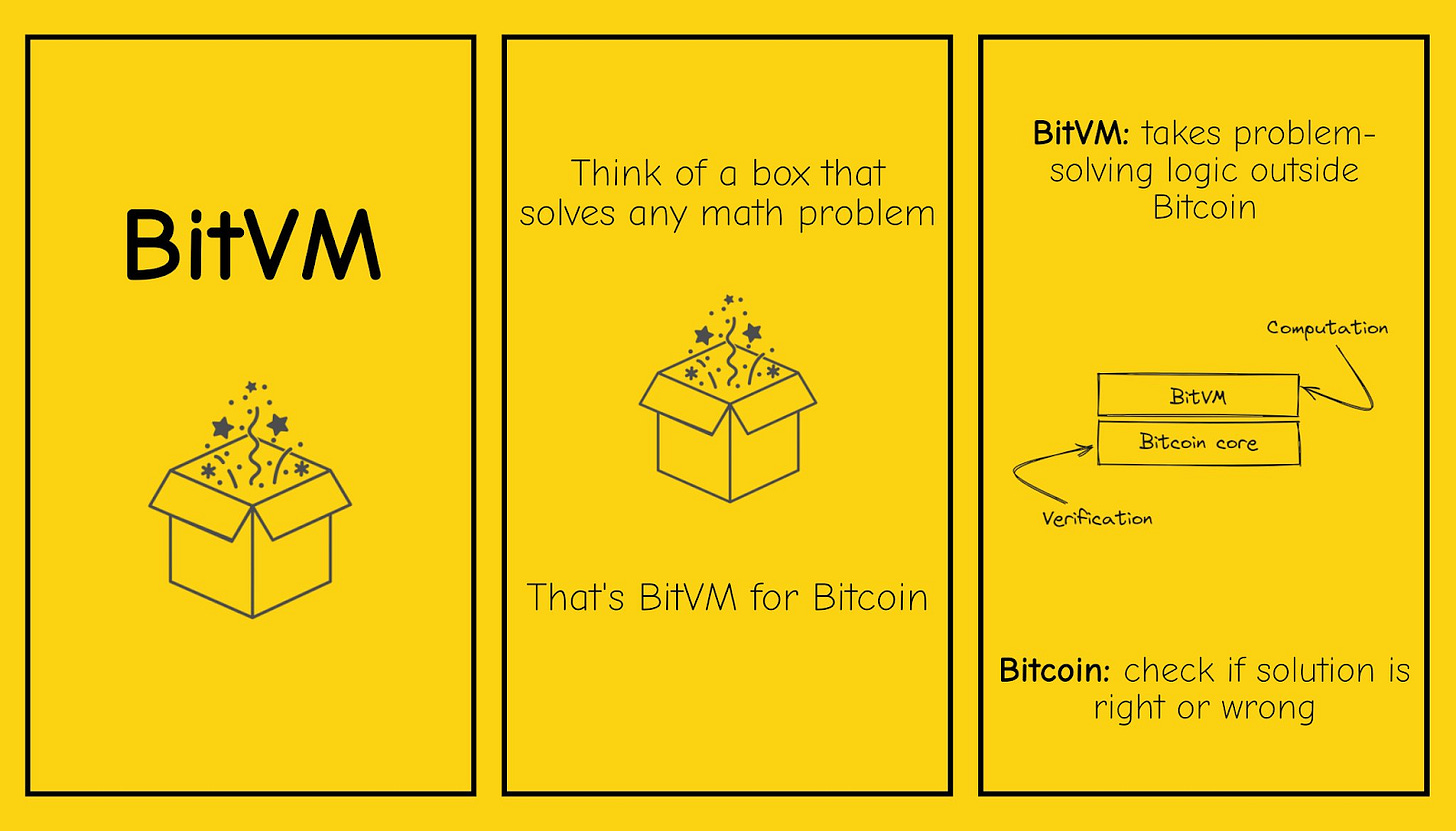

BitVM等概念有望在比特币上实现以太坊式智能合约,测试网计划于2025年推出。更重要的是,Stacks、Rootstock等比特币Layer-2网络已将智能合约引入比特币生态。

例如Babylon协议引入比特币质押机制来保护其他链,截至2024年底已吸引超5.7万枚BTC(约60亿美元)质押。Merlin作为TVL最高的比特币Layer-2,上线50天即达39亿美元TVL。

4.2 从Ordinals到BRC-20

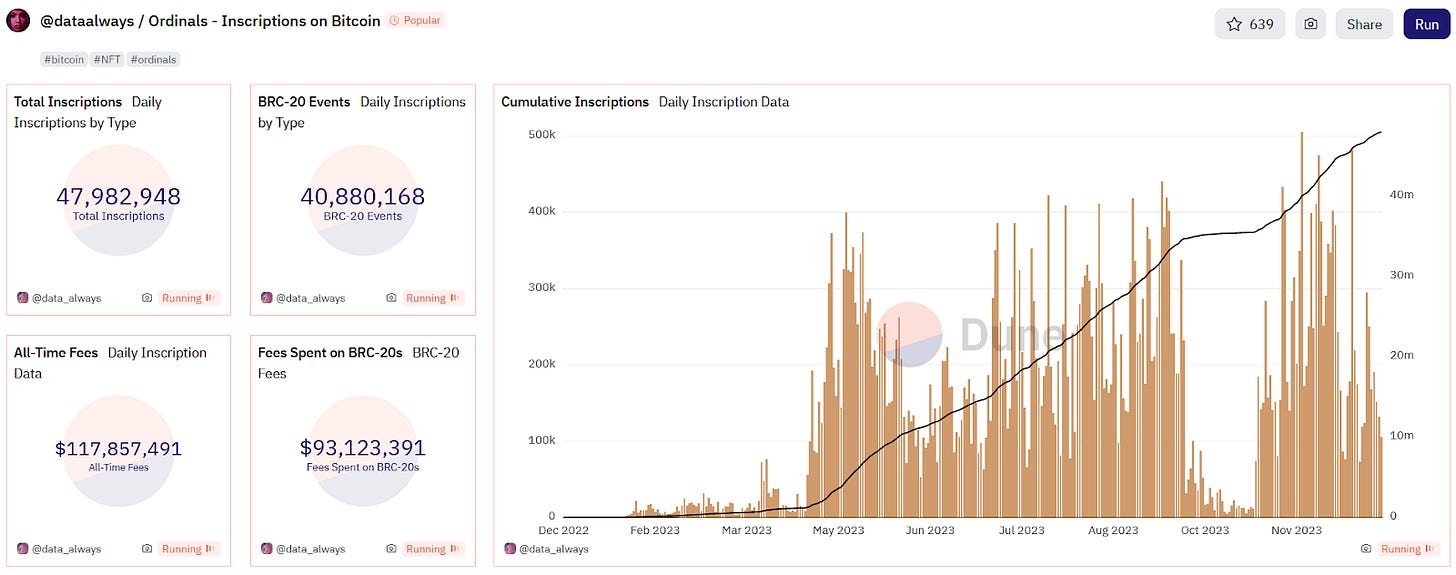

过去两年市场对比特币更复杂的应用需求显著增长。典型案例是2023年Ordinals和BRC-20代币爆发,用户开始在聪上铭刻资产和NFT。截至2024年底,Ordinals铭文数量超6970万枚,产生约6.9万枚BTC(4.05亿美元)矿工费。

5. BTCFi生态场景

BTCFi旨在将比特币从被动储值工具转变为去中心化金融中的主动部署资产。

5.1 比特币进入DeFi

BTC持有者通过跨链桥或托管方锁定原始BTC,生成1:1封装代币进入资产层,实现与智能合约的交互。

5.2 BTCFi协议栈

Solv Protocol通过SolvBTC和质押抽象层(SAL)实现跨链生息抵押品功能。Maple Finance与CoreDAO合作推出lstBTC产品,利用Core的双重质押机制。

5.3 抵押与质押应用

bitSmiley支持以BTC为抵押品铸造稳定币。Babylon等协议允许原生BTC参与PoS网络保护并获得奖励。

5.4 风险管理与退出

用户可随时解除头寸,赎回封装BTC并在Layer1取回原始比特币。

5.5 协议收益模型

借贷平台赚取发起费与利用率差价;DEX收取流动性费用;质押和跨链服务从奖励中抽成。部分协议使用原生代币补贴使用或治理金库。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注