在不断发展的去中心化金融世界中,流动性挖矿和收益耕作已成为加密持有者追逐被动收益的热门策略。但如今仅追逐最高年化收益率(APY)已远远不够,成功的收益农民需要更深入地分析。

为什么收益耕作仍然重要

流动性挖矿和收益耕作实现了一个简单却强大的功能:让加密资产为你创造价值。通过将代币投入协议,用户可以获得奖励、利息、交易手续费或新代币,从而将被动持有转变为主动收入流。

实践中,收益耕作已日趋成熟。动辄100%以上年化收益的时代已经过去。现在的核心竞争力在于效率:降低Gas费、规避无常损失、选择可持续协议以及跨链叠加收益。

DeFi收益平台的关键指标

总锁仓量(TVL)与流动性深度

TVL反映协议的资金规模。更高的TVL通常意味着更稳定的协议、更好的滑点保护以及更强的市场信心。流动性深度则能缓解资金进出池子时的价格剧烈波动。

收益可持续性与代币经济

某些平台可能短期提供超高收益,但如果仅依赖通胀性奖励,这些回报会迅速崩塌。应选择具有平衡代币经济机制、代币销毁机制或真实经济效用支撑奖励的协议。

协议安全与审计历史

智能合约风险真实存在。频繁审计、漏洞赏金计划和开源透明度是基本要求。切勿将资金投入没有历史记录或合约未公开的协议。

无常损失风险

当为资产对提供流动性时,若其中一种代币价格剧烈波动,相比单纯持有这两种资产,可能会产生损失。资产对波动性越大,风险敞口越大。需权衡收益与风险。

奖励代币价值与波动性

许多收益农场以协议原生代币支付奖励。若该代币价格暴跌,收益将大幅缩水。优质协议应确保奖励代币具备实际效用或治理价值。

复利与自动收割功能

手动操作可能因Gas费侵蚀利润。顶尖平台通常提供自动复利金库,让策略在后台自动运行,最大限度减少用户操作。

跨链与Layer-2支持

随着部分网络Gas费飙升,领先收益平台正扩展至Layer-2链或跨链桥接,以更低成本提供更多收益选择。

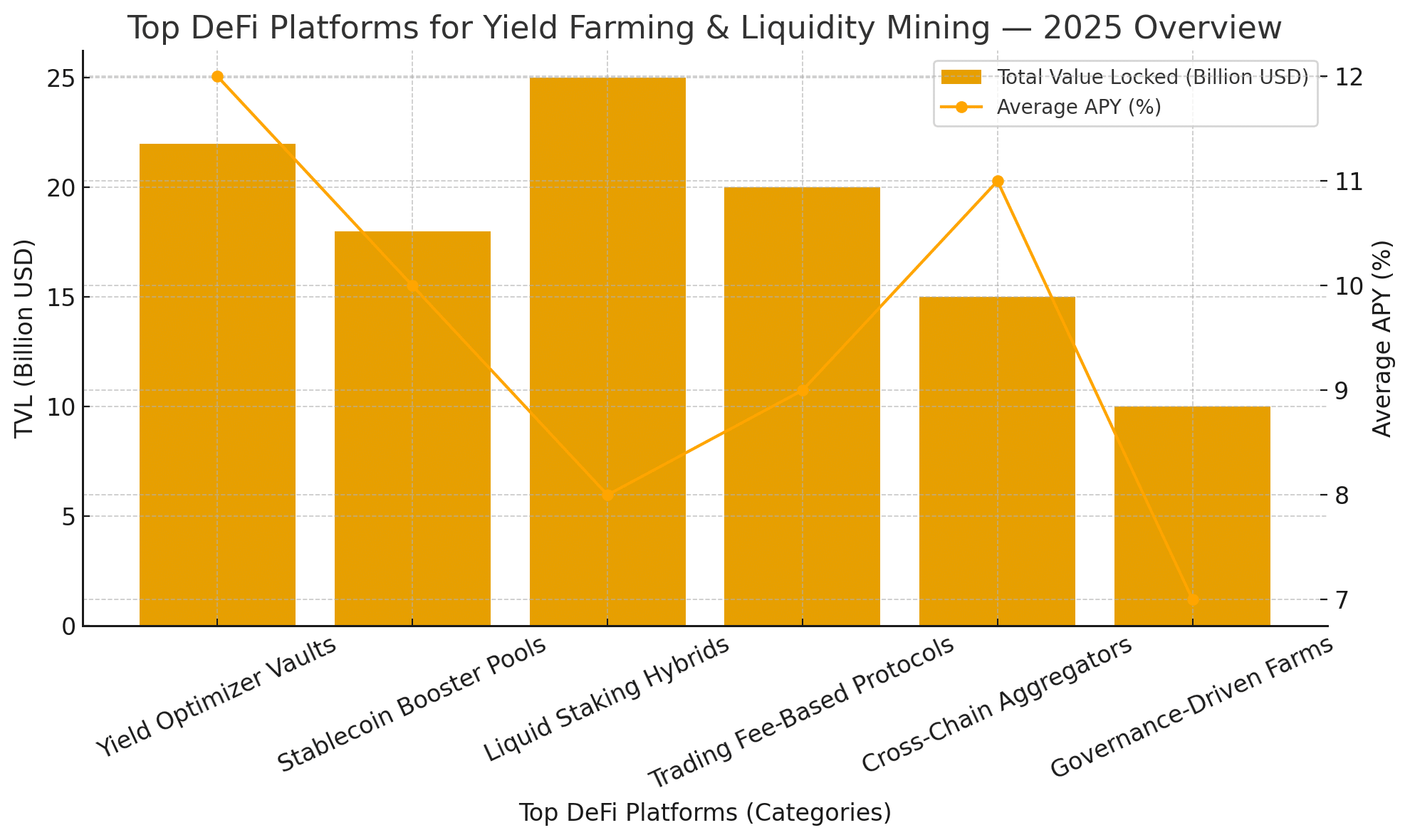

收益耕作与流动性挖矿的顶级DeFi平台

收益耕作与流动性挖矿的顶级DeFi平台

以下是兼具坚实基础、稳健收益和真实应用的代表性协议,各自采用不同的收益策略。

优化器金库模式

这类平台汇集资金并在后台自动寻找收益机会,在DEX、借贷市场和奖励农场间调配资金。其中领先者如同收益机器人,其金库自动将资金部署于借贷和稳定币池等场景以优化回报,但仍需管理Gas成本和策略风险。

稳定币流动性增强器

某协议专为稳定币流动性提供者设计:用户向稳定币对提供流动性后,将LP代币质押到该增强器即可获得叠加奖励,长期提升收益。

流动性质押混合协议

某头部平台通过发行流动性质押代币(代币化的质押头寸)将质押与流动性结合。例如质押ETH可获得衍生代币,进而投入其他收益池,同时获取质押收益和耕作收益。

绑定活跃交易的协议

部分农场的收益并非来自通胀,而是源于交易活动。某知名模型让用户将资产存入多样化资金池,收益来自衍生品平台的交易手续费和交易员亏损分成,形成与协议成功挂钩的可持续收益流。

跨链聚合器

这类平台不局限于单一链,而是扫描多生态机会,将资金转移到收益最优处,帮助用户规避区域拥堵和高Gas成本。

社区与治理驱动型农场

少数协议强调治理机制,让忠诚的代币持有者投票决定奖励分配、资金池启动或策略调整。这种模式赋予更多控制权,但也存在治理对立风险。

如何选择适合的DeFi平台

选择收益耕作如同选车——需匹配你的旅程。需考虑:

时间跨度: 数周、数月还是数年?这决定你对波动性的容忍度。

风险偏好: 高波动代币、新链或杠杆策略可能带来更高收益,但也伴随更高风险。

Gas敏感性: 在以太坊主网耕作可能被Gas费吞噬收益,尽量选择跨链或Layer-2方案。

分散投资: 勿将所有资金投入单一农场,应分散至不同策略、链和风险等级。

退出计划: 需了解流动性条件、锁定期和赎回惩罚。

保持更新: 协议治理、奖励计划和审计报告可能变更,关注官方社交渠道获取动态。

收益耕作的风险与警示

任何收益耕作讨论都需直面风险,即便老手也可能落入这些陷阱:

跑路骗局: 部分项目吸引流动性后卷款消失。投入资金前务必核查核心团队、审计历史和声誉。

智能合约漏洞: 即使通过审计的合约也可能存在漏洞,策略金库的一个漏洞可能导致大规模资金流失。

无常损失: 波动性资产对中,价格偏离造成的损失可能超过收益。

代币抛售风险: 若大量用户兑现奖励,原生代币价格可能崩盘,导致收益价值蒸发。

监管风险: 部分地区可能将收益协议纳入证券或银行业监管框架。

网络拥堵与Gas费上涨: 使用量激增可能导致Gas费高至无法盈利。

结语

收益耕作和流动性挖矿仍是去中心化金融的支柱。但成功不再源于贪婪或追逐最高APY,而在于纪律性:选择可持续协议、评估风险指标、合理分散投资并保持对协议变更的警觉。

当今顶级DeFi平台平衡了收益与持久性,提供复利策略、跨链选择和激励相容的治理结构。但即使最优平台也难逃智能合约缺陷、代币波动或跑路风险。

若某协议好得不真实,它很可能确实有问题。但如果做好尽职调查并坚持长期策略,收益耕作仍为加密资本增长提供激动人心的前沿机会。

常见问题

流动性挖矿与收益耕作的区别?

流动性挖矿是收益耕作的一种形式,用户通过向资金池提供流动性获取奖励(通常是治理代币)。广义的收益耕作还包括借贷、质押、跨协议桥接等多重策略。

收益复利频率如何确定?

取决于Gas成本和奖励频率。若收割和再投资的成本超过收益,复利反而适得其反。

收益耕作会损失本金吗?

会。本金可能因无常损失、智能合约漏洞或代币贬值而缩水。

稳定币LP池更安全吗?

通常是的:稳定币池(如USDC/USDT)无常损失较低,但仍存在协议风险。

审计能完全保证安全吗?

不能。审计仅降低风险,尤其当合约交互复杂时,无法捕捉所有漏洞。

关键术语表

APY(年化收益率): 计入复利后的实际年回报率。

TVL(总锁仓量): 协议智能合约中锁定的美元(或代币)价值。

无常损失(IL): 流动性池中代币价格比例偏离导致的账面损失。

金库/收益优化器: 汇集资金并动态分配至多种策略以实现收益最大化的智能合约。

治理代币: 持有者可对协议决策投票,影响奖励或策略的代币。

自动复利: 自动收割奖励并再投资的机制,简化用户操作。

跑路骗局: 开发者抽走流动性并放弃项目的恶意行为。

智能合约审计: 第三方专家对协议代码的安全审查。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据

清算最大痛点

清算最大痛点

多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 新闻

新闻 文章

文章 大V快讯

大V快讯 财经日历

财经日历 专题

专题 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 合约计算器

合约计算器 期权分析

期权分析

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注