稳定币:从加密利基迈向主流金融支柱的蜕变之路

曾几何时,稳定币只是加密货币领域的专用工具,如今却逐渐成为主流金融体系的重要组成部分。数据显示,Circle和Tether两家公司持有的美国国债规模已超越多个主权国家。

政策东风催生机构热情

近期通过的《GENIUS法案》为稳定币赋予了合法地位,这直接激发了银行、支付处理机构和财富500强企业的浓厚兴趣。作为锚定美元的数字代币,稳定币以美国国债等储备资产作为支撑,确保每枚代币都能按1:1比例兑换美元。这种稳定性使其在跨境支付和加密货币结算层领域展现出独特优势。

稳定币巨头的国债持仓图谱

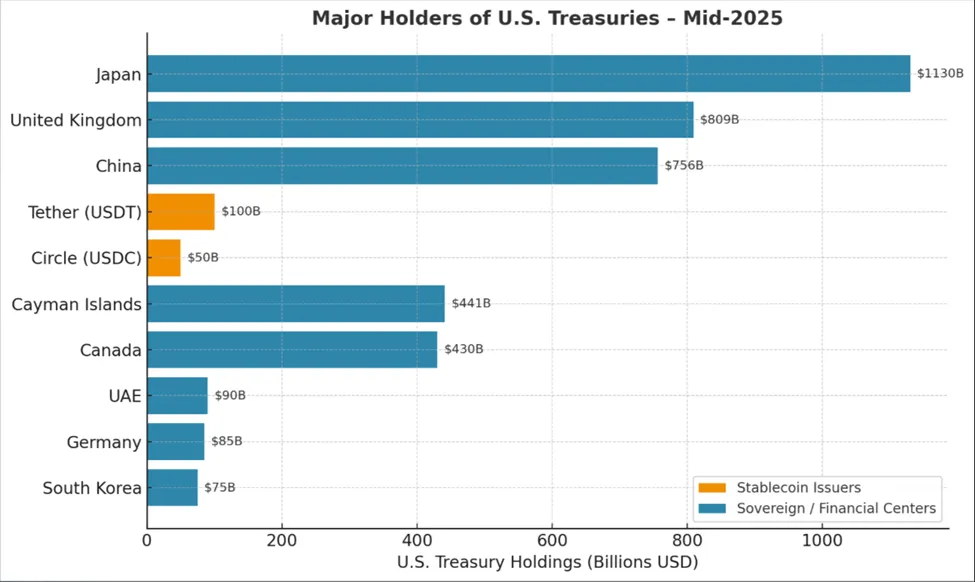

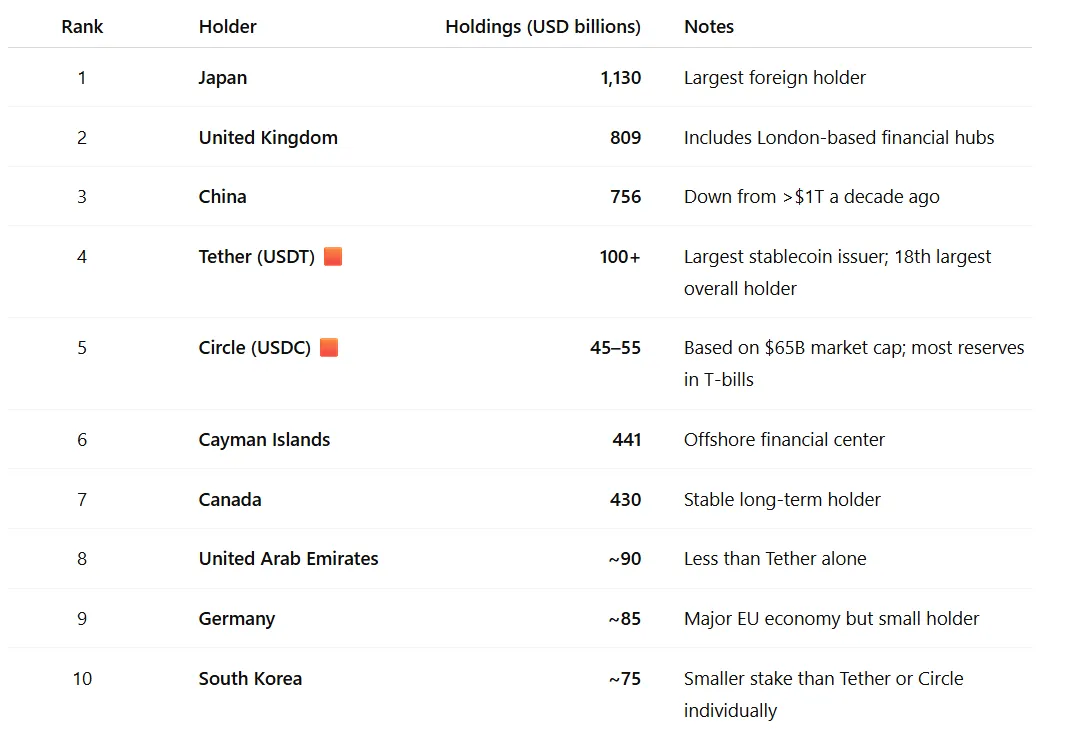

两大稳定币发行商Tether(USDT)和Circle(USDC)持有的美国政府债务规模,已超过德国、韩国和阿联酋等经济体。其中:

• Tether持有超过1000亿美元的短期国债,根据美国财政部数据,其国债持有量已跃居全球第18位,超越阿联酋(850亿美元)

• USDC发行方Circle持有450-550亿美元国债,若单独计算已超过韩国(约750亿美元)

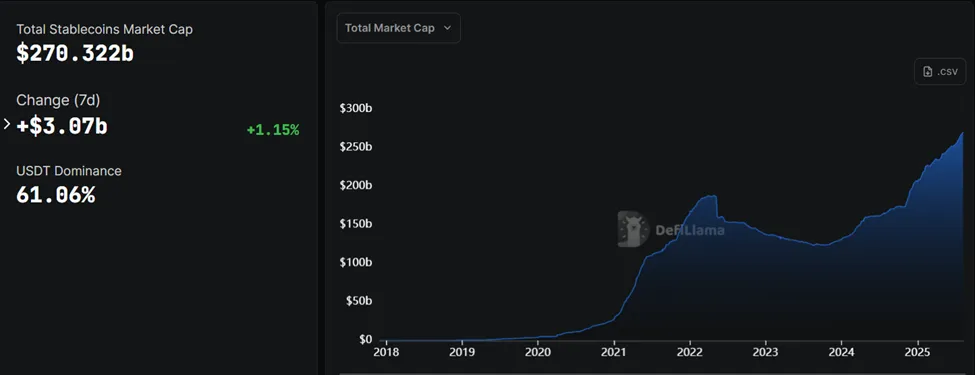

稳定币行业当前已成为美国国债第18大外部持有方,预计其总市值将从目前的2700亿美元增长至2028年的2万亿美元。

稳定币行业当前已成为美国国债第18大外部持有方,预计其总市值将从目前的2700亿美元增长至2028年的2万亿美元。

应用场景的突破性扩展

Apollo报告指出:"近90%的稳定币应用于加密货币交易,这一趋势将持续增长。真正的突破点在于美元稳定币能否应用于全球零售支付领域。若其市场规模突破万亿美元,对短期国债的需求将呈指数级增长。但需注意金融稳定性风险——当用户对发行商失去信心时,资金可能瞬间撤离。"

除储备资产外,稳定币的应用版图正在扩大。2024年初,得益于加密货币交易的旺盛需求,USDC市值在过去一年暴涨90%至650亿美元。BeInCrypto报告显示,其在全球汇款领域的应用也功不可没。凭借近乎即时结算和低廉手续费的优势,稳定币正成为SWIFT等传统支付管道的有力竞争者。

全球债市格局的微妙变化

当传统海外持有者缩减规模时(中国持仓已从十年前超1万亿美元降至7560亿美元),稳定币发行商正成为美债需求的稳定来源。范德比尔特法学院教授Yesha Yadav指出:"稳定币发行商的持续存在极大增强了财政部对债务配置的信心。"支持者认为,这既能巩固美元霸权(类似20世纪欧洲美元市场),也可能降低长期利率并强化美国制裁效力。

争议与挑战并存

质疑者指出,相比7万亿美元规模的美国货币市场基金,稳定币持有量仍相形见绌。银行游说团体警告,这可能抽离银行存款并削弱放贷能力。有用户引用花旗报告称:"若美国债务持续攀升且国债波动,可能引发对数字美元的信任危机,导致资金暂时转向其他货币。"

质疑者指出,相比7万亿美元规模的美国货币市场基金,稳定币持有量仍相形见绌。银行游说团体警告,这可能抽离银行存款并削弱放贷能力。有用户引用花旗报告称:"若美国债务持续攀升且国债波动,可能引发对数字美元的信任危机,导致资金暂时转向其他货币。"

行业高管则反驳称,数十年前对货币基金的类似担忧最终被证明是多虑。但不可否认,若稳定币持续吸纳大量短期国债,可能改变华尔街的流动性管理机制。

无论如何,Circle和Tether的崛起标志着美国债市迎来了一类新重量级买家——它们诞生于波动剧烈的加密世界,而非传统的银行大厅。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注