去中心化稳定币市场的竞争格局

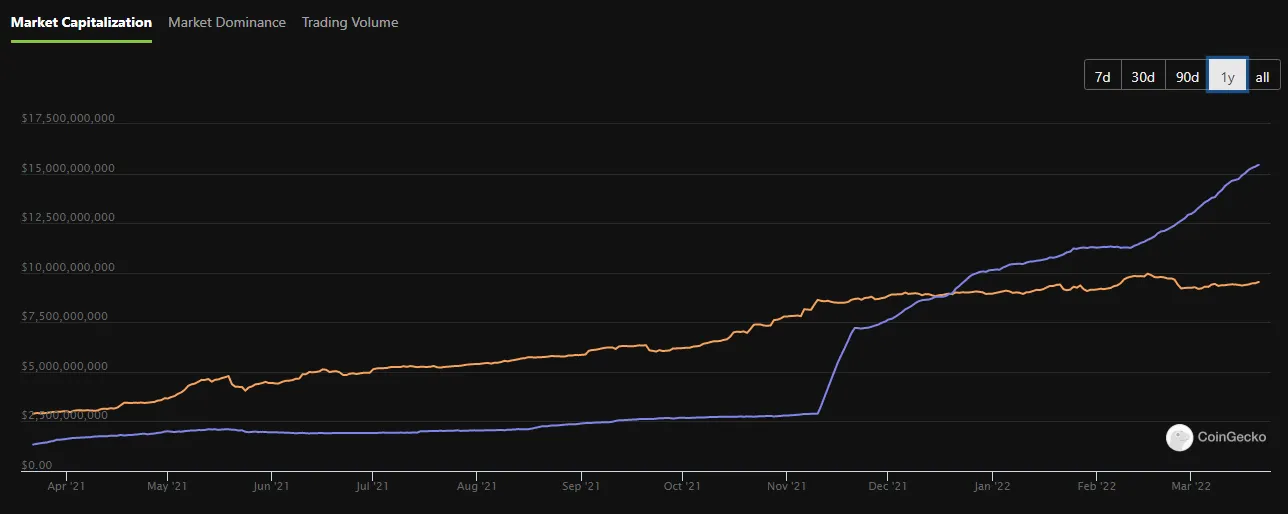

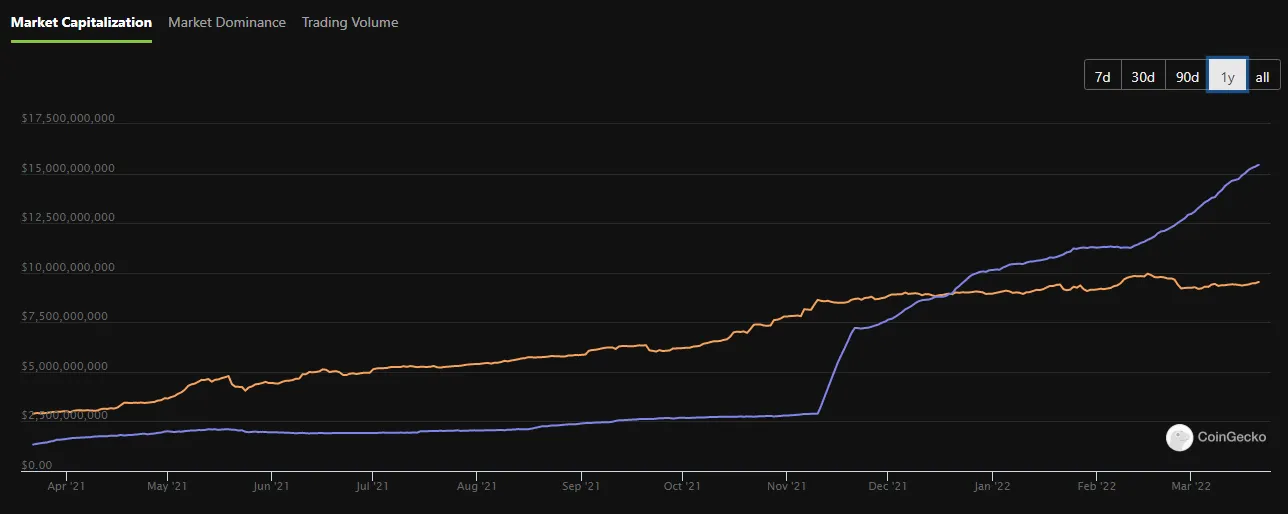

长期关注本专栏的读者一定对两大去中心化稳定币提供商——MakerDAO和Terra并不陌生。虽然Tether(USDT)和USD Coin(USDC)的规模远超这两个项目,但它们都不符合去中心化的标准。MakerDAO是稳定币DAI的发行方,而Terra则是快速崛起的UST稳定币的幕后推手。尽管Terra进入这个领域较晚(Maker于2014年问世,DAI则在2017年推出),但UST最近已超越DAI,成为市值最大的去中心化稳定币。作为参考,USDT的市值为808亿美元,USDC为524亿美元,Terra为158亿美元,DAI则为93亿美元。

长期关注本专栏的读者一定对两大去中心化稳定币提供商——MakerDAO和Terra并不陌生。虽然Tether(USDT)和USD Coin(USDC)的规模远超这两个项目,但它们都不符合去中心化的标准。MakerDAO是稳定币DAI的发行方,而Terra则是快速崛起的UST稳定币的幕后推手。尽管Terra进入这个领域较晚(Maker于2014年问世,DAI则在2017年推出),但UST最近已超越DAI,成为市值最大的去中心化稳定币。作为参考,USDT的市值为808亿美元,USDC为524亿美元,Terra为158亿美元,DAI则为93亿美元。

UST的崛起与LUNA的关联

正如你所见,UST在去年12月取得了领先地位。当时,一些人可能认为这只是一次偶然,类似于过去其他昙花一现的稳定币尝试。然而,自那以后,UST的规模持续飙升。随着稳定币的增长,Terra的治理代币LUNA也随之上涨,目前已成为市值排名前十的加密货币,超过了Cardano、Solana和Avalanche。自UST在12月20日超越DAI以来,LUNA的价格从大约78美元上涨至目前的93.5美元,涨幅达19%。这两项资产的同步上涨并不令人意外,因为每次铸造更多的UST时,LUNA都会被销毁。随着Terra的去中心化金融(DeFi)生态系统扩展,对原生稳定币的需求增加,大量LUNA被销毁(意味着市场上可用的LUNA减少)。关于Terra的运作机制,可以查看我们的学习文章了解更多。

正如你所见,UST在去年12月取得了领先地位。当时,一些人可能认为这只是一次偶然,类似于过去其他昙花一现的稳定币尝试。然而,自那以后,UST的规模持续飙升。随着稳定币的增长,Terra的治理代币LUNA也随之上涨,目前已成为市值排名前十的加密货币,超过了Cardano、Solana和Avalanche。自UST在12月20日超越DAI以来,LUNA的价格从大约78美元上涨至目前的93.5美元,涨幅达19%。这两项资产的同步上涨并不令人意外,因为每次铸造更多的UST时,LUNA都会被销毁。随着Terra的去中心化金融(DeFi)生态系统扩展,对原生稳定币的需求增加,大量LUNA被销毁(意味着市场上可用的LUNA减少)。关于Terra的运作机制,可以查看我们的学习文章了解更多。

MakerDAO的应对策略

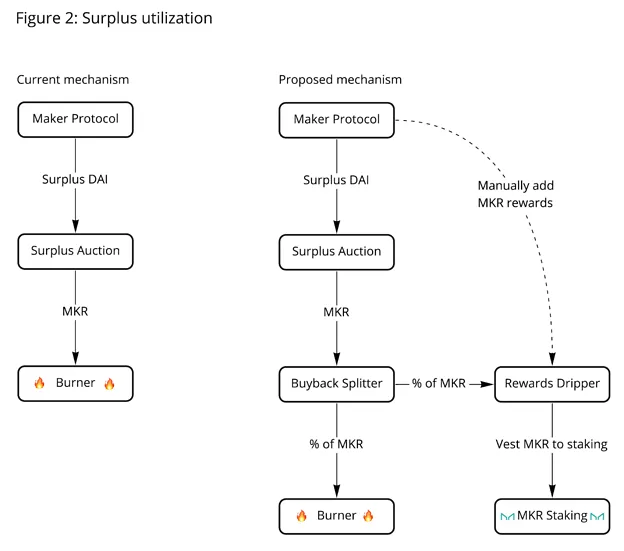

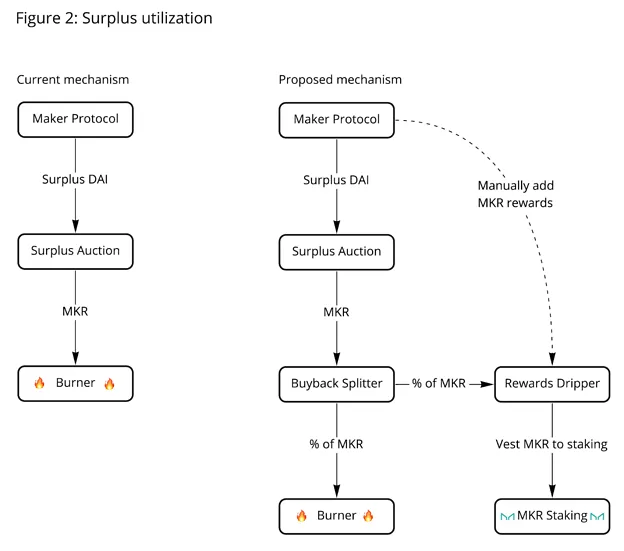

Terra的迅猛发展让许多人感到震惊,尤其是MakerDAO。现在,MakerDAO终于采取了行动。该项目已经实施或正在考虑一系列更新,以提高其稳定币的采用率,并重新思考其原生代币MKR的经济模型。这些变化的明确目标是将DeFi的原始中央银行重新带回巅峰。其中一个正在讨论的提案是将MKR转变为一种类似Curve和Yearn的"ve-"模型的投票锁定代币。这意味着,要参与各种治理提案,你需要质押你的MKR代币。作为回报,你将获得"stkMKR"和投票权。更重要的是,质押MKR代币的用户还将获得额外的MKR奖励(类似于质押或收益农场奖励)。这些奖励将通过盈余拍卖产生,这是一种在DAI过剩时触发的Maker事件。根据该提案,多余的DAI将被出售以换取MKR,并将拍卖的一部分转给stkMKR持有者。

Terra的迅猛发展让许多人感到震惊,尤其是MakerDAO。现在,MakerDAO终于采取了行动。该项目已经实施或正在考虑一系列更新,以提高其稳定币的采用率,并重新思考其原生代币MKR的经济模型。这些变化的明确目标是将DeFi的原始中央银行重新带回巅峰。其中一个正在讨论的提案是将MKR转变为一种类似Curve和Yearn的"ve-"模型的投票锁定代币。这意味着,要参与各种治理提案,你需要质押你的MKR代币。作为回报,你将获得"stkMKR"和投票权。更重要的是,质押MKR代币的用户还将获得额外的MKR奖励(类似于质押或收益农场奖励)。这些奖励将通过盈余拍卖产生,这是一种在DAI过剩时触发的Maker事件。根据该提案,多余的DAI将被出售以换取MKR,并将拍卖的一部分转给stkMKR持有者。

MakerDAO的抵押品扩展与风险控制

这一重新设计的目的是吸引用户:1)购买MKR以便质押并参与MakerDAO治理;2)质押MKR代币,从而将其从市场上移除,形成一批永不抛售的持有者;3)创建有吸引力的激励措施,如质押的年化收益率。另一个更新是添加stETH-ETH流动性提供(LP)代币作为MakerDAO的抵押品。简要回顾一下Maker的运作方式:Maker通过超额抵押的抵押品来铸造DAI。如果你想要DAI,你需要存入超过100%的其他加密货币,包括以太坊、Wrapped Bitcoin、Uniswap等。随着stETH-ETH LP代币的加入,符合条件的抵押品清单变得更长。这是一个特别有趣的添加,因为它也表明一个传统上保守(至少对于DeFi而言)的项目正在承担比过去更多的风险。这种资产比普通加密货币更具风险,因为它依赖于其他两个加密货币项目。具体来说,你需要先在Lido Finance上质押你的以太坊以获得stETH,然后将stETH存入Curve Finance的stETH池中以获得stETH-ETH LP代币,最后你可以将该LP代币存入MakerDAO并铸造DAI稳定币。

这一重新设计的目的是吸引用户:1)购买MKR以便质押并参与MakerDAO治理;2)质押MKR代币,从而将其从市场上移除,形成一批永不抛售的持有者;3)创建有吸引力的激励措施,如质押的年化收益率。另一个更新是添加stETH-ETH流动性提供(LP)代币作为MakerDAO的抵押品。简要回顾一下Maker的运作方式:Maker通过超额抵押的抵押品来铸造DAI。如果你想要DAI,你需要存入超过100%的其他加密货币,包括以太坊、Wrapped Bitcoin、Uniswap等。随着stETH-ETH LP代币的加入,符合条件的抵押品清单变得更长。这是一个特别有趣的添加,因为它也表明一个传统上保守(至少对于DeFi而言)的项目正在承担比过去更多的风险。这种资产比普通加密货币更具风险,因为它依赖于其他两个加密货币项目。具体来说,你需要先在Lido Finance上质押你的以太坊以获得stETH,然后将stETH存入Curve Finance的stETH池中以获得stETH-ETH LP代币,最后你可以将该LP代币存入MakerDAO并铸造DAI稳定币。

MakerDAO的未来发展方向

你可以用这些稳定币购买更多的加密货币,将它们存放在另一个借贷协议中赚取利息,或者简单地重复从stETH到DAI的循环,直到你达到最大杠杆。当然,最后一种选择风险极大。如果以太坊价格暴跌,导致LP代币的价值低于Maker设定的155%抵押比率,你将被清算。最后一个提案,可能也是最具争议性的,是将更多现实世界资产(RWAs)作为Maker协议的抵押品。"现在是Maker协议采取大胆行动,播种下一阶段DeFi的时候了,"Maker的协议工程师hexonaut在推文中写道。"牛市对我们所有人都有利,但那个时代正在过去。我们需要迈出下一步,开始大规模地与现实世界融合。"因此,与上述的stETH-ETH LP代币类似,hexonaut(及其他两位)提议将抵押品池扩展到房地产贷款或债务融资等资产。这意味着你可以使用非加密货币资产来铸造DAI。已经有协议建立起来,连接这两个世界,包括Centrifuge(它已经使用这类资产铸造了超过7800万美元的DAI)。为了降低Maker的风险,hexonaut还提出了另一项改变:通过移除当前的销毁机制来增加其盈余。"我们建议第一步停止销毁,专注于建立一个庞大的系统盈余,"他们写道。"通过将所有利润重新投入到盈余缓冲中,这将使我们能够为协议承担更多风险,而不会引发像流拍拍卖这样的生存威胁。"盈余销毁,如上文简要提到的,使用市场上的盈余DAI购买MKR代币,然后销毁这些代币。最新的提案希望消除这一机制,让盈余继续积累,使协议能够有足够的流动性来承担更多风险。随着更多资金的流动,类似2020年3月(当时DAI短暂失去与美元的挂钩)的黑天鹅事件可以更好地得到缓冲。至少,这是他们的想法。当然,也是为了超越Terra。

你可以用这些稳定币购买更多的加密货币,将它们存放在另一个借贷协议中赚取利息,或者简单地重复从stETH到DAI的循环,直到你达到最大杠杆。当然,最后一种选择风险极大。如果以太坊价格暴跌,导致LP代币的价值低于Maker设定的155%抵押比率,你将被清算。最后一个提案,可能也是最具争议性的,是将更多现实世界资产(RWAs)作为Maker协议的抵押品。"现在是Maker协议采取大胆行动,播种下一阶段DeFi的时候了,"Maker的协议工程师hexonaut在推文中写道。"牛市对我们所有人都有利,但那个时代正在过去。我们需要迈出下一步,开始大规模地与现实世界融合。"因此,与上述的stETH-ETH LP代币类似,hexonaut(及其他两位)提议将抵押品池扩展到房地产贷款或债务融资等资产。这意味着你可以使用非加密货币资产来铸造DAI。已经有协议建立起来,连接这两个世界,包括Centrifuge(它已经使用这类资产铸造了超过7800万美元的DAI)。为了降低Maker的风险,hexonaut还提出了另一项改变:通过移除当前的销毁机制来增加其盈余。"我们建议第一步停止销毁,专注于建立一个庞大的系统盈余,"他们写道。"通过将所有利润重新投入到盈余缓冲中,这将使我们能够为协议承担更多风险,而不会引发像流拍拍卖这样的生存威胁。"盈余销毁,如上文简要提到的,使用市场上的盈余DAI购买MKR代币,然后销毁这些代币。最新的提案希望消除这一机制,让盈余继续积累,使协议能够有足够的流动性来承担更多风险。随着更多资金的流动,类似2020年3月(当时DAI短暂失去与美元的挂钩)的黑天鹅事件可以更好地得到缓冲。至少,这是他们的想法。当然,也是为了超越Terra。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据

清算最大痛点

清算最大痛点

多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 新闻

新闻 文章

文章 大V快讯

大V快讯 财经日历

财经日历 专题

专题 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 合约计算器

合约计算器 期权分析

期权分析

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注