核心洞察

尽管美联储9月降息概率接近90%,比特币价格仍处于盘整状态。历史周期(如2019年)显示,BTC往往在降息前上涨,降息后暴跌。高债券收益率、ETF资金流入放缓以及黄金创纪录高位,均表明比特币风险正在上升。

比特币价格与美联储降息风险关联

比特币价格在9月走势存疑。当前美联储本月降息概率已接近90%。交易员正密切关注,因历史表明降息可能引发反弹,也可能导致急剧抛售。

BTC往往在美联储会议前上涨,却在宽松政策实施后下跌。当前风险在于相同模式可能重现,但流动性减弱和信贷市场压力使得背景比以往更加复杂。

比特币对美联储降息的反应并非一成不变:

2019年首次降息前,BTC价格从3,000美元攀升至13,000美元。每次降息引发短暂反弹后价格走弱,形成"买预期卖事实"模式。

2020年3月新冠疫情恐慌期间,美联储将利率降至零。比特币先与股市同步暴跌,后在刺激计划启动后反弹——这属于危机模式,非常规周期。

2024年情况则不同:现货BTC ETF推动创纪录资金流入,政治事件使加密资产成为选举焦点。BTC在降息后延续涨势打破旧模式,但降息后的价格走势并无定式。

流动性疲软与债券市场压力的双重影响

2025年比特币整体格局弱于往年:年初推动BTC上涨的ETF资金流入已放缓,大型机构买盘支撑正在减弱。

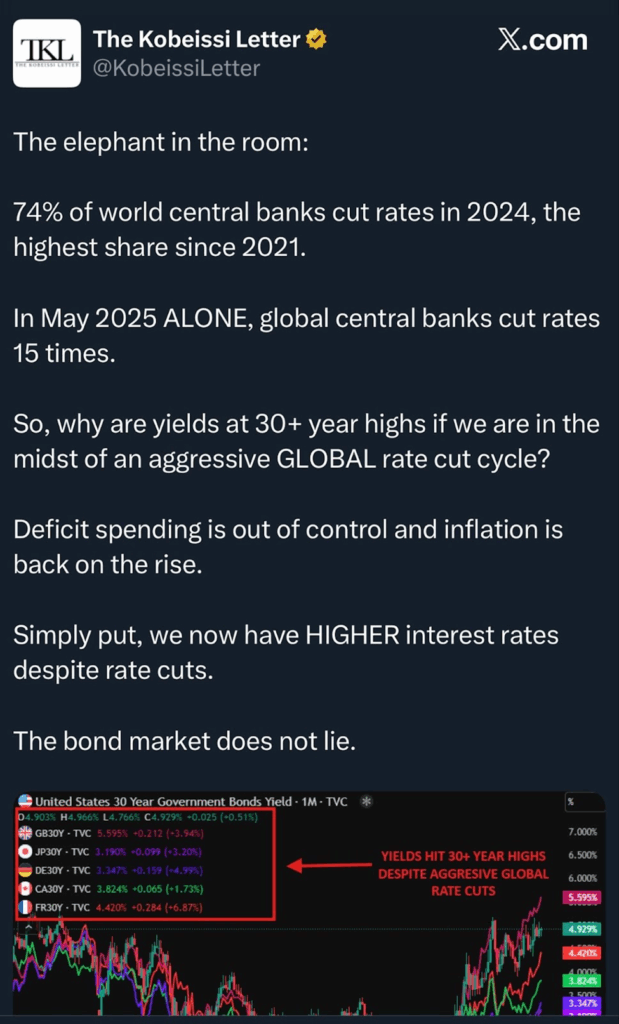

与此同时信贷市场承压。据Kobeissi Letter报道,仅2025年5月全球央行就降息15次,但债券收益率仍处于30年高位。美国30年期收益率接近4.90%,英国突破5.50%,日德两国亦持续攀升。

高收益率意味着政府借贷成本增加,这会抽离市场流动性,削弱比特币等风险资产的资金支持。当债券已提供高回报时,养老基金等大型投资者往往更青睐安全资产。

黄金创纪录高位同样表明投资者正选择避险而非加密资产。这些迹象共同预示,甚至在美联储降息前,比特币风险已然攀升。

9月走势或重演历史剧本

比特币目前胶着于118,000美元附近。若价格在美联储会议前飙升,后续可能出现抛售——这将复刻2019年模式。若降息前价格横盘或阴跌,降息或成为支撑因素,助力市场企稳并缓慢推升四季度走势。

值得注意的是,9月历来是加密市场表现最差月份,这使得BTC风险叙事更加显性化。交易员需紧盯118,000-120,000美元关键区间:突破阻力将打开新高空间,受阻则可能引发深度回调。

简言之,比特币当前风险高企。美联储降息或触发短期上涨,但流动性疲软和信贷市场压力增加了后续抛售风险。交易者需为两种可能性做好准备。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据

清算最大痛点

清算最大痛点

多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 新闻

新闻 文章

文章 大V快讯

大V快讯 财经日历

财经日历 专题

专题 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 合约计算器

合约计算器 期权分析

期权分析

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注