亚瑟·海斯比特币预测引发市场革命

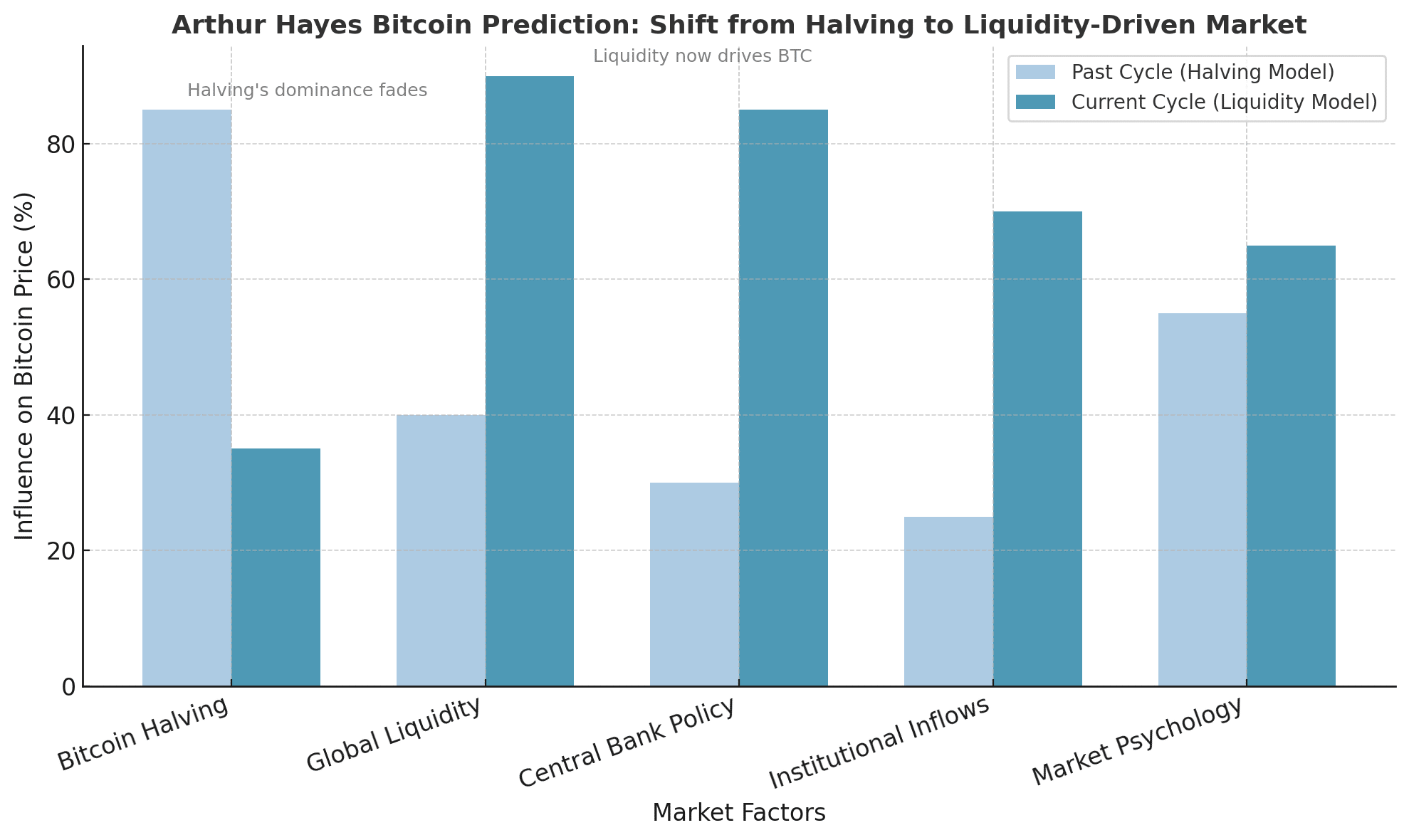

亚瑟·海斯(Arthur Hayes)的最新比特币预测在加密领域掀起轩然大波。这位直言不讳的BitMEX联合创始人兼Maelstrom首席投资官认为,主导比特币十余年的四年周期理论已正式失效。他提出全球流动性和央行政策才是推动比特币走势的真正引擎,这一观点直接挑战了以减半为核心的传统认知模型。"减半不再是比特币的心跳,流动性才是"——这番宣言在分析师、交易员和宏观经济学家中引发激烈辩论。

从减半周期到流动性驱动

自2009年以来,比特币市场周期始终与每四年一次的区块奖励减半事件紧密契合。但海斯指出,当前央行政策对比特币的影响力已超过其底层代码:"真正的减半发生在流动性紧缩时。当美联储抽走资金,比特币下跌;当它们开闸放水,比特币腾飞。"

数据佐证了这一观点:过去两年间,比特币价格与全球M2货币供应的相关性显著增强。在美国、中国和日本实施量化宽松期间,比特币实现了200%以上的涨幅(2023年末至2025年)。随着比特币ETF吸纳数十亿美元资金,其价格走势越来越像是对央行流动性和国债收益率的反应。

周期理论:过时还是进化?

四年周期模型曾如指南针般指引交易者:减半引发供应冲击→市场狂热→最终崩盘。但海斯认为,当机构级流动性入场后,这个模型就已失效。"市场驱动力已从矿工和散户情绪,转变为资本流动、信贷条件和财政赤字",他如此强调。 亚瑟·海斯比特币预测

亚瑟·海斯比特币预测

值得注意的是,这种模式与黄金、股票对宏观环境的响应机制高度相似。海斯认为比特币已进入成熟阶段,成为全球金融体系的数字镜像。

市场反应与行业影响

加密社区对此呈两极分化。长期持有者仍坚持减半叙事,宏观分析师则普遍认同海斯的逻辑。加密货币经济学家亚历克斯·克鲁格表示:"流动性现在主导一切。海斯是正确的,比特币价格将追随央行而非日历。"

交易平台情绪分析显示,基于流动性的分析模型关注度激增,"比特币流动性周期"搜索量三个月内增长三倍,印证着海斯理论对市场心理的塑造力。

对投资者的双重启示

对交易者而言,这意味着需要将关注点从减半倒计时转向M2增速、利率变化等宏观指标。"比特币现在随着流动性起舞,忽视这点等于盲目交易",海斯警告道。

对长期持有者,新范式预示着未来熊市可能更温和。在全球流动性持续扩张背景下,比特币的回调幅度或将从历史性的80%缩减至30-40%,更接近成熟大宗商品的表现。

涟漪效应:波及整个加密生态

这一理论的影响远不止比特币。从以太坊到Solana,当资本洪流涌入时,风险资产集体走强;流动性枯竭则引发全市场收缩。海斯的预测可能重塑人们对山寨币季、稳定币增长乃至NFT交易量的分析框架。

反对声音:周期真的消亡了吗?

部分分析师坚持认为减半事件仍具心理影响。资深交易员彼得·布兰特指出:"流动性固然重要,但叙事驱动人类行为,比特币减半仍是加密领域最强大的故事。"

折衷观点认为,两种力量可能共存:流动性决定宏观方向,减半则充当情绪催化剂。在这种混合模型下,海斯理论解释为何波动,而减半解释何时爆发。

重新定义比特币的未来

无论赞同与否,海斯的预测标志市场认知的转折点。随着机构资金深度参与和全球金融互联,比特币正演变成全球流动性的数字镜像。若流动性持续充裕,比特币或将打破周期性规律,成为通胀时代永恒的价值存储——按照海斯的逻辑,这或许只是比特币最长牛市的序幕。

常见问题解答

1. 海斯预测的核心是什么?

主张比特币价格驱动因素从四年减半周期转向全球流动性变化。

2. 如何监测流动性对比特币的影响?

跟踪M2货币供应、央行资产负债表及国债收益率曲线等宏观指标。

3. 减半事件会完全失效吗?

可能退化为市场叙事节点,而非根本性价格驱动因素。

关键术语

流动性紧缩:央行收缩资产负债表导致的资本撤离风险资产现象

宏观政策传导:财政/货币政策变化通过金融机构影响加密市场的路径

叙事经济学:市场故事对资产价格的塑造作用

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注