核心洞察

这条“积极”加密资讯推动的是ETF,而非直接购买加密货币。

即便实施费率削减和新产品推出,ETF需求数周来持续疲软。

美国银行的指引对ETF发行方的助益可能大于普通加密用户。

表面利好背后的复杂信号

周二,一则初看极为乐观的加密资讯引发关注。美国银行建议客户将投资组合的1%至4%配置于加密货币。加密社区将此视为大型银行支持数字资产的强烈信号。

但细究细节后,会发现其中存在更深层的含义——该行并非建议客户直接购买实体比特币,而是引导他们投向比特币ETF。这类产品追踪比特币价格,却不赋予用户实际代币所有权。

加密ETF经历惨淡月份

这是美银首次公开建议财富客户增加加密资产敞口。银行声明称,此建议适用于愿承担较高风险并投资新技术的群体,同时透露其研究团队将于一月起覆盖四支比特币ETF。这些表述看似充满支持意味。

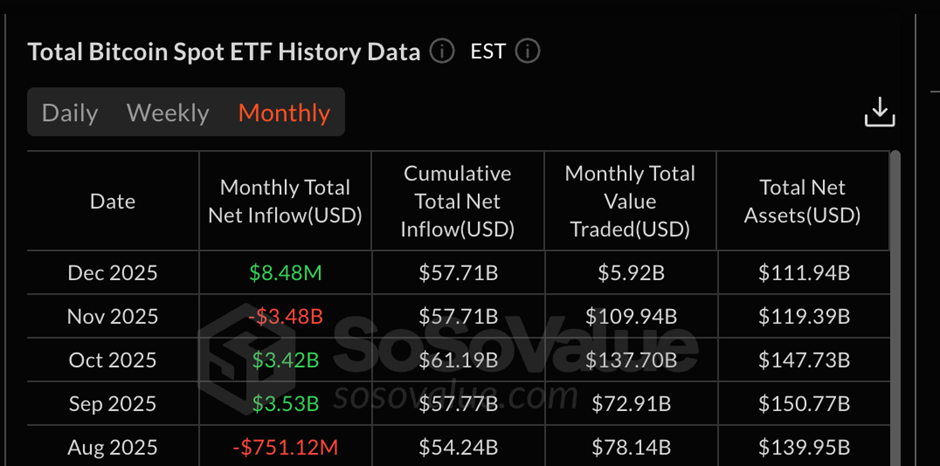

然而建议的时机透露出不同信息:十一月主流现货ETF表现惨淡,比特币ETF净流失约34.8亿美元,以太坊ETF损失超14亿美元。

狗狗币、莱特币和HBAR ETF几乎无人问津,Solana ETF在十二月开局疲软。加密ETF资金流入下降对运营方构成严峻挑战——申购者减少会导致产品吸引力衰减。为此,发行方纷纷采取费率优惠措施。

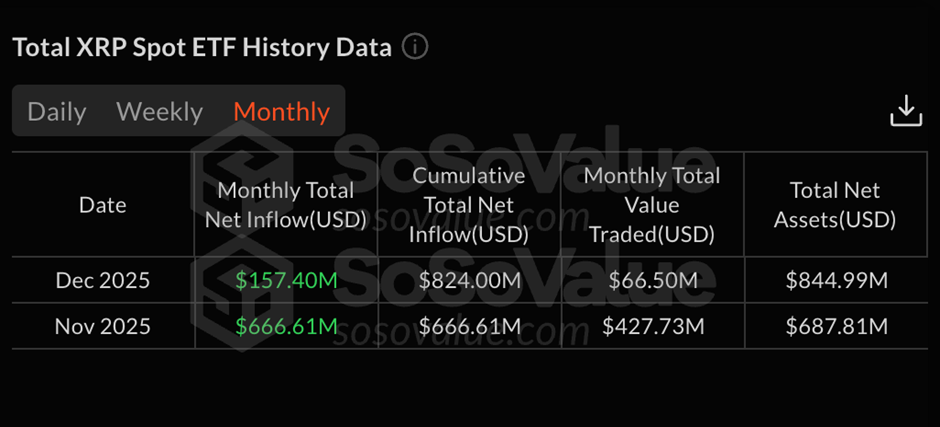

VanEck已将零费率比特币ETF计划延至2026年7月。此类降费举措往往预示需求萎缩,仅在机构急需获客时推出。当前唯XRP ETF表现坚挺,月内增长超1.57亿美元,其他ETF品类均陷入困境,就连比特币ETF也未能维持年初的强劲势头。

市场传递的信息明确:ETF需求正在快速退潮。

银行建议为何并非真正利好?

尽管美银备忘录的措辞对数字资产展现友好姿态,但其推动的是受监管产品,而非链上真实代币。ETF购买对加密市场的助益远不及现货交易——不会新增钱包数量,无法提升网络活跃度,亦不能直接为区块链注入流动性。

资金始终滞留于ETF公司内部,这使得大型金融机构的获益程度远超加密市场本身。考虑到加密ETF亟需新鲜资金流入,大型银行引导高净值客户关注此类产品,实则为ETF活动注入强心剂。在经历惨淡十一月后,此举更有重振市场信心的意味。故虽表面利好,实际效果可能与大众多数预期相去甚远。

支持加密市场还是拯救ETF?

这引出一个关键问题:美银旨在助推加密市场发展,还是协助ETF发行方度过低迷期?建议时机、资金流入疲软、费率削减及ETF活动骤降等线索,共同指向同一结论——此举或非为推广加密技术,实为挽救ETF资金流。

这则加密消息看似看涨,措辞亦充满支持,但究其本质,主要受益方将是ETF发行商,而非真实加密用户或更广阔的市场。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据

清算最大痛点

清算最大痛点

多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 新闻

新闻 文章

文章 大V快讯

大V快讯 财经日历

财经日历 专题

专题 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 合约计算器

合约计算器 期权分析

期权分析

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注