加密货币常被视为遥远的前沿领域——刺激、投机、波动但与传统金融疏离。稳定币正在改写这个故事

它们如同连接两个世界的绳索:一端是我们熟悉的法定货币体系,另一端是快速演进的数字资产领域。本文将解析稳定币如何搭建这座桥梁,其表面之下的挑战,以及未来可能的发展方向。我们的目标是:揭开迷雾,提供信息,并说服怀疑者相信稳定币不仅是一时风潮。

什么是稳定币?为何重要?

稳定币是与参照物(通常是法定货币如美元,有时是一篮子资产,少数情况下是商品或算法)价值锚定的加密代币。它们试图结合两大优势:稳定性(避免比特币式的剧烈波动)和数字资产特性(速度、透明度、可编程性)。

在多数加密市场中,稳定币如同基础设施。它们让交易者无需兑换法币即可进出波动性资产。当人们希望锁定收益或对冲风险时,可以转换为稳定币而非提现至银行。Chainalysis称其为"关键流动性提供者",指出大部分DeFi、中心化交易所和跨境贸易都依赖稳定币运作。

因此稳定币不仅是价值储存:它们正在消弭传统金融与加密金融间的摩擦。

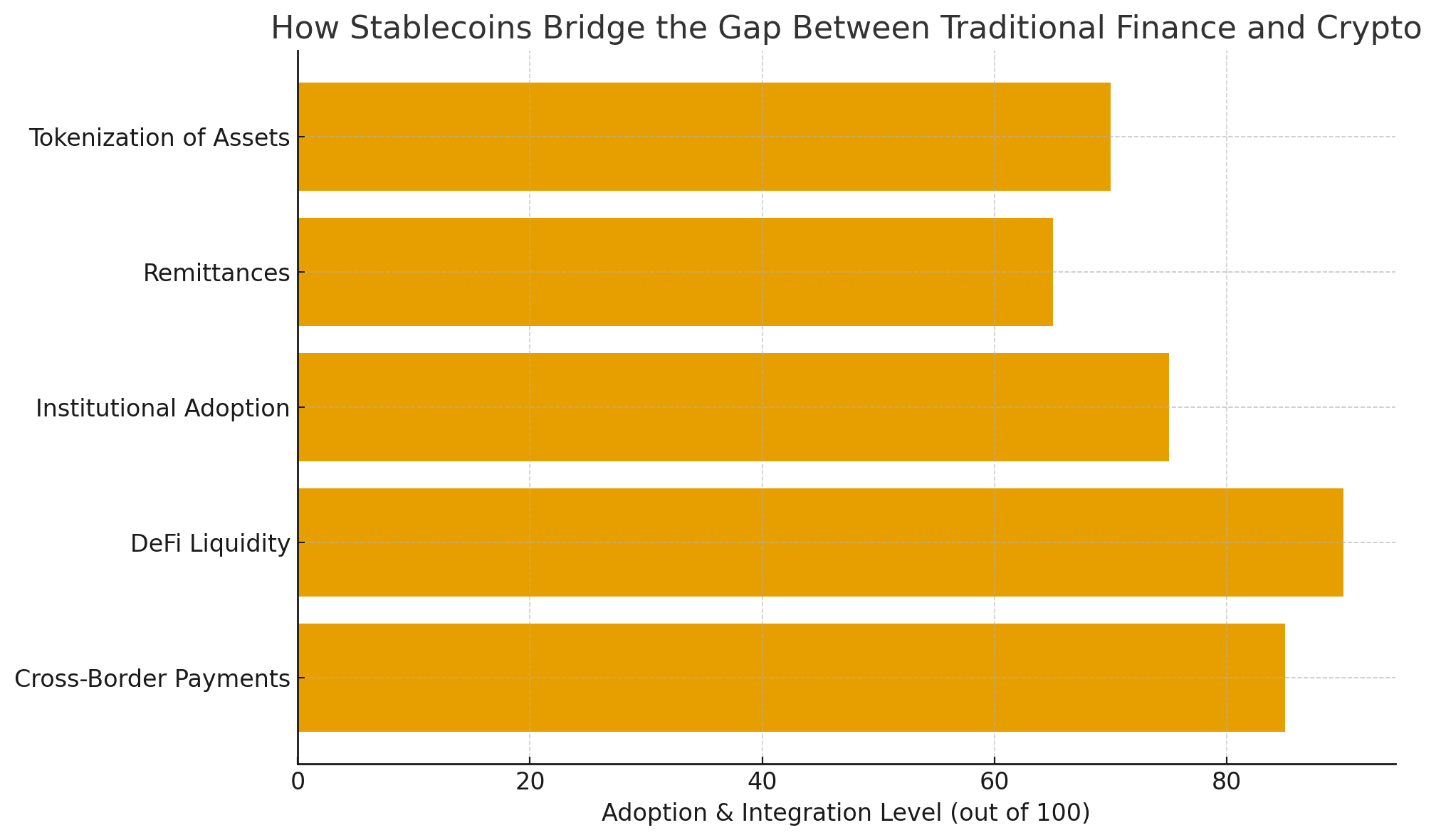

稳定币在传统金融与加密融合中的五大角色

1. 法币入金的瞬时通道

传统银行系统受合规、结算周期和地域限制拖累。稳定币使用户能在几分钟内将法币转换为等值数字代币进入加密领域。用户不再需要等待数日的银行转账,通过稳定币即可即时交易、借贷、支付或跨境转移资产。

2. 低成本跨境结算

传统跨境支付存在高费用、慢速链路、代理银行和多层中介等痛点。稳定币能绕过这些环节——区块链上的支付只需验证交易和确认账本,无需中间方。麦肯锡报告显示,根据所用区块链不同,稳定币可在钱包地址间以近乎瞬时且极低成本完成结算。

3. DeFi生态的稳定锚点

去中心化金融需要平衡与可预测性。流动性池、杠杆交易和借贷平台都需稳定基准,波动性代币会引入过高风险。稳定币充当这一角色,使用户能将其作为抵押品或交换媒介进行存借,从而实现更复杂的金融合约。

4. 传统资产代币化的价值载体

未来愿景中,股票、债券和房地产等传统资产将被代币化并存续于区块链。但需要可靠的数字价值尺度来定价和交易这些资产。稳定币正是这种尺度——没有它们,所有代币化资产都将自带波动性。

5. 机构入场与银行发币计划

值得关注的是,大型银行不再只是旁观者。本月早些时候,包括高盛、瑞银、美国银行、花旗和德意志银行在内的十大银行宣布联合探索发行与G7货币挂钩的稳定币。这标志着传统金融正试图入场——它们将稳定币视为可融入监管体系的基础设施而非边缘产品。

评估稳定币可信度的七大关键指标

评估稳定币可信度的七大关键指标

要判断哪些稳定币是可靠桥梁(哪些存在风险),需考察以下指标:

- 储备透明度和质量:是否持有真实、高流动性的储备资产?

- 赎回机制:持有者能否轻松可靠地兑换为法币?

- 监管合规:是否在许可、反洗钱、审计等法律框架内运作?

- 区块链效率:底层链是否具备快速确认、低费用和高吞吐?

- 锚定稳定性:历史压力测试中是否保持挂钩?

- 市场深度:是否广泛用于交易所交易对?

- 治理架构:是否有应对黑天鹅事件的保障机制?

桥梁之下的五大风险

1. 储备不稳定与挤兑风险

若大量持有者同时赎回,发行方需具备充足流动性。储备不透明可能导致"挤兑",2022年TerraUST崩盘即是教训。

2. 监管不确定性

各司法管辖区对稳定币定性不同(证券/支付工具/违禁品),这种碎片化带来法律风险。香港虽已通过《稳定币法案》,但多数地区监管仍滞后。

3. 央行数字货币的竞争

各国央行正在研发CBDC,而银行代币化存款也可能提供类似功能,这些都可能挤压私营稳定币的空间。

4. 系统性风险集中

当稳定币成为金融体系重要组成部分时,单个发行方的问题可能引发连锁反应。国际清算银行等机构认为稳定币"作为货币表现不佳"且存在系统性风险。

5. 技术漏洞

智能合约缺陷、黑客攻击或预言机故障都可能破坏锚定或暴露储备,跨链桥协议本身也易受攻击。

正在发生的现实应用

PayPal推出美元稳定币PYUSD,标志着支付巨头正式接入加密轨道;Payoneer和Coinbase近期使用稳定币向EY支付账单;万事达卡正将稳定币FIUSD整合入其支付网络——这些已非实验,而是稳定币融入日常金融的初步实践。

未来图景

若稳定币发展为可靠、受监管的桥梁,我们可能看到:

- 混合货币体系:央行储备支持的私营稳定币统一信任与创新

- 可编程金融:具备自动合规、条件支付等规则的货币

- 标准化与互操作:跨链锚定和通用储备结构的建立

- 银行发行主导:可能减少碎片化但带来中心化风险

结论

稳定币并非万能药,不能神奇地消除所有金融摩擦。但它们是当前最切实可用的工具之一:既是法币进入加密的轨道,全球支付的结算层,DeFi的稳定锚,也是代币化金融的基础。要实现真正的桥梁作用,稳定币必须经受压力测试、保持透明运作,并赢得监管机构与机构的信任。

若取得平衡,稳定币或将成为加密货币从"平行宇宙"融入主流金融的转折点。而精心建造的桥梁,必将长久屹立。

常见问题

为何不用银行账户或电汇?

因其速度慢、成本高、跨境受限且常受中介制约。稳定币允许用户无需中介即时转移价值。

稳定币始终锚定1美元吗?

不。压力下可能出现脱钩(depeg),稳定性取决于储备、市场条件和赎回机制。

监管机构会关闭稳定币吗?

可能,尤其对无牌照或不合规项目。因此许多稳定币寻求完全合规。

CBDC会让稳定币过时吗?

未必。私营稳定币提供灵活性和创新空间,但CBDC可能争夺部分用例。

稳定币绝对安全吗?

比纯加密代币更安全,但仍有交易对手风险、智能合约风险、监管风险和储备风险。

关键术语

锚定机制:稳定币维持与参照物(如1:1美元)价值关系的机制

储备资产:支持稳定币的资产(现金、美债、短期证券等)

赎回:将稳定币兑换回法币的过程

脱钩:稳定币市价偏离锚定值的情况

央行数字货币:央行发行监管的国家法币数字形式

代币化存款:区块链上银行真实存款的数字表征

DeFi:基于区块链协议、无需传统中介的金融应用

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据

清算最大痛点

清算最大痛点

多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 新闻

新闻 文章

文章 大V快讯

大V快讯 财经日历

财经日历 专题

专题 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 合约计算器

合约计算器 期权分析

期权分析

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注