数字资产托管行业分析报告

本报告由Tiger Research 撰写,分析了数字资产托管行业的快速增长,检视了三种不同的商业模式,并探讨了新加坡、香港、日本和韩国等地区的监管方法。

撰写,分析了数字资产托管行业的快速增长,检视了三种不同的商业模式,并探讨了新加坡、香港、日本和韩国等地区的监管方法。

核心摘要

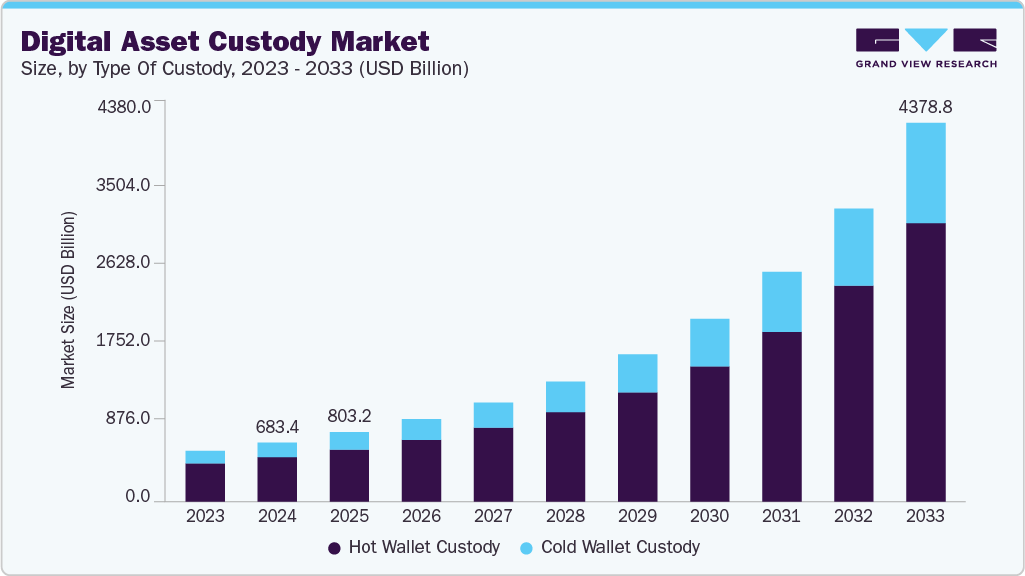

全球托管市场规模从2022年的4479亿美元增长至2024年的6830亿美元,增幅超50%,已从基础保管功能发展为机构参与的核心基础设施。

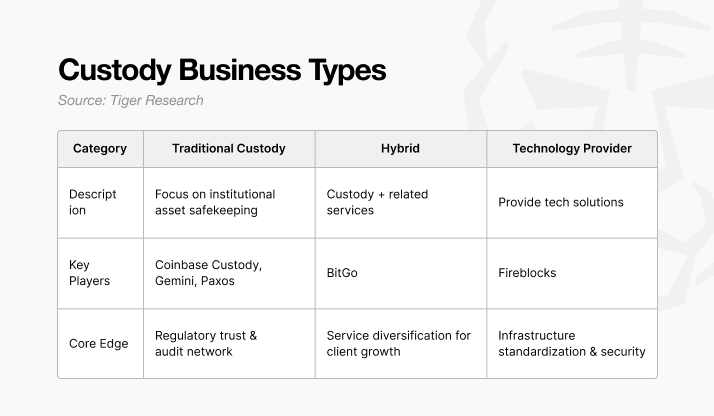

托管服务商主要分为三类:传统托管商专注监管合规、混合模式追求服务多元化、技术提供商通过安全性和API基础设施竞争。新加坡、香港、日本和韩国各自建立了差异化的本地托管框架。

行业未来不仅取决于托管资产规模的增长,更在于如何基于托管基础设施构建金融服务。对监管的深刻理解与本地化适配能力,将成为全球扩张与新进入者成功的关键因素。

1. 托管市场为何重要

自纳入金融监管体系以来,托管行业呈现爆发式增长。最初仅为交易所提供数字资产保管服务,随着机构需求上升,客户类型日趋多元化。数字资产ETF和数字资产资管公司(DAT)的兴起,进一步推动机构参与度,带动托管资产总量攀升。

市场数据印证这一趋势:全球托管市场规模从2022年的4479亿美元增至2024年的6830亿美元,两年增幅超50%。多份报告预测专注数字资产的托管业务年增长率将达17-25%,在当前机构资金涌入和监管基建完善的背景下,实际增速可能超出预期。

2. 危机中诞生的托管行业

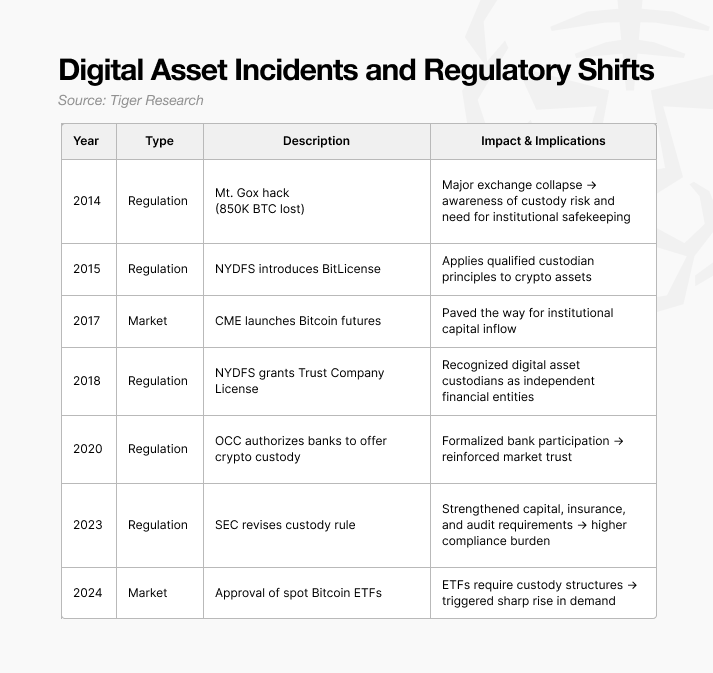

2014年日本Mt. Gox事件成为行业转折点,约85万枚比特币被盗事件让整个行业认识到:缺乏数字资产保护机制就无法实现可持续发展。

2014年日本Mt. Gox事件成为行业转折点,约85万枚比特币被盗事件让整个行业认识到:缺乏数字资产保护机制就无法实现可持续发展。

这推动了监管进程。美国率先建立媲美传统金融的托管准则,为行业在明确标准下发展奠定基础。

3. 托管服务类型

根据战略重心差异,托管服务商可分为三类:

根据战略重心差异,托管服务商可分为三类:

3.1 传统托管模式

以Coinbase Custody为代表,专注资产保管。其优势在于通过监管合规建立的信任——2025年其托管着美国11只比特币现货ETF中的9只,9只以太坊ETF中的8只。

核心竞争力在于经过验证的运营记录。2018年获得纽约州金融服务局(NYDFS)有限目的信托牌照,2025年被SEC认定为合格托管人,使其具备与银行同等的法律地位。

3.2 混合模式

代表企业BitGo在基础托管外提供质押、场外交易、借贷等增值服务。通过早期布局香港、新加坡等灵活监管地区快速扩展,其优势在于基于托管的服务多元化。

3.3 技术提供商

Fireblocks通过SaaS模式为机构提供托管基建,管理资产超2000亿美元。2024年虽获NYDFS牌照,但仍坚持技术优先战略,其价值在于机构级安全基础设施。

4. 各国监管框架下的本地化策略

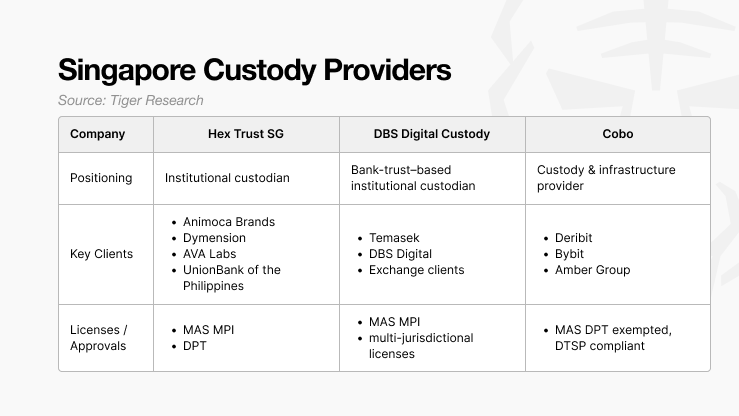

4.1 新加坡

2023年6月将托管纳入《金融服务与市场法》监管范围,要求所有本地运营的托管商必须获得MAS批准,预计仅银行级机构能满足准入标准。

2023年6月将托管纳入《金融服务与市场法》监管范围,要求所有本地运营的托管商必须获得MAS批准,预计仅银行级机构能满足准入标准。

4.2 香港

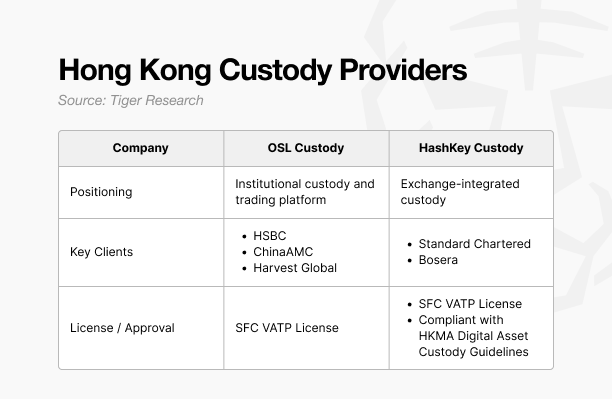

证监会2023年推出VATP制度,要求交易所与托管双授权。OSL为四分之三的现货ETF提供托管,HashKey与渣打合作提升法币通道效率,形成"监管+银行合作"特色模式。

证监会2023年推出VATP制度,要求交易所与托管双授权。OSL为四分之三的现货ETF提供托管,HashKey与渣打合作提升法币通道效率,形成"监管+银行合作"特色模式。

4.3 日本

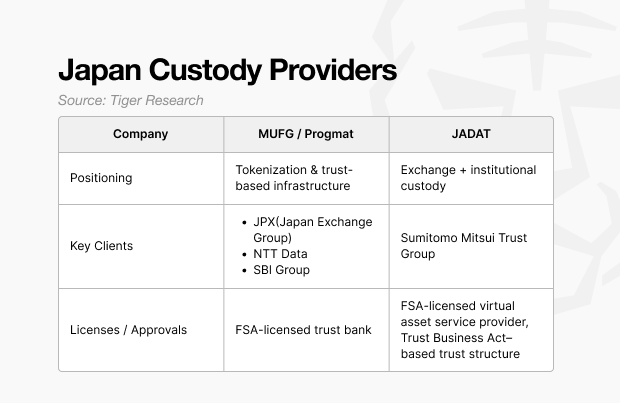

金融厅(FSA)要求95%资产冷存储,剩余部分需全额抵押。三菱UFJ/Progmat等传统金融机构主导市场,凸显严格监管下传统金融的优势。

金融厅(FSA)要求95%资产冷存储,剩余部分需全额抵押。三菱UFJ/Progmat等传统金融机构主导市场,凸显严格监管下传统金融的优势。

4.4 韩国

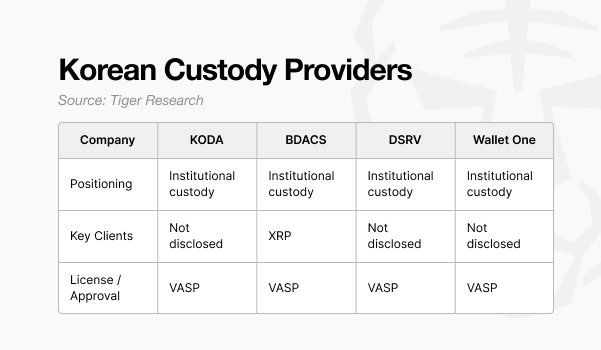

受《特定金融信息法》规范,呈现金融机构主导与技术驱动双轨发展。随着企业数字资产交易市场开放,3500名专业投资者入场可能成为行业转折点。

受《特定金融信息法》规范,呈现金融机构主导与技术驱动双轨发展。随着企业数字资产交易市场开放,3500名专业投资者入场可能成为行业转折点。

5. 托管行业方兴未艾

当前竞争策略主要分两类:Coinbase式的早期合规优势,或BitGo式的服务生态扩展。不同市场需采取差异化策略:

- 美国:与Coinbase竞争需建立更强监管背书

- 香港/新加坡:依赖银行合作模式

- 日本:必须与本土大型金融机构结盟

- 韩国:待监管明晰后的机构化机会

可持续增长的关键在于精准把握本地监管要求,而非单纯追求扩张速度。即使是市场后来者,只要商业模式与监管要求深度契合,仍可找到发展空间。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据

清算最大痛点

清算最大痛点

多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 新闻

新闻 文章

文章 大V快讯

大V快讯 财经日历

财经日历 专题

专题 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 合约计算器

合约计算器 期权分析

期权分析

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注