对于想更灵活交易期权的投资者来说,币安推出的RFQ(Request for Quote)功能无疑提供了更多机会。它让用户可以根据自己的策略需求,向流动性提供者请求报价,从而达成个性化交易。本文将带你一览币安期权RFQ的8种常见策略,看看如何通过这些玩法,更聪明地参与市场、控制风险、放大收益。

要点

● 币安期权 RFQ 提供多种交易策略,可满足不同的市场预期和风险偏好。

● 策略涵盖从基础的单腿看涨和看跌期权,到更复杂的价差策略、跨式期权和勒式期权。

● 这些策略可帮助您把握价格波动、控制风险并优化成本。

● 无论您是机构交易者还是经验丰富的个人投资者,掌握这些策略都有助于优化您在币安的期权交易体验。

简介

币安期权 RFQ 平台旨在让大额或复杂期权交易变得高效便捷,不仅提供更优价格与高流动性,还支持多种多腿策略。

使用这些策略,您可以根据自己的市场判断和风险承受能力灵活进行交易。本文将介绍您在币安期权 RFQ 平台上可以使用的八种热门策略。

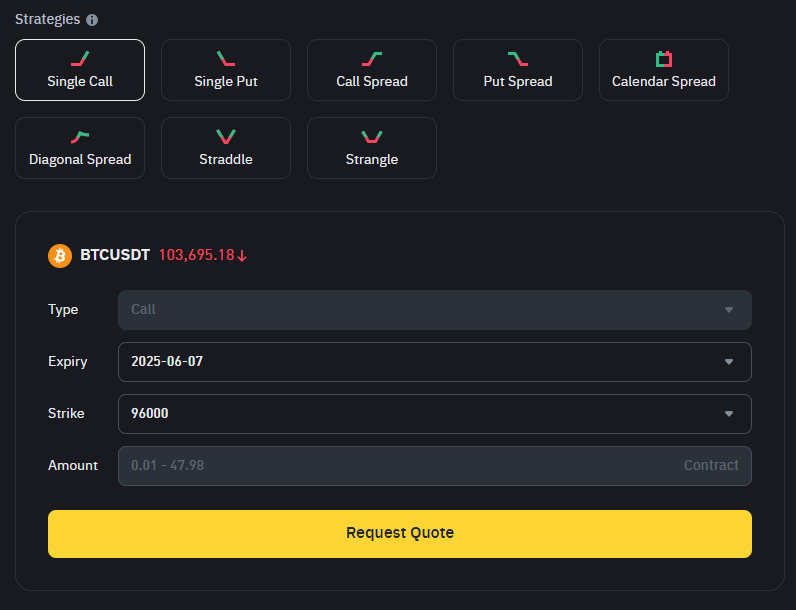

1、单腿看涨期权

单腿看涨期权赋予您在到期日前以指定价格(行权价)买入资产的权利(但非义务)。若市场价格上涨至高于行权价,您可行使该期权并从中获利;若市场价格低于行权价,则该期权到期作废,您仅损失所支付的权利金。

如果期权在到期时为实值期权,系统将自动行权,您将获得市场价与行权价之间的差额,扣除所支付的权利金和手续费。若为虚值期权(市场价低于行权价),该期权将失效,损失仅限于合约权利金。

● 适用场景:预计资产价格将在到期前上涨。

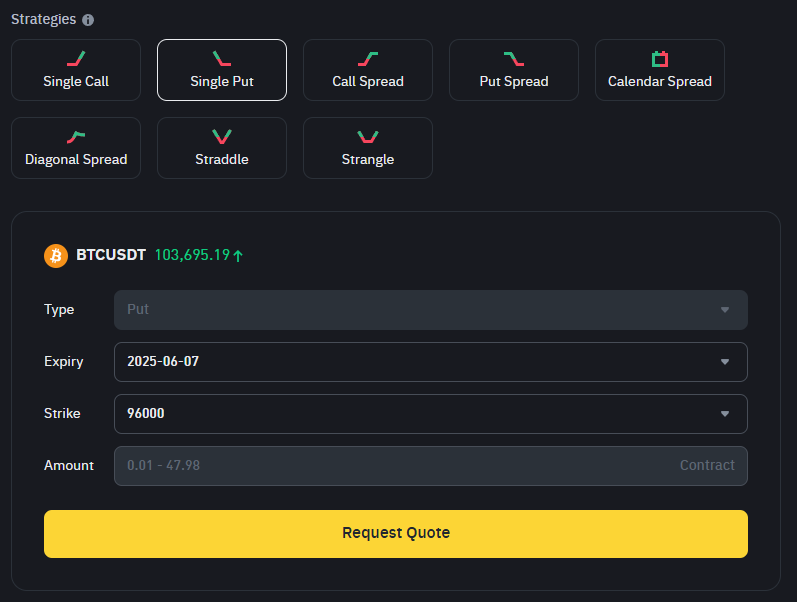

2、单腿看跌期权

单腿看跌期权的逻辑正好相反,赋予您在到期日前以指定价格卖出资产的权利(但非义务)。若市场价格低于行权价,您可行权期权来获利;若高于行权价,则期权将失效,您仅损失所支付的权利金。

● 适用场景:预计资产价格将在到期前下跌。

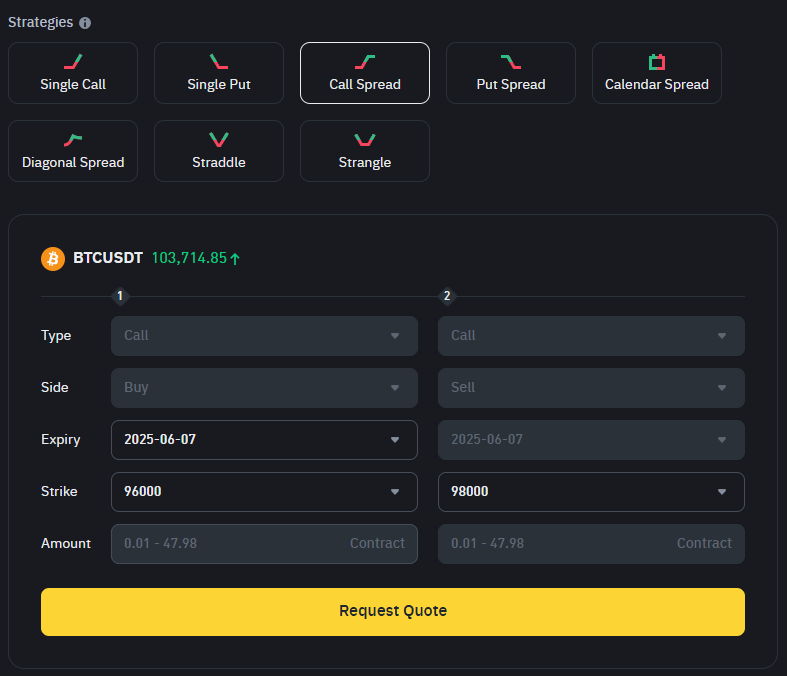

3、看涨期权价差

看涨期权价差策略包括买入一个行权价较低的看涨期权,同时卖出一个行权价较高、到期日相同的看涨期权。此策略将构建一个风险可控、收益也有限的交易结构。

卖出行权价较高的看涨期权可获得权利金,用以抵消买入行权价较低的看涨期权的部分成本,从而降低初始投入。然而,您的最大收益有限,仅当标的价格在到期时达到或超过较高行权价时,您才能获得最大收益。如果价格涨幅不够,价差在到期时可能会变得毫无价值或收益有限。

● 适用场景:预计价格将适度上涨,并希望控制成本。

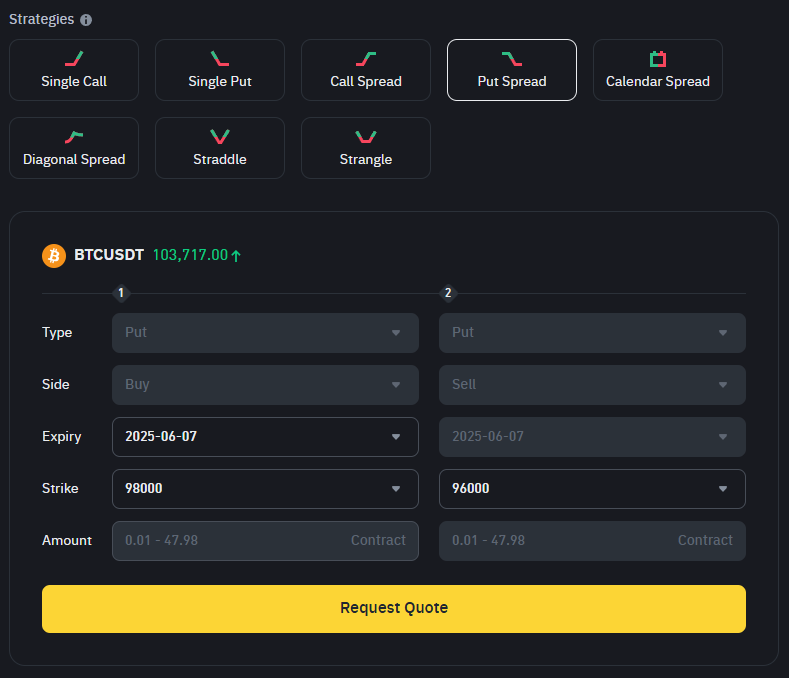

4、看跌期权价差

看跌期权价差策略本质上是看涨期权价差的“看跌版本”。您将买入一个行权价较高的看跌期权,同时卖出一个行权价较低、到期日相同的看跌期权。该策略能够限制市场下行风险,同时锁定潜在收益。

卖出行权价较低的看跌期权所获得的权利金,可在一定程度上冲抵买入行权价较高的看跌期权的成本。如果到期时标的资产的价格跌至或低于较低行权价,您将实现最大收益;如果价格跌幅有限,则收益空间受限,甚至可能出现小幅亏损。

● 适用场景:预计价格将下跌,同时希望降低前期成本。

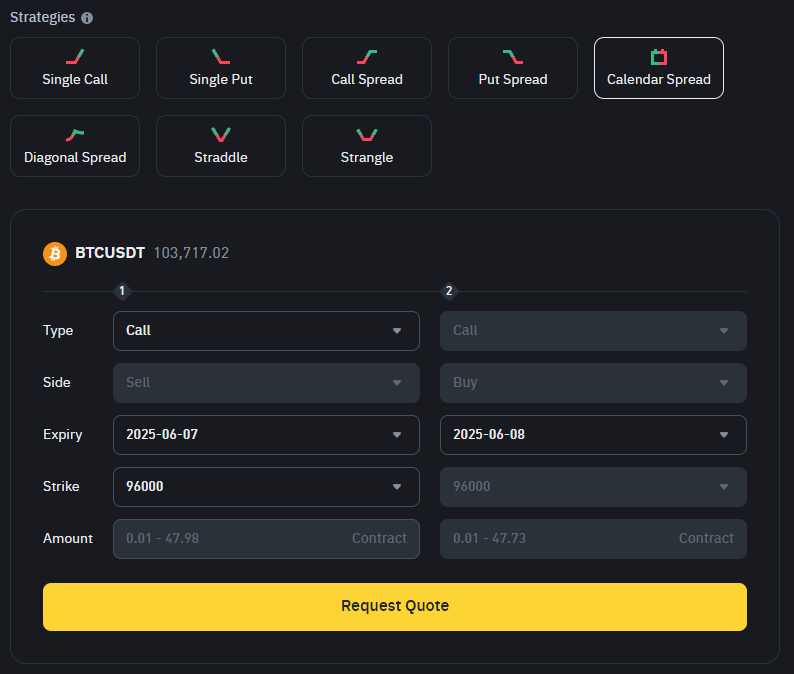

5、日历价差

日历价差策略是指买入和卖出行权价相同但到期日不同的期权。通常,您会卖出一个到期日较近的期权(近期),并买入一个到期日较晚的期权(远期)。例如,卖出一个一周内到期的看涨期权,同时买入一个行权价相同、一个月后到期的看涨期权。

此策略的优势在于能从时间价值的衰减(即“时间衰减”)中获利。相较于买入的远期期权,卖出的近期期权价值衰减更快,若标的资产的价格在行权价附近,您就有可能获利。如果您预计标的资产价格在短期内会维持稳定,但后续可能出现波动,可考虑该策略。

● 适用场景:您对短期与长期价格走势有不同判断,或希望从不同期权的时间衰减差异中获利。

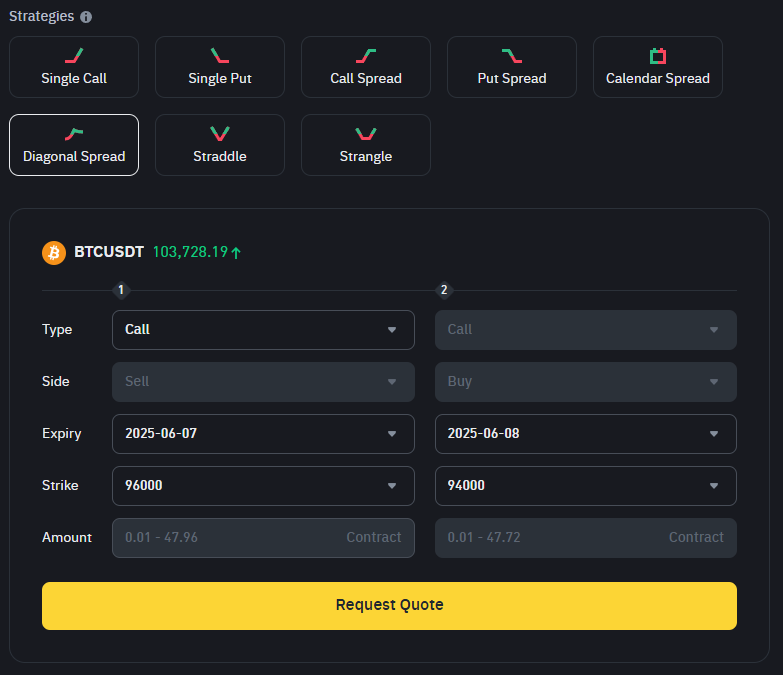

6、对角价差

对角价差策略与日历价差类似,但有一个关键区别:您买卖的期权不仅到期日不同,行权价也不同。例如,您可能会卖出一个近期到期、行权价较高的看涨期权,同时买入一个远期到期、行权价较低的看涨期权。

这种组合为您提供了更大的灵活性,因为您可以同时选择不同的到期时间和行权价,从而同时从时间衰减和潜在的价格波动中获利。您卖出的短期期权衰减得更快,而您买入的长期期权则使您能够在较长时期内把握价格波动机会。相比单独购买远期期权,这种策略还能有效降低持仓成本。

● 适用场景:希望更好地控制行权价和到期日,并从不同时间段的价格波动和时间衰减中获利。

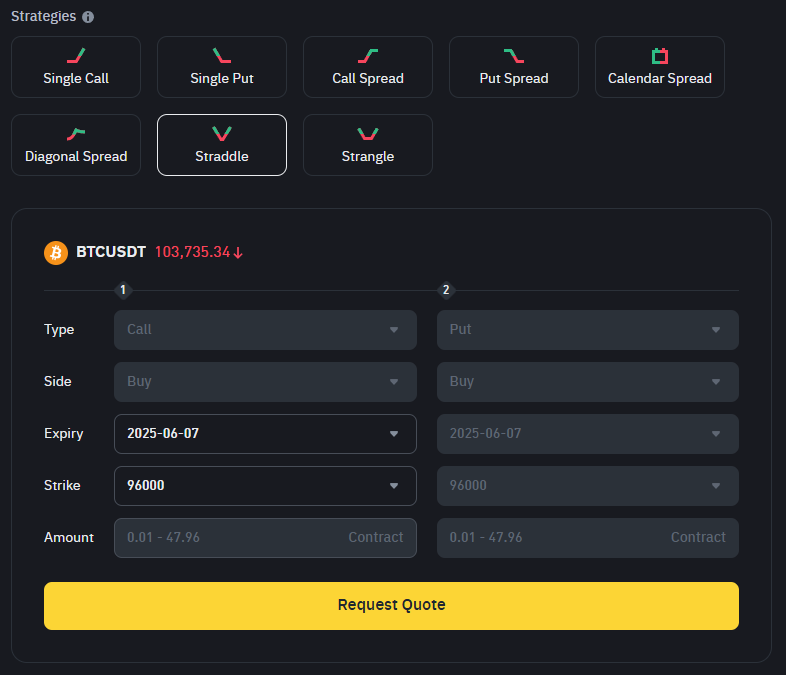

7、跨式期权

跨式策略是指同时买入行权价相同、到期日也相同的看涨期权和看跌期权。当标的资产的价格出现大幅波动(无论是上涨还是下跌)时,其中一个期权的价值将显著上涨,从而实现收益。

但需要注意的是,由于同时买入两个期权,您需要支付两笔权利金,因此仅当价格波动足够大时,才能覆盖成本并实现盈利。若资产价格较为平稳,这两个期权将随着时间衰减而逐渐贬值,您也可能因此蒙受权利金损失。

● 适用场景:预计市场将出现剧烈波动,但不确定方向。

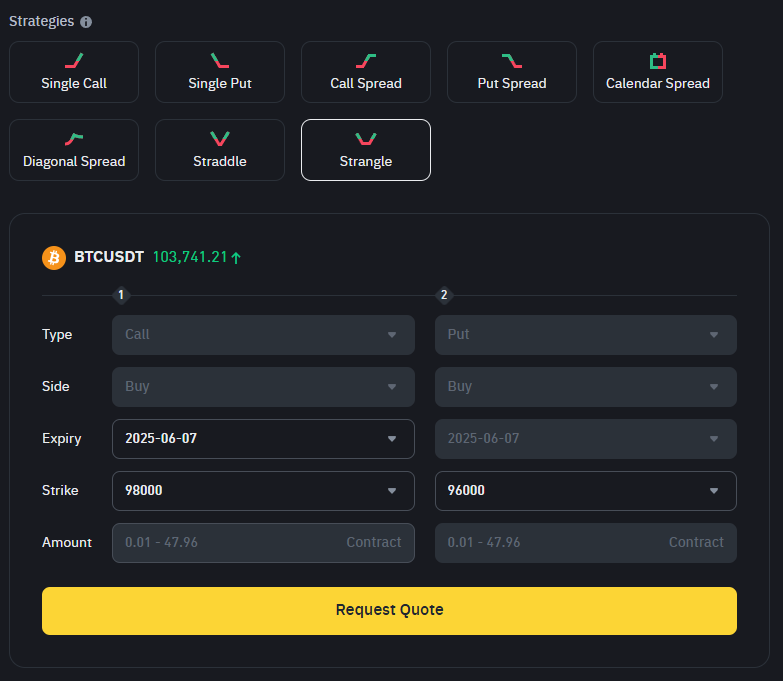

8、勒式期权

勒式策略与跨式策略类似,同样是买入一个看涨期权和一个看跌期权,它们的到期日相同,但行权价不同。通常情况下,看涨期权的行权价高于当前市场价,而看跌期权的行权价则低于市场价。这意味着两个期权通常都为虚值期权,所需的权利金总额低于跨式策略。

然而,要获得收益,标的价格必须突破任一行权价较远的位置,才能弥补支付的权利金。因此,勒式策略是一种成本更低的波动性策略,但对市场波动幅度的要求比跨式策略更高。

● 适用场景:预计市场将出现明显波动,希望以较低成本博取较高收益。

结语

掌握这 8 种币安期权 RFQ 策略,有助于您更灵活、更明智地进行期权交易。无论是简单的看涨和看跌期权,还是更复杂的价差及波动性策略,都应根据您对价格的判断与风险偏好进行选择。无论您是大型机构交易者、经验丰富的个人投资者,还是 VIP 客户,币安期权 RFQ 都能为您提供高效的交易工具。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 去中心化交易所

去中心化交易所 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注