就在不久前,交易员还在疯狂抢购14万美元的比特币看涨期权,押注牛市继续狂奔;而如今,随着BTC跌破9万美元、市场流动性迅速紧缩,投资者已大举涌入8万美元附近的看跌期权,仓位方向几乎180度反转。期权市场的这种“从极度乐观到极度悲观”的快速切换,不仅折射出比特币近期暴跌对市场信心的冲击,也说明在宏观压力、ETF资金流出和清算潮的多重作用下,投资者情绪已经进入全面防守模式。

要点介绍:

● 比特币期权市场已由看涨转为看跌,目前看跌期权的未平仓合约量领先。

● 交易员们越来越多地购买看跌期权以保护自身免受下跌风险,其中12月份行权价为80000美元的期权交易尤为活跃。

● 自10月8日以来,比特币价格已下跌超过25%,至91,000美元。

自去年年底以来,交易员们积极追逐牛市行情,在Deribit平台上大量买入行权价为10万美元、12万美元和14万美元的看涨期权。直到最近几周,14万美元的看涨期权一直是Deribit平台上最热门的期权,其名义未平仓合约量(OI,即活跃合约的美元价值)持续超过20亿美元。

现在情况发生了变化。行权价为14万美元的看涨期权的未平仓合约量为16.3亿美元。与此同时,行权价为8.5万美元的看跌期权以20.5亿美元的未平仓合约量领先。行权价为8万美元和9万美元的看跌期权的未平仓合约量也超过了14万美元的看涨期权。

显然,市场情绪已彻底转为看跌,这并不令人意外,自10月8日以来,比特币价格已暴跌超过25%,至91,000美元。

看跌期权赋予购买者权利(而非义务),使其可以在未来的某个日期以预先约定的价格出售标的资产。看跌期权的购买者隐含看跌市场,希望从标的资产的预期价格下跌中获利或对冲风险。看涨期权的购买者则看涨市场。

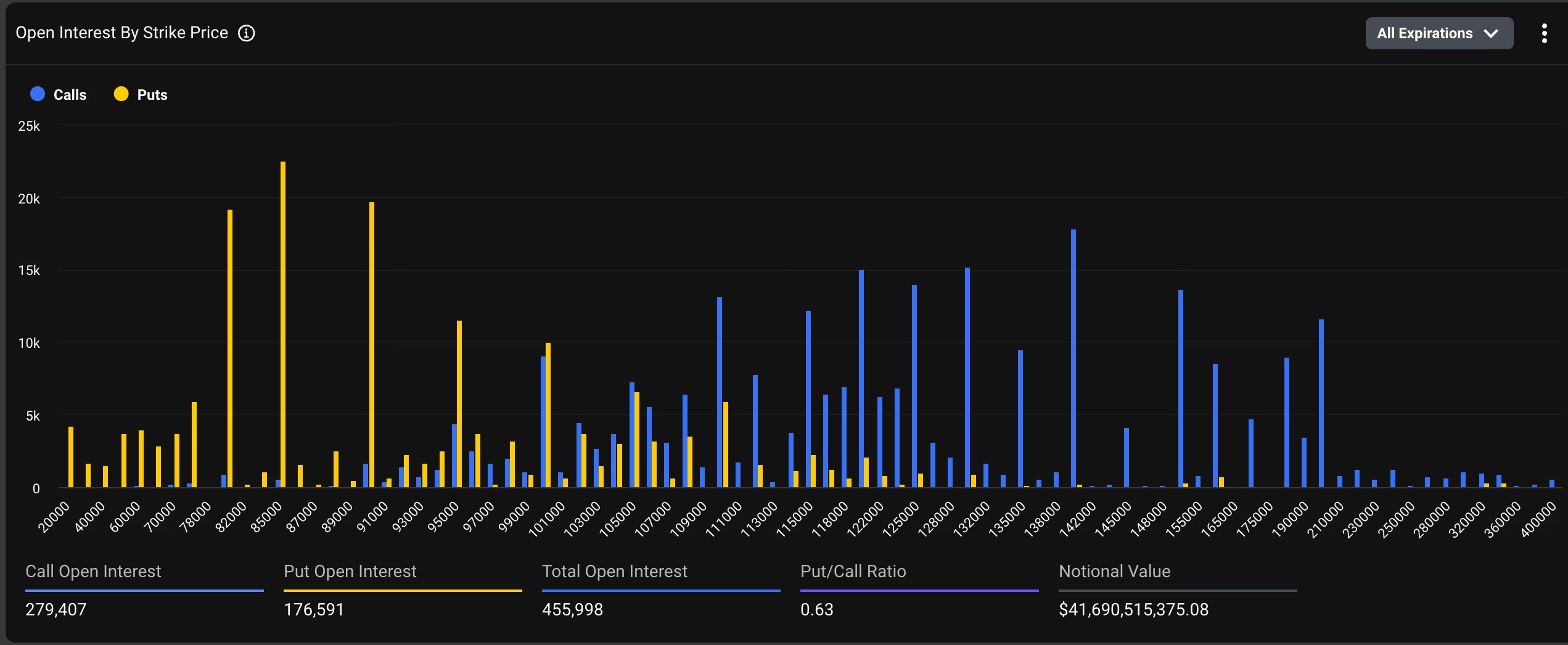

比特币期权:不同行权价的未平仓合约分布。(Deribit)

该图表显示了不同行权价水平下比特币期权未平仓合约的分布情况。显然,未平仓合约主要集中在较低行权价的看跌期权上,也就是所谓的价外看跌期权。

虽然活跃看涨期权的数量仍然明显高于看跌期权,但后者的交易价格却存在显著溢价(或偏斜),这反映出市场对下行风险的担忧。

Deribit首席商务官Jean-David Pequignot在一封电子邮件中表示:“期权反映了市场在年底前的谨慎情绪。行权价在8.4万美元至8万美元之间的短期看跌期权今日交易量最大。近月隐含波动率约为50%,且期权曲线显示出明显的看跌期权偏斜(+5%-6.5%),以提供下行保护。”

去中心化交易所Derive.xyz上的期权交易活动也呈现出类似的看跌景象,30天偏斜率从-2.9%降至-5.3%,这表明交易者越来越多地为下行风险保险(即看跌期权)支付费用。

“展望年底,目前市面上大量比特币看跌期权集中在12月26日到期日附近,尤其是在8万美元的行权价附近,”领先的链上期权平台Derive.xyz的研究主管Sean Dawson博士表示。

道森解释说,由于人们持续担忧美国就业市场的韧性,以及12月降息的可能性几乎为零,宏观经济背景几乎没有什么能让交易员有理由在年底前保持乐观。

接下来呢?

虽然下跌似乎是阻力最小的路径,但随着技术指标显示市场处于超卖状态,且市场情绪极度悲观,抛售可能很快就会失去动力。

“恐惧与贪婪指数在15左右,相对强弱指数(RSI)接近30(超卖但尚未极端),巨鲸钱包(>1,000个比特币)在过去一周显著增加,暗示着聪明资金正在以低估的水平进行积累,”Pequignot表示。

“总的来说,短期内下行的担忧是有道理的,目前阻力最小的路径仍然是下跌,但像这样的极端情况在加密货币领域过去也曾给大胆的人带来回报,”他补充道。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注