随着加密货币越来越被广泛使用,各国也开始对其征税做出不同的规定。有的国家将其视为财产征收资本利得税,有的则像对待货币一样收交易税,也有些地区干脆免税。对于持币人来说,了解所在国家对加密资产的税收政策,不仅能避免法律风险,还能合理规划收益。本文将用简单明了的方式,带你看看不同国家对加密货币的征税方式到底有哪些区别。

要点

●全球各地对加密货币的税收规定各有不同。有些地区将加密货币视为财产,征收资本利得税;有一些地区则对其征收所得税;还有一些地区对加密货币完全免税。

●应税活动不仅限于出售,交易、消费以及通过挖矿、质押等方式赚取加密货币,都可能产生纳税义务。持有加密货币或在个人钱包之间转账通常是免税的。

●相关监管法规仍在不断演变中。各国政府正在制定更明确的税收政策并加强申报要求,因此加密货币交易者和投资者需随时关注最新动态。

简介

加密货币征税方式因居住地不同而异。有些地区对加密货币征收高额税款,而有些地区则完全免税。由于各地政府对加密货币的分类规则不同,适用的税费也有所差异。

如何对加密货币征税?

大多数国家/地区会根据加密货币的使用方式征税。在许多地区,加密货币被视为财产或投资资产,因此在出售或交易时,需要缴纳资本利得税(类似于股票交易)。此外,有些国家/地区还会对通过挖矿、质押或支付商品和服务费用所得的加密货币征收所得税。

如前所述,各地的加密货币税收规定存在差异。在详细介绍各国政策之前,我们先简要说明一些通用规则。请注意,本文内容仅供教育参考之用。如果您不确定自身的加密货币税务状况,建议咨询当地持牌税务顾问。

何时需要缴纳加密货币税?

在进行加密货币交易或投资时,常见应税活动包括:

●出售加密货币换取法币:如果您出售比特币或其他加密货币并获得法币,可能需要对获得的收益缴纳税款。

●币币交易:将一种加密货币兑换为另一种(如将ETH兑换为SOL)通常也属于应税活动。

●以加密货币付款:以加密货币支付商品或服务费用视同出售加密货币,因此可能需要缴税。

●以加密货币收款:以加密货币形式挖矿、质押或收款,通常需要缴纳所得税。

不必为加密货币纳税的情况

●购买和持有加密货币:如果只是购买加密货币而未出售,通常无需缴税。

●在个人钱包之间转账:在个人钱包之间划转加密货币通常也是免税的。

不同国家/地区对加密货币的征税方式

美国

美国国税局(IRS)将加密货币视为财产。这意味着,当出售、交易或消费加密货币时,需缴纳资本利得税。税率取决于持有加密货币的时间:

●短期利得(持有不满一年):税率与一般所得税率相同(10%至37%)。

●长期利得(持有超过一年):税率为0%、15%或20%,具体取决于个人所得水平。

如果加密货币是通过挖矿、质押等方式获得的,则应按个人常规税率缴纳所得税。自2025年起,IRS还要求加密货币经纪商使用1099-DA表格申报交易情况。

加密货币亏损可用于抵销资本利得,且每年最多可从普通所得中扣除3,000美元。

加拿大

加拿大将加密货币视为商品,税收方式取决于其使用情形:

●出售或交易加密货币:适用资本利得税,但只有50%的收益需纳税。

●赚取加密货币:视为业务所得,按最高33%的联邦税率加上各省税率征税。

加密货币交易产生的亏损可用于抵减未来几年的应税所得。

英国

英国将加密货币视为财产,适用资本利得税,具体税率取决于个人所得阶梯:

●基本税率纳税人:超过年度免税额(自2024年起为3,000英镑)部分,资本利得税率为10%。

●高税率纳税人:资本利得税率为20%。

通过挖矿、质押或收款获得的加密货币需作为所得纳税。此外,亏损可用于抵减应税利得。

澳大利亚

在澳大利亚,澳洲税务局(ATO)将加密货币视为财产,出售或交易时需缴纳资本利得税:

●短期利得(持有不满一年):税率与一般所得税率相同(最高45%)。

●长期利得(持有超过一年):可享50%的税率折扣。

赚取的加密货币被视为所得,适用税率取决于个人收益水平。加密货币交易产生的亏损也可以结转,用于抵销未来的资本利得。

日本

日本的加密货币税率在全球范围内处于最高水平。政府将加密货币利得归类为杂项所得,这意味着:

●税率取决于所得水平,从15%到55%不等。

●亏损不得用于抵减其他应税所得。

由于日本税负沉重,对加密货币投资者的吸引力相对较低。不过,目前已有一些改革方案正在讨论中,旨在为长期投资者创造更有利的环境。

不对加密货币征税的国家/地区

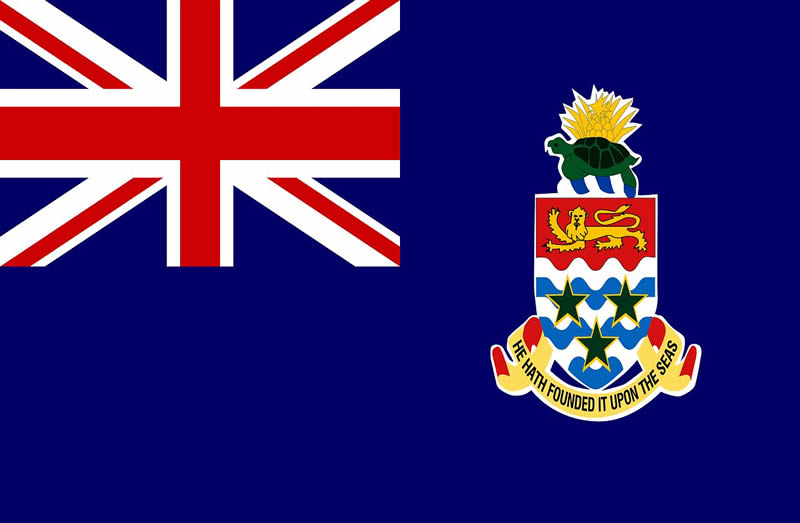

有些国家/地区完全不对加密货币征税,因此在投资者中备受欢迎,例如阿拉伯联合酋长国、马耳他和开曼群岛。

阿拉伯联合酋长国(UAE)

UAE对加密货币不征收个人所得税或资本利得税。不过,从事加密货币业务的公司可能需要缴纳9%的企业税。

UAE致力于成为一个加密货币友好型中心,吸引大量区块链爱好者和相关企业入驻。

马耳他

马耳他对长期持有加密货币所产生的利得实行0%税率,但短期交易则需按15%至35%的所得税率缴税。马耳他因其清晰明确的监管框架而闻名,吸引加密货币企业在当地运营。

开曼群岛

开曼群岛不对加密货币征收所得税、资本利得税或企业税,因此成为投资者理想的避税天堂。该地区也是加密货币对冲基金和区块链初创企业的热门聚集地。

加密货币税制的未来发展

随着各地政府努力跟上产业发展步伐,加密货币税制正在不断演变。主要趋势包括:

●更明确的法规:越来越多的国家/地区开始为加密货币投资者制定清晰的税收规定。

●更严格的申报要求:许多政府要求加密货币交易平台向税务机关申报用户交易数据。

●全球税收标准:未来可能会推出防止逃税的国际统一标准。

随着相关法规持续演变,请务必密切关注所在国家/地区的税务政策,以免违规受罚。

结语

加密货币税收政策因您的居住地不同而存在显著差异。有些地区的税率较高,有些地区则完全免税。如果您打算投资或交易加密货币,请务必了解所在国家/地区的税收规定。妥善记录交易情况并咨询税务专家有助于您保持合规,避免不必要的罚款和处罚。

了解加密货币税务政策其实并不复杂。只要掌握正确的信息,您就能做出明智的财务决策,轻松应对报税季节,避免意外发生。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 去中心化交易所

去中心化交易所 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注