一觉醒来,UNI一夜暴涨近40%,带动整个DeFi板块同步走强,链上资金情绪迅速升温。这一波行情的导火索,来自Uniswap创始人Hayden Adams公布的新治理提案,再次把社区长期争论的“费用开关”推上台前。虽然这个话题在过去两年里已被提起七次,但这次不同以往——提案不仅更具执行细节,还被视为正式迈向“协议收益时代”的关键一步。随着流动性协议开始思考如何将用户使用价值回馈给代币持有者,DeFi的叙事也在悄然发生改变。

不过这次有所不同,提案由Hayden本人亲自发起,而且除了费用开关之外,还涵盖了代币销毁、Labs和Foundation合并等一系列措施。目前已经有一些大户表态支持,在预测市场上,提案通过的概率高达79%。

2年失败7次,屡战屡败的「费用开关」

费用开关在DeFi赛道中其实是一个相当常见的机制。以Aave为例,它在2025年成功激活了费用开关,通过「买入+分配」的模式将协议收益用于AAVE代币回购,推动币价从180美元涨至231美元,年化涨幅达到75%。

除了Aave外,Ethena、Raydium、Curve、Usual等协议的费用开关也取得显著成功,为整个DeFi行业提供了可持续代币经济学范例。

既然已有这么多成功先例,但为什么在Uniswap这里就是过不了呢?

a16z松口了,但Uniswap的麻烦才刚开始

这里就不得不提到一个关键角色——a16z。

在Uniswap历史上法定人数普遍较低的情况下,通常只需要4000万UNI左右就能达到投票门槛。但这家风投巨头此前控制着约5500万UNI代币,对投票的结果有着非常直接的影响。

他们一直是相关提案的反对者。

最早在2022年7月的两次温度检测中,他们选择了弃权,只是在论坛上表达一些担忧。但到了2022年12月的第三次提案,当ETH-USDT、DAI-ETH等池子准备激活1/10费率的链上投票时,a16z投出了明确的反对票,动用了1500万UNI的票权。这次投票最终以45%的支持率告终,虽然支持者占多数,但因法定人数不足而失败。在论坛上,a16z明确表态:「我们最终无法支持任何未考虑法律和税务因素的提案。」这是他们第一次公开反对。

此后的几次提案中,a16z始终坚持这一立场。2023年5月和6月,GFX Labs连续推出两个费用相关提案,尽管6月那次获得了54%的支持率,但在a16z投出的1500万反对票影响下,最终因法定人数不足再次失败。到了2024年3月的治理升级提案,同样的剧本再次上演——约5500万UNI支持,但在a16z的反对下功败垂成。最戏剧性的是2024年5月到8月那次,提案方试图通过建立怀俄明州DUNA实体来规避法律风险,投票原定于8月18日举行,却因「来自未命名利益相关者的新问题」被无限期推迟,外界普遍认为这个「未命名利益相关者」就是a16z。

那么a16z到底在担心什么?核心问题出在法律风险上。

他们认为,一旦激活费用开关,UNI代币可能会被归类为证券。根据美国著名的Howey测试标准,如果投资者对「从他人努力中获得利润」抱有合理预期,那这项资产就可能被认定为证券。而费用开关恰恰创造了这样一种预期——协议产生收入,代币持有者分享收益,这与传统证券的利润分配模式高度相似。a16z合伙人Miles Jennings在论坛评论中直言不讳:「没有法律实体的DAO面临个人责任暴露。」

除了证券法风险,税务问题同样棘手。一旦费用流入协议,美国国税局可能会要求DAO缴纳企业税,初步估算补缴税款可能高达1000万美元。问题是,DAO本身是一个去中心化组织,没有传统企业那样的法律主体和财务结构,该如何缴税、谁来承担这笔费用,都是悬而未决的难题。在缺乏明确解决方案的情况下,贸然激活费用开关,可能让所有参与治理的代币持有者都暴露在税务风险之中。

截止目前,UNI仍是a16z加密货币投资组合中的最大单一代币持仓,持有约6400万UNI,仍具备单独影响投票结果的能力。

但我们都知道的是,随着特朗普当选总统、SEC换届,加密行业迎来了稳定性的政治春天后,Uniswap的法律风险已经减少,也能看出a16z态度的逐渐软化。显然这已经不再是问题,而这次的提案被通过的可能性也大大提升了。

但这也并不意味着没有其他矛盾存在,Uniswap的费用开关机制仍存在一些争议点。

鱼和熊掌不能兼得

要理解这些新的争议点,我们得先简单说说这个费用开关具体是怎么运作的。

从技术实施层面来看,这次提案对费用结构进行了细致的调整。在V2协议中,总费用保持0.3%不变,但会将其中0.25%分配给LP,0.05%归协议所有。V3协议则更加灵活,协议费用设定为LP费用的四分之一到六分之一,比如在0.01%的流动性池中,协议费用为0.0025%,相当于25%的分成比例;而在0.3%的池子里,协议费用为0.05%,占比约17%。

根据这个费用结构,Uniswap保守估计可以带来1000万到4000万美元的年化收入,而在牛市情景下,基于历史峰值交易量,这个数字可能达到5000万到1.2亿美元。与此同时,提案还包括立即销毁1亿UNI代币,相当于流通供应量的16%,并建立持续销毁机制。

也就是说,通过费用开关,UNI将从一个「无价值的治理代币」转变为真正的收益资产。

这对Uni持有者来说当然是一件大好事,但问题恰恰也就出在这里。因为「费用开关」的本质,是LP与协议收益之间的重新分配。

交易者支付的费用总额并不会改变,只是原本全部归LP所有的收益,现在要拿出一部分给协议。羊毛出在羊身上,协议收益增加了,LP的收入必然会因此减少。

鱼和熊掌不能兼得。在「要LP,还是要协议收入?」的问题上,Uniswap显然选择了后者。

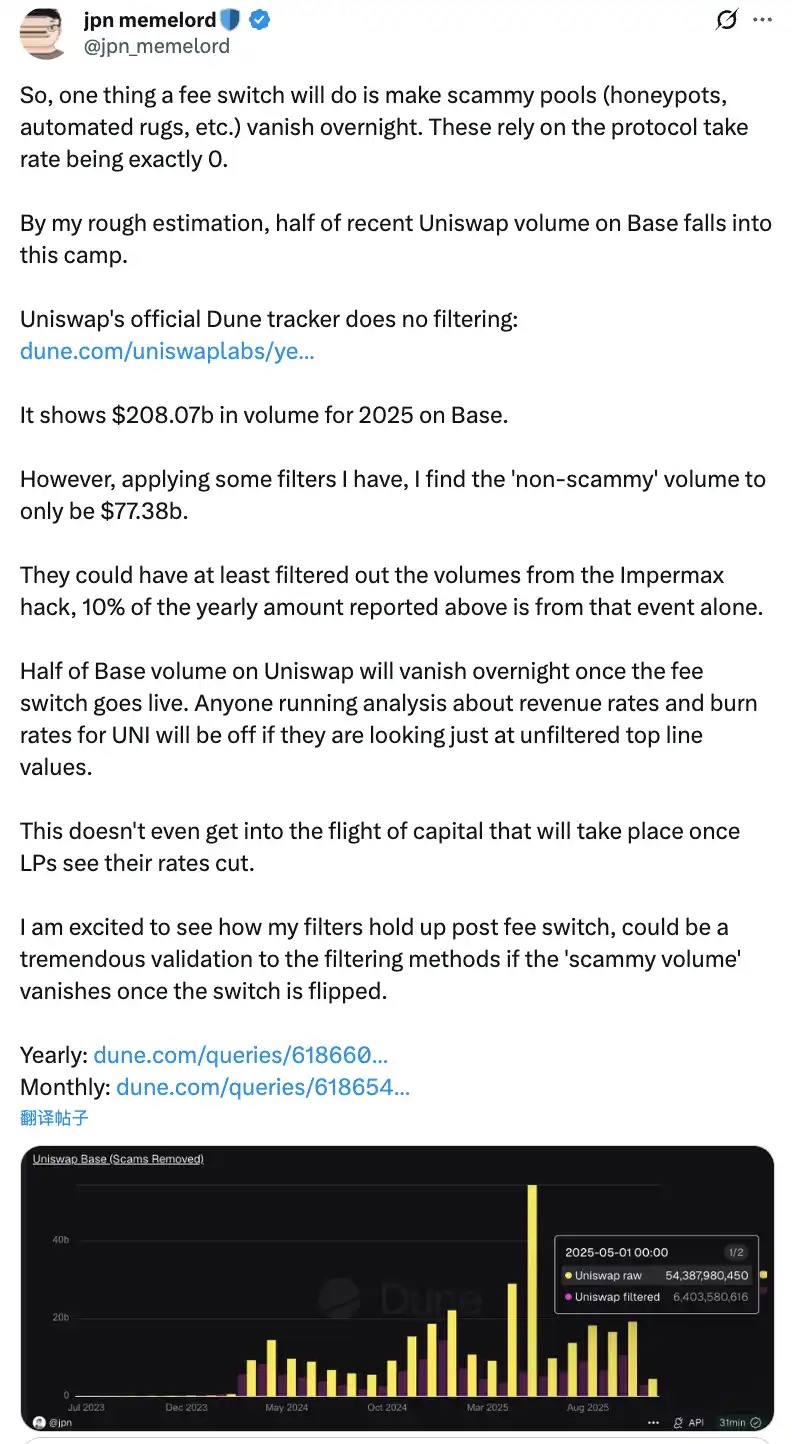

社区讨论一旦「费用开关」生效,将导致Uniswap在Base链上一半的交易量在一夜之间消失

这种重新分配带来的潜在负面影响不容小觑。短期来看,LP的收益会削减10%到25%,具体取决于协议费用的分成比例。更严重的是,根据模型预测,可能会有4%到15%的流动性从Uniswap迁移到竞争平台。

为了缓解这些负面影响,提案中也提出了一些创新的补偿措施。比如通过PFDA机制进行MEV内化,能够为LP提供额外收益,每1万美元的交易可以带来0.06到0.26美元的额外回报。V4版本的Hooks功能则支持动态费用调整,聚合器钩子还能开辟新的收益来源。此外,提案采取了分阶段实施的策略,先从核心流动性池开始试点,实时监控影响并根据数据进行调整。

费用开关的两难困局

尽管有这些缓解措施,但能否真正打消LP们的顾虑,让这个提案最终落地,恐怕还需要时间来验证。毕竟,即便是Hayden亲自出马,也不一定能够拯救Uniswap在这个问题上的困局。

因为更直接的威胁来自市场竞争,尤其是在Base链上与Aerodrome的正面交锋。

Uniswap的提案后,Aerodrome开发团队Dromos Labs的首席执行官Alexander在X上讽刺:「我从未想到,在Dromos Labs迎来最重要日子的前一天,我们最大的竞争对手会送来的如此重大的失误」

Aerodrome正在Base链上碾压Uniswap

数据显示,在过去30天里,Aerodrome的交易量约为204.65亿美元,占据Base链56%的市场份额;而Uniswap在Base上的交易量约为120-150亿美元,市场份额仅为40-44%。Aerodrome不仅在交易量上领先35-40%,在TVL方面也以4.73亿美元压过Uniswap的3-4亿美元。

差距的根源在于LP收益率的巨大差异。以ETH-USDC池为例,Uniswap V3的年化收益率约为12-15%,仅来自交易费用;而Aerodrome通过AERO代币激励,能够提供50-100%甚至更高的年化收益率,是Uniswap的3-7倍。在过去30天里,Aerodrome分发了1235万美元的AERO激励,通过veAERO投票机制精准引导流动性。相比之下,Uniswap主要依靠有机费用,偶尔推出一些针对性激励计划,但规模远不及竞争对手。

正如社区中有人指出的:「Aerodrome之所以能在Base交易量上碾压Uniswap,是因为流动性提供者只关心每投入一美元流动性的回报。Aerodrome在这方面胜出。」这个观察一针见血。

对于LP来说,他们不会因为Uniswap的品牌影响力而留下,他们只看收益率。而在Base这样的新兴L2上,Aerodrome作为原生DEX,凭借专门优化的ve(3,3)模式和高额代币激励,建立起了强大的先发优势。

在这种背景下,如果Uniswap激活费用开关,进一步削减LP收益,可能会加速流动性向Aerodrome的迁移。根据模型预测,费用开关可能导致4-15%的流动性流失,而在Base这样竞争激烈的战场上,这个比例可能更高。一旦流动性下降,交易滑点增加,交易量也会随之下降,形成负向螺旋。

新提案能救Uniswap吗?

从纯粹的数字角度来看,费用开关确实能为Uniswap带来可观的收入。根据社区成员Wajahat Mughal的详细测算,仅从V2和V3两个版本来看,情况已经相当可观。

V2协议在2025年年初至今产生了5.03亿美元的总费用,其中以太坊主网贡献了3.2亿美元,最近30天的交易量达到500亿美元。如果按照1/6的费用分成计算,基于以太坊主网的活动,2025年协议费用收入预计能达到5300万美元。V3协议的表现更为强劲,年初至今总费用达到6.71亿美元,以太坊主网占3.81亿美元,30天交易量高达710亿美元。考虑到不同费率池的分成比例——低费率池收取1/4协议费用,高费率池收取1/6,V3在年初至今可能已经产生了6100万美元的协议费用。

将V2和V3加总,年初至今的协议费用收入预计已达1.14亿美元,而这还是在年底还剩6周的情况下。更关键的是,这个数字还远未触及Uniswap的全部收入潜力。这笔账并没有计入剩余20%的V3池、以太坊主网之外所有链的费用(尤其是Base链,其产生的费用几乎与以太坊主网相当)、V4的交易量、协议费用折扣拍卖、UniswapX、聚合钩子,以及Unichain的排序器收益。如果将这些全部纳入考量,年化收入可能轻松突破1.3亿美元。

结合立即销毁1亿UNI代币(按当前价格计算价值超过8亿美元)的计划,Uniswap的代币经济学将发生根本性改变。销毁后的完全稀释估值将降至74亿美元,市值约53亿美元。以1.3亿美元的年化收入计算,Uniswap每年能够回购并销毁约2.5%的流通供应量。

这意味着UNI的市盈率约为40倍,虽然看起来不算便宜,但考虑到还有诸多收入增长机制尚未完全释放,这个数字有很大的下降空间。正如社区中有人感慨的:「这是UNI代币第一次真正显得具有持有吸引力。」

然而,这些漂亮的数字背后,同样隐藏着不容忽视的隐忧。首先,2025年的交易量明显高于过去几年,这很大程度上得益于牛市行情。一旦市场进入熊市周期,交易量大幅下滑,协议费用收入也会随之缩水。将基于牛市数据的收入预测,作为长期估值的依据,显然存在一定的误导性。

其次,销毁的方式以及潜在的回购机制的具体操作方式仍是未知数。是采用类似Hyperliquid那样的自动化回购系统,还是通过其他方式执行?回购的频率、价格敏感度、以及对市场的影响,这些细节都将直接影响销毁机制的实际效果。如果执行不当,大规模的市场回购反而可能引发价格波动,让UNI持有者陷入「左手倒右手」的尴尬境地。

当Aerodrome、Curve、Fluid、Hyperliquid现货等平台都在通过高额激励吸引流动性时,Uniswap削减LP收益的做法,是否会加速资金外流?数据很美好,但如果失去了流动性这个根基,再漂亮的收入预测也只是空中楼阁。

费用开关能为UNI带来价值支撑,这一点毋庸置疑。但它能否真正「拯救」Uniswap,让这个曾经的DeFi霸主重回巅峰,恐怕还需要时间和市场的双重检验。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注

UNI

UNI