在稳定币支付、链上结算和账户抽象快速推进的当下,“刷卡用加密”这条路正在被重新审视。越来越多观点认为,加密卡片更多只是过渡产物:它们确实曾帮助加密资产进入日常消费场景,但本质仍依赖传统卡组织和旧有支付轨道。随着原生链上支付、无国界转账和合规稳定币逐步落地,真正的加密未来,或许并不需要一张卡来中转。

所有加密卡片公司最终都会消亡

从长期来看,加密卡片公司很可能会走向消亡,但传统的银行卡不会。加密卡片实际上增加了一个抽象层:它并不是真正意义上的加密货币应用场景。卡片的发行方依然是银行。虽然这些卡片可能有不同的标志、设计或用户体验(UX),但归根结底,它们只是一种抽象化的延伸。抽象化的确让用户体验更便利,但背后的流程却并没有改变。

目前,不同的一级区块链(L1)和Rollup方案都热衷于将自己的每秒交易处理能力(TPS)和基础设施与Visa和Mastercard相比较。多年来,他们的目标一直是“取代”甚至更激进地说是“推翻”Visa、Mastercard、American Express(AmEx)以及其他支付处理机构的地位。

但这个目标通过加密卡片是无法实现的——加密卡片并不能取代现有支付网络,它们反而为Visa和Mastercard增加了更多价值。

● Visa和Mastercard等传统支付网络仍然是关键的“守门人”,他们掌握着制定规则和定义合规标准的权力。

● 更重要的是,他们始终保留了以下选择权:禁止你的卡片、封禁你的公司,甚至封禁与你合作的银行。

因此,加密卡片并不是未来支付革命的终极解决方案,而更像是一个过渡性的工具,最终会被更纯粹、更去中心化的技术所取代。

一直追求“无许可性”和“去中心化”的加密行业,为什么如今却甘愿将这一切交到支付处理商手中?

1、你的卡片是Visa,不是Ethereum;

2、你的卡片是传统银行,不是MetaMask;

3、你花的还是法币,而不是加密货币。

事实上,大多数你喜欢的“加密卡片”公司除了在卡片上印上自己的标志外,几乎什么都没做。他们只是借助叙事炒作,几年后可能就会消失。而且,即使是现在发行的数字卡片,到了2030年也可能无法继续使用。

制作加密卡片变得越来越简单

如今,制作一张属于自己的加密卡片已经非常容易——甚至在未来,你也可以自己动手制作一张!

相同的问题+更多的费用

我能想到的最贴切的类比是“应用程序特定排序”(App-Specific Sequencing,ASS)。是的,应用程序能够自主处理交易并从中获利的想法听起来很酷,但这只是暂时的现象:基础设施成本正在下降,通信技术日益成熟,而经济问题则存在于更高的层面,而非更低。

加密卡片也是同样的道理:是的,你可以存入加密货币,然后让卡片将其转换为法币以便支付,但中心化和需授权访问的问题依然存在。

不可否认,加密卡片在短期内确实有用:零售商无需采用新的支付方式,而加密货币的消费也因此变得“隐形”。然而,这只是通往加密货币信仰者真正目标的一个过渡阶段:

● 需要:直接用稳定币、Solana、Ethereum、Zcash等支付。

● 不需要:通过USDT→加密卡片→银行→法币的间接支付方式。

每增加一层抽象,就意味着多一层费用:汇率差价费、提现费、转账费,甚至是托管收益的分成。这些费用可能看起来微不足道,但它们会随着时间的推移而累积——“省下的一分钱就是赚到的一分钱”。

加密卡片或许是一个短期的解决方案,但从长远来看,它并不是实现去中心化支付的终极答案。

使用加密卡并不意味着你“无银行”或“去银行化”

有一种流行的观点认为,使用加密卡的人就是“无银行”(unbanked)或“去银行化”(bankless)。但事实并非如此。加密卡的背后依然有银行的存在,而银行需要向其所属国家的政府报告用户的一些信息。当然,不是所有数据,但至少是部分信息。

如果你是欧盟公民或居民,政府会掌握你银行账户的利息收入、大额可疑交易、某些投资收入、账户余额等信息。如果底层银行是美国的,他们掌握的信息甚至更多。

从加密货币的角度来看,这种情况既有好的一面,也有坏的一面。

● 好的一面:透明性和可验证性有所提升,但这些规则同样适用于你通过本地银行发行的标准借记卡或信用卡。

● 坏的一面:它既不匿名,也不具备伪匿名性:银行仍然看到的是你的真实姓名,而不是一个EVM(以太坊虚拟机)或SVM(Solana虚拟机)地址。

同时,你仍然需要进行KYC(身份验证)。

限制依然存在

有人可能会说,加密卡的优势在于其便捷性:下载应用程序,完成KYC,等待1-2分钟验证,通过加密货币充值,然后就可以使用了。确实,这种便捷性堪称一大亮点,但它并非对所有人都可用。

俄罗斯、乌克兰、叙利亚、伊拉克、伊朗、缅甸、黎巴嫩、阿富汗以及非洲的一半地区——这些国家的公民如果没有其他国家的居留身份,就无法使用加密货币进行日常消费。

但你可能会说,这只是10-20个国家无法使用大多数加密卡,那其他150多个国家呢?问题不在于“多数人”是否可以使用,而在于加密货币的核心价值观:一个去中心化的网络,平等的节点,平等的金融准入权,以及人人平等的权利。加密卡并不符合这些价值观,因为它们根本就不是真正的加密货币产品。

Max Karpis在这里完美地分析了为什么“新兴银行”(neobanks)在初期注定会失败。

实际上,我唯一一次真正使用加密货币支付的经历,是在Trip.com上预订机票时。他们最近新增了用稳定币支付的选项,你可以直接从钱包中支付,而且这种支付方式对全球每一个人都可用。

我的真心推荐:不要用Booking,用Trip.com来体验真正的加密支付。在这里,你会发现一个真正的加密货币应用场景和支付体验。我相信,未来的最终形态会是这样的:钱包的用户体验(UX)将针对支付和消费进行优化,或者(不太可能)它们会演变成加密卡片(如果加密支付以某种方式普及的话)。

加密卡片的功能类似于跨链流动性桥

另一个有趣的观察是,自托管的加密卡片(self-custodial crypto cards)的功能与跨链流动性桥(cross-chain bridges)非常相似。

● 这一点仅适用于自托管卡片:中心化交易所(CEX)发行的卡片并非自托管卡片,因此像Coinbase这样的交易所并没有义务去误导用户,让他们以为资金完全掌握在自己手中。

● CEX卡片的一个好用场景是为政府、签证申请或类似活动提供资金证明。当你使用与CEX余额绑定的加密卡片时,从技术上讲,你仍然处于同一个生态系统中。

但自托管加密卡片的情况则不同:它们的功能类似于流动性桥。在这种模式下,你会将资金(加密货币)锁定在链A(加密余额),并在链B(现实世界)解锁为法币。

这种桥接机制在加密卡片领域的作用,就像加州淘金热时期的铁锹——成为连接加密原生用户和希望发行自己卡片的企业的宝贵纽带。

stablewatchHQ对这种桥接机制进行了深入分析,将其本质上定义为一种“卡片即服务”(Card-as-a-Service,CaaS)模式。这是许多人讨论加密卡片时最容易忽视的一个关键点。这些CaaS平台提供了发行自有品牌卡片的基础设施。

Rain:加密卡片背后的核心协议

你可能不知道,你最喜欢的加密卡片中有一半可能是由 raincards支持的。Rain是新兴银行(neobank)系统中最基础的协议之一,因为它几乎承担了加密卡片背后的所有技术支持。那些加密卡片公司所做的,只不过是在卡片上加上自己的品牌标志而已(虽然听起来有些苛刻,但这就是事实的真相)。

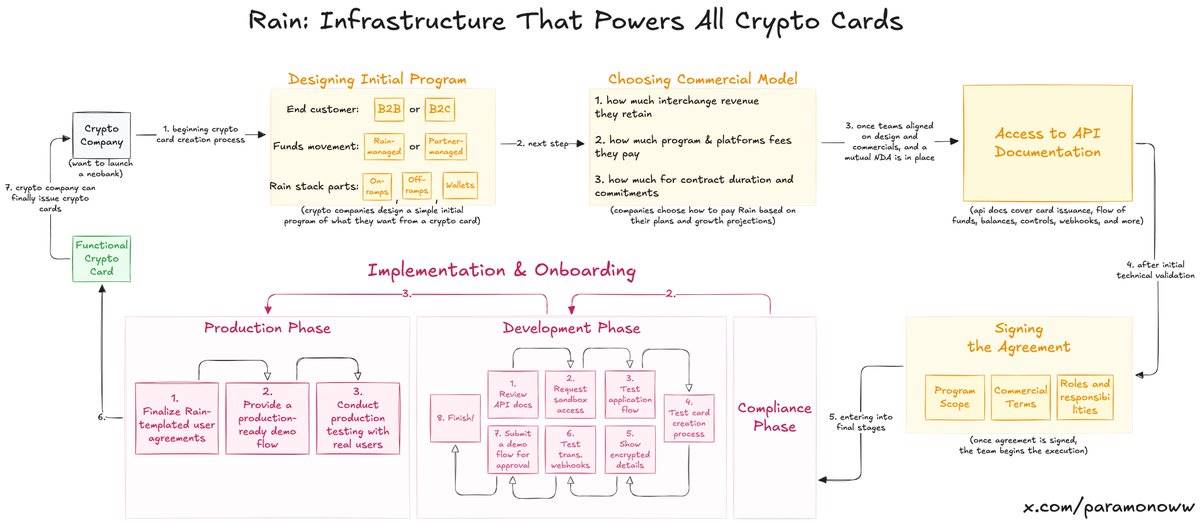

为了帮助你理解Rain的运作原理以及设置加密卡片有多简单,我特意制作了这张图表。

(放大后能看得更清楚。)

Rain赋能企业发行自己的加密卡片,坦白说,Rain的执行模式甚至可以超越加密货币领域,成为更广泛的基础设施。因此,不要误以为团队需要筹集数千万美元才能推出一款加密卡片。他们并不需要这些,他们只需要Rain。

我之所以多次提到Rain,是因为人们普遍高估了发行加密卡片所需的努力。也许未来我会专门写一篇关于Rain的文章,因为这项技术真的被严重低估了。

加密卡没有任何隐私和匿名性

加密卡缺乏隐私或匿名性并不是加密卡本身的问题,而是那些一边推崇加密卡一边躲在所谓“加密价值”背后而忽视了这个问题。

在加密货币领域,隐私并非一项广泛使用的功能。伪隐私(伪匿名)确实存在,因为我们看不到姓名,只能看到地址。

但是,如果你是ZachXBT、Wintermute的Igor Igamberdiev、Paradigm的Storm,或者任何其他拥有强大链上技能的人,你就可以大大缩小哪个地址属于谁的范围。

当然,加密卡的情况与传统加密货币相比,并不能提供任何接近伪隐私的保护,因为开通加密卡时需要进行KYC验证(因为你实际上并没有开通加密卡,而是开通了一个银行账户)。I

● 如果您身处欧盟境内,您的加密货币卡提供商仍会将您的一些数据发送给政府,用于税务或其他政府可能想要了解的目的。

● 现在,你又给了当局一个追踪你的机会:将你的加密货币地址与你的真实身份联系起来。

未来的货币:个人数据?

现金仍然存在(目前唯一的匿名支付方式,除了卖家能看到你),并且会在很长一段时间内继续存在。但最终,一切都会转变为数字化。而当前的数字支付系统对消费者的隐私毫无益处:你消费得越多,支付的费用越高,而作为交换,他们对你的了解也越多。这笔交易,真是“划算”!

隐私如今已成为一种奢侈品,而在加密卡片的生态中,这种情况还会持续下去。有一个有趣的想法是,如果我们能够实现真正良好的隐私保护,甚至达到企业和机构愿意为此付费的程度(不是像Facebook那样利用用户数据,而是基于我们的自主同意),那么隐私可能会成为未来的一种货币,甚至在一个无工作、由AI驱动的世界中,成为唯一的货币形式。

如果加密卡片的前景堪忧,为什么还要开发Tempo、Arc Plasma和Stable?

答案很简单——将用户锁定在生态系统中。

大多数非托管卡片(non-custodial cards)选择使用L2网络(如MetaMask在 LineaBuild上)或独立的L1网络(如Plasma Card使用 Plasma)。由于高昂的费用和交易确认时间长,以太坊和比特币通常不适合这类操作。虽然也有一些卡片使用Solana,但目前它仍是少数派(这里不打算引发另一场争论)。

当然,企业选择不同的区块链不仅仅是因为基础设施的原因,也有经济利益的考量。例如,MetaMask选择使用Linea并不是因为Linea是最快或最安全的,而是因为Linea和MetaMask都属于ConsenSys的更大生态系统的一部分。

在这里,我特别举MetaMask的例子,是因为它选择了Linea。正如大多数人所知,几乎没有人真正使用Linea,它与Base或Arbitrum等其他L2的竞争差距甚远。

但ConsenSys做了一个聪明的决定,将Linea作为其卡片的底层支持,因为这可以把用户锁定在生态系统中。通过提供良好的用户体验(UX),用户逐渐习惯于使用,而不需要每天都使用它。Linea因此自然吸引了流动性、交易量和其他指标,而不是通过流动性挖矿活动或乞求用户跨链桥接来实现。

这种策略类似于苹果在2007年推出iPhone时所采取的方式,让用户留在iOS系统中,并逐渐习惯到无法轻易转向其他生态系统。永远不要低估习惯的力量。

EtherFi:唯一真正符合加密精神的加密卡片

经过一番思考,我得出结论: ether_fi可能是唯一一个真正可行的加密卡片,它最符合加密货币的核心理念。(这项研究并未受到EtherFi赞助,但即使赞助,我也不会介意。)

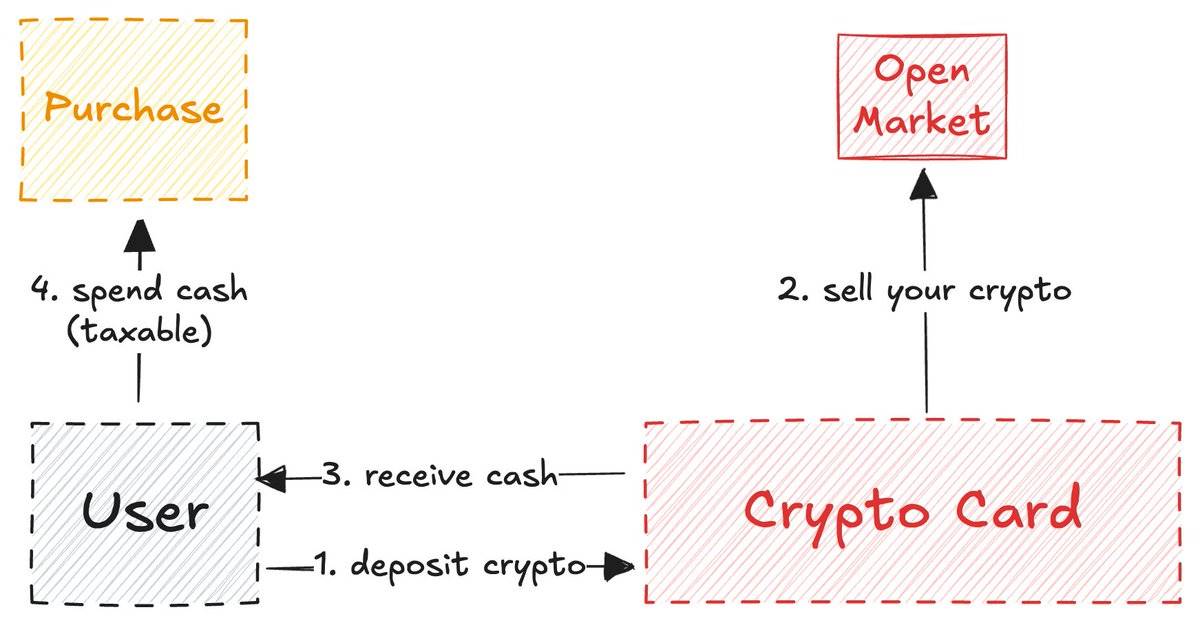

在大多数加密卡片中,你存入的加密货币会被卖掉,然后将余额以现金形式充值(类似于我之前提到的流动性桥模型)。

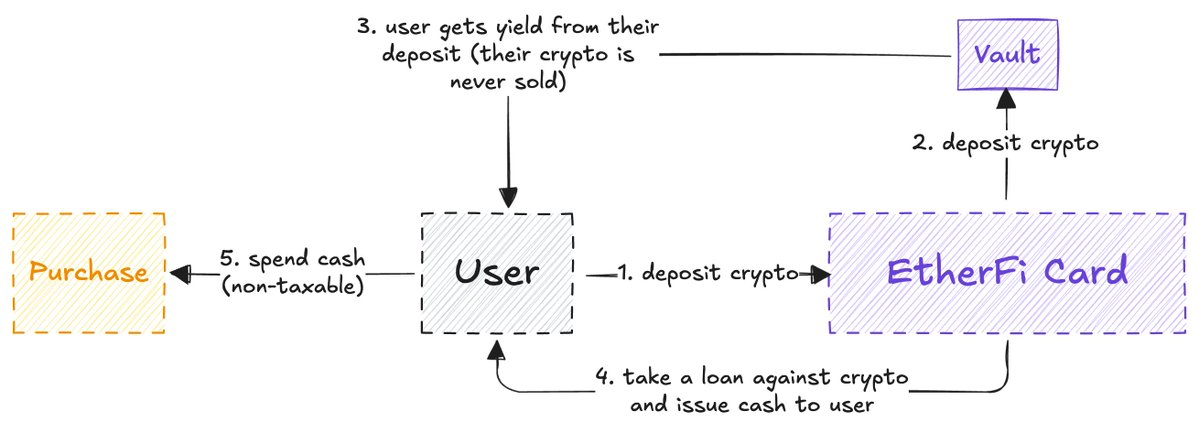

而EtherFi不同:它从不出售你的加密货币,而是以你的加密货币作为抵押,给你提供现金贷款,同时利用你的加密资产赚取收益。

EtherFi的模式与Aave类似。大多数DeFi用户都希望能无缝地通过加密资产获得现金贷款,而EtherFi已经实现了这一点。你可能会问:“这和普通加密卡片有什么不同?我也可以充值加密货币,然后像普通借记卡一样使用加密卡片,这一步额外的操作似乎没必要。”

简单来说,区别在于税收问题:出售你的加密货币是一种应税行为,有时甚至比日常消费的税负更高。而对于大多数加密卡片来说,每次操作都会被征税,最终你需要向政府支付更多税款。(再次强调,使用加密卡片并不意味着“去银行化”。)

● EtherFi在这一点上有所改进,因为你并未真正出售你的加密货币,而是通过它获得贷款。

● 仅凭这一点(再加上无美元外汇费用、返现和其他福利),EtherFi就成为了DeFi和TradFi(传统金融)交汇的最佳范例。

大多数加密卡片试图伪装成“加密原生”,实际上却只是一个流动性桥。而EtherFi的目标首先是服务加密用户,而不是一味地将加密货币推广给大众。他们的策略是将加密货币带给本地用户,让本地用户在大众面前消费,直到大众意识到这种方式有多酷。

在所有加密卡片中,EtherFi可能是唯一一个能够经受住时间考验的产品。

我更愿意把加密卡片看作一个实验场,但遗憾的是,大多数团队只是利用叙事炒作,而没有给予底层系统和实际开发者应有的认可。

我们拭目以待,看看技术进步和创新会将我们引向何方。目前,加密卡片领域的确在以“全球化”(横向增长)的方式扩展,但在“纵向增长”方面却乏善可陈。而对于像加密卡片这样专注于消费支付的早期技术,纵向增长是至关重要的。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 去中心化交易所

去中心化交易所 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注