今年夏天,一群企业高管向华尔街金融家、曾任特朗普总统顾问的Anthony Scaramucci推销了一份商业计划书。他们希望Scaramucci加入一家策略独特的上市公司:通过囤积巨额加密货币资产,提升企业对投资者的吸引力。

「他们其实根本不用多费口舌。」Scaramucci回忆道。不久后,他便以顾问身份加入三家采用这一策略的不知名企业,「整个合作洽谈过程十分顺利」。

然而,这股热潮并未持续太久。今年秋季加密货币市场暴跌,Scaramucci参与的三家企业股价应声重挫,表现最差的一家跌幅超过80%。

这些企业的兴衰,正是特朗普掀起的加密货币热潮的缩影。这位自称「首位加密货币总统」的领导人,不仅终结了针对加密货币企业的监管打压,还在白宫公开推广加密货币投资、签署支持加密货币发展的法案,甚至发行了名为TRUMP的meme币,一举将这个曾经小众的领域,推向了全球经济的风口浪尖。

如今,特朗普力挺加密货币的连锁反应正逐步显现。

今年以来,大批突破行业边界的加密货币新企业接连涌现,让更多人卷入了这个波动剧烈的市场。目前已有超过250家上市公司开始囤积加密货币——这类数字资产的价格波动特征与股票、债券等传统投资品别无二致。

2024年,特朗普前顾问Anthony Scaramucci出席阿联酋比特币大会

一波企业顺势推出创新产品,降低加密货币纳入经纪账户与退休理财计划的门槛。与此同时,行业高管正向监管机构游说,计划发行对标上市公司股票的加密代币,打造一个基于加密技术的股票交易市场。

这场激进的创新热潮,已然暴露出诸多问题。过去两个月,主流加密货币价格大幅跳水,导致重仓加密资产的企业陷入崩盘危机。其他新兴项目也引发经济学家与监管机构的警示,市场风险正在不断积聚。

引发各方担忧的核心症结,在于借贷规模的持续膨胀。截至今年秋季,上市公司已大举借贷购买加密货币;投资者针对加密货币的期货合约持仓规模突破2000亿美元,这类交易大多依赖杠杆资金操作,既可能带来巨额收益,也暗藏爆仓风险。

更值得警惕的是,加密货币行业的一系列新举措,已将加密市场与股市及其他金融领域深度绑定。一旦加密货币市场爆发危机,风险或将传导至整个金融体系,引发连锁反应。

「如今,投机、赌博与投资的界限已经变得模糊不清。」曾在2008年金融危机后担任美国财政部金融稳定助理部长的Timothy Massad直言,「这种现状让我深感忧虑。」

白宫新闻秘书Karoline Leavitt则回应称,特朗普的政策正「通过推动创新、为全美民众创造经济机遇,助力美国成为全球加密货币中心」。

加密货币行业高管辩称,这些新兴项目彰显了加密技术重塑陈旧金融体系的潜力。在他们看来,市场波动恰恰是盈利的契机。

「高风险往往伴随着高回报。」发行加密货币投资产品的21Shares公司总裁Duncan Moir表示,「我们的使命,就是将这些投资机遇带给更多人。」

这场创新热潮的兴起,离不开监管环境的全面松绑,这是加密货币企业迎来的最友好的监管窗口期。此前多年,美国证券交易委员会(SEC)始终与加密货币行业对簿公堂;而今年1月,该机构成立加密货币专项工作组,已与数十家寻求新规支持或产品上市许可的企业举行会谈。

美国证券交易委员会发言人表示,机构正致力于「保障投资者掌握充分信息,以便作出理性投资决策」。

美国证券交易委员会华盛顿总部大楼

值得注意的是,许多这类新兴企业,都与特朗普家族不断扩张的加密货币商业版图存在关联,这种联系已然模糊了商业与政府的界限。

今年夏天,特朗普旗下加密货币初创公司World Liberty Financial的高管宣布加入上市公司ALT5 Sigma的董事会。这家公司原本主营回收业务,如今计划募资15亿美元进军加密货币市场。

资本狂潮:一场失控的加密赌局

加密货币爱好者将特朗普政府催生的这场高风险投资热潮,命名为「加密财库公司之夏」。

加密财库公司(DAT),是指以囤积加密货币为核心目标的上市公司。加密货币咨询公司Architect Partners的数据显示,在这类新兴企业中,近半数专注于囤积比特币这一知名度最高的加密货币,另有数十家企业宣布计划购入狗狗币等非主流币种。

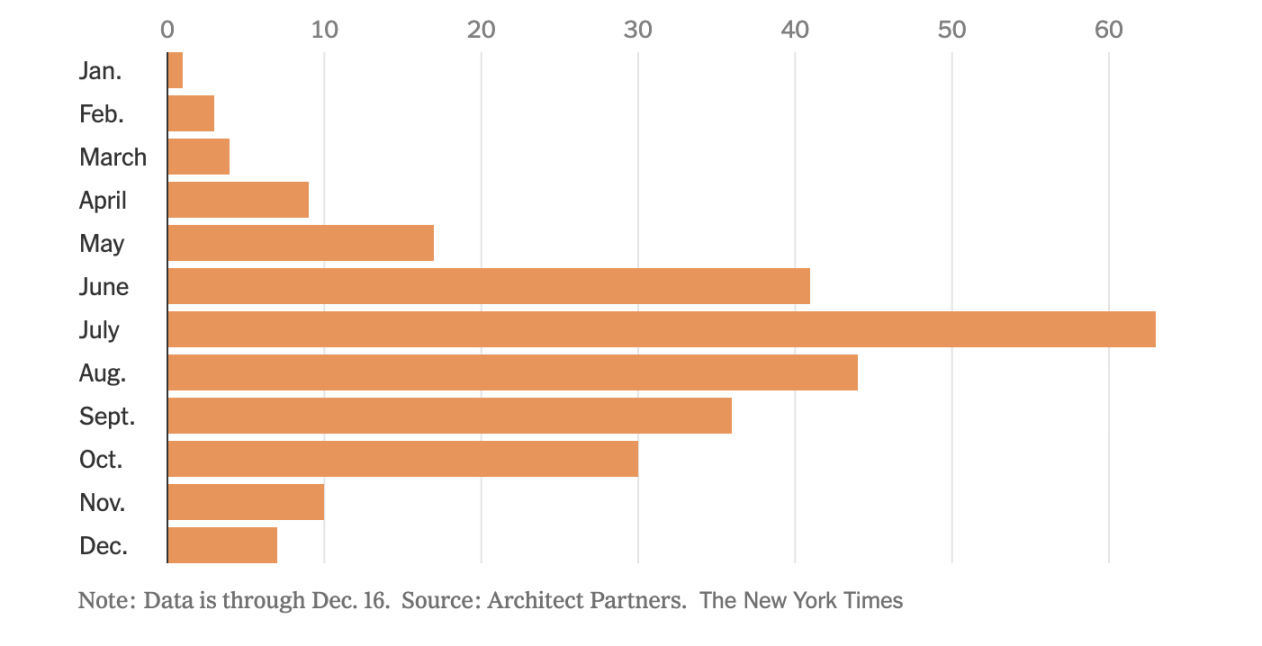

2025年各月加密财库公司企业成立数量。数据来源:Architect Partners,统计截至12月16日

这类企业的运作模式往往简单粗暴:一群高管物色一家在公开市场交易的小众公司(例如玩具制造商),说服其转型加密货币囤积业务;随后与该公司达成合作,向高净值投资者募资数亿美元,最终将资金用于购买加密货币。

其核心目的,是通过发行对标加密货币价格的传统股票,让更多人参与加密货币投资。这一策略理论上存在可观的盈利空间。许多投资基金和资产管理机构因加密货币存储流程复杂、成本高昂,且易遭黑客攻击,一直对直接投资加密货币持观望态度。

投资加密财库公司,相当于将加密货币的存储等后勤工作外包出去。但这类企业同样暗藏巨大风险:许多公司仓促成立,管理层缺乏运营上市公司的经验。Architect Partners的数据显示,这些企业已合计宣布计划借贷超200亿美元用于购买加密货币。

「杠杆是引发金融危机的罪魁祸首。」曾担任美国证券交易委员会加密货币顾问的Corey Frayer警告,「而当前的市场正在催生海量杠杆。」

部分加密财库公司已陷入经营困境或管理层危机,导致投资者蒙受巨额损失。

上市公司福沃德实业转型加密财库公司后,重仓SOL。今年9月,该公司从私人投资者处募资超16亿美元,股价一度飙升至每股近40美元。

来自迈阿密的Allan Teh为某家族办公室管理资产,他今年向福沃德实业投资250万美元。「当时所有人都认为这个策略万无一失,加密资产价格会持续上涨。」Allan Teh回忆道。

然而,随着加密货币市场暴跌,福沃德实业股价在本月一度跌至每股7美元。公司宣布计划在未来两年内斥资10亿美元回购股票,但这一举措未能阻止股价颓势。

「音乐骤停,游戏散场。现在我开始慌了,我能全身而退吗?」Allan Teh已亏损约150万美元,「这笔投资的亏损最终会达到多少?」福沃德实业方面拒绝对此置评。

加密财库公司的泛滥,已引起美国证券交易委员会的警惕。「显然,我们对此充满担忧。」该机构主席Paul Atkins上月在迈阿密加密货币大会上接受采访时表示,「我们正密切关注事态发展。」

而这一加密货币新赛道的背后,有着特朗普家族的强力支持。

World Liberty Financial的创始人包括特朗普之子Eric Trump和Zach Witkoff

今年8月,World Liberty Financial宣布,公司创始人(包括总统之子Eric Trump)将加入ALT5 Sigma的董事会。这家上市公司计划囤积World Liberty Financial发行的加密代币WLFI(Eric Trump目前的头衔是战略顾问兼董事会观察员)。

这一合作似乎能让特朗普家族迅速获利。根据World Liberty Financial官网公布的收益分成协议,每当WLFI代币交易发生时,特朗普家族旗下的商业实体都能从中抽成。

此后,ALT5 Sigma的经营状况急转直下。公司在8月披露,旗下一家子公司高管因在卢旺达涉嫌洗钱被判有罪,董事会正就其他「未披露事项」展开调查。不久后,ALT5 Sigma宣布暂停首席执行官职务,并与另外两名高管解约。

自8月以来,公司股价已暴跌85%。ALT5 Sigma发言人表示,公司「对未来发展仍充满信心」。

闪崩惊魂:一夜蒸发的千亿市值

加密货币市场近期的动荡,可追溯至10月的一个夜晚。

在特朗普政策的推动下,加密货币市场在今年大部分时间里持续走高。但10月10日,比特币、以太坊等数十种加密货币价格集体暴跌,上演了一场闪崩。

此次暴跌的直接导火索,是特朗普宣布对中国加征新关税,这一举措引发全球经济剧烈震荡。而加密货币市场之所以遭受重创,根源在于推动市场上涨的巨额杠杆资金。

在加密货币交易平台,交易者可将持有的加密资产作为抵押品借入法币,或通过杠杆资金加大加密货币投资仓位。加密货币数据机构Galaxy Research的数据显示,今年第三季度,全球加密货币借贷规模单季度增长200亿美元,达到740亿美元的历史峰值。

此前,风险最高的加密货币杠杆交易多发生在海外市场。但今年7月,美国最大加密货币交易所Coinbase宣布推出一款新型投资工具,允许交易者以10倍杠杆押注比特币与以太坊的期货价格。而在此之前,美国联邦监管机构已撤销限制此类杠杆交易的相关指引,为Coinbase的新产品放行。

今年7月,Coinbase交易所推出10倍杠杆加密货币交易工具

10月的这场闪崩,虽未酿成2022年那样多家大型加密货币企业破产的行业浩劫,却为市场敲响了警钟,预示着加密货币领域潜藏的系统性危机。

杠杆交易的本质是,当市场下行时,亏损会被成倍放大。交易平台会强制平仓,抛售客户的抵押资产,这一过程往往会进一步加剧价格下跌。

加密货币数据机构CoinGlass的数据显示,10月10日当天,全球至少有价值190亿美元的加密货币杠杆交易被强制平仓,波及160万交易者。此次爆仓潮主要集中在币安、欧易、Bybit等交易平台。

暴跌引发交易流量激增,多家大型交易所出现技术故障,导致交易者无法及时转移资金。Coinbase表示,已知悉部分用户「在交易时遭遇延迟或系统性能下降问题」。

田纳西州的软件开发者Derek Bartron同时也是一名加密货币投资者,他透露自己的Coinbase账户在闪崩期间陷入冻结状态。「我想平仓离场,却操作无门。」Derek Bartron说,「Coinbase变相锁住了用户的资金,我们只能眼睁睁看着资产价值暴跌,无能为力。」

Derek Bartron称,在闪崩后的几天里,他的加密货币资产亏损约5万美元,部分原因就是无法及时平仓止损。

Coinbase发言人回应称,公司提供自动化风险管理工具,「这些工具在此次市场波动中运行正常,我们的交易所在整个事件期间始终保持稳定运营」。

币安发言人承认,交易所「因交易量激增出现技术故障」,并表示已采取措施对受影响用户进行补偿。

疯狂实验:代币化浪潮的监管困局

今年夏天的一个夜晚,加密货币创业者Chris Yin与Teddy Pornprinya身着正装,现身华盛顿肯尼迪艺术中心,出席一场盛大的黑领结晚宴。

这场晚宴可谓星光熠熠。Chris Yin着前一晚刚买的晚礼服,见到了曾投身硅谷创投圈的美国副总统JD・万斯;他与Teddy Pornprinya还与前对冲基金经理、现任美国财政部长斯科特・贝森特交流;两人甚至与特朗普合影,总统还对着镜头竖起了大拇指。

Chris Yin与Teddy Pornprinya此行,是为他们的初创公司Plume铺路。这家企业正在推进一项颠覆行业的创新计划,试图将加密货币底层技术拓展至更广泛的金融领域。

数月以来,Plume一直寻求美国监管机构的许可,计划打造一个线上交易平台,向客户发行对标现实资产的加密代币,资产标的涵盖上市公司股票、农场、油井等各类实体。

Plume创始人Chris Yin与Teddy Pornprinya在帝国大厦留影

目前,Plume已在海外市场推出这类代币化产品,客户可像交易加密货币一样买卖这些资产代币。但这项被称为资产代币化的业务,在美国却处于法律监管的灰色地带,数十年前出台的证券法,对各类资产的股权发售制定了严格的监管规则,要求发行方披露详细信息,以保护投资者权益。

今年,资产代币化已成为加密货币行业最炙手可热的概念。行业高管声称,代币化股票能让股票交易更高效快捷,打造一个全天候不间断的全球交易市场。美国大型加密货币交易所Kraken已在海外市场为客户推出基于加密技术的股票交易服务。

加密货币行业高管表示,加密货币交易基于公开账本记录,相比传统金融体系更加透明。「所有交易可追溯、可审计。」Kraken首席执行官Arjun Sethi称,「它几乎不存在风险。」

Kraken与Coinbase的代表已与美国证券交易委员会会面,商讨代币化资产的监管规则;与此同时,Plume也在寻求合法路径,以期在美国本土扩张业务。

但这场代币化产品的竞速赛,引发了现任及前任监管机构官员,以及传统金融巨头高管的担忧。

今年9月,美联储经济学家警告称,资产代币化可能导致加密货币市场风险向整个金融体系传导,「削弱政策制定者在市场承压时维护支付系统稳定的能力」。

美国证券交易委员会主席Paul Atkins则对代币化股票持积极态度,称其为「重大技术突破」。「根据证券法,委员会拥有广泛的自由裁量权,可为加密货币行业提供监管支持。我决心推动这项工作落地。」Atkins在今年5月的一场资产代币化行业圆桌会议上表示。

为推动公司业务合规化,Chris Yin与Teddy Pornprinya采取了一系列举措。今年5月,两人与美国证券交易委员会加密货币专项工作组会面;他们还为白宫加密货币行业报告提供图表支持;并在帝国大厦77层设立Plume美国总部。

在今年夏天那场华盛顿黑领结晚宴上,特朗普的幕僚团队对两位创始人表现出浓厚兴趣。「他们知道Plume这家公司。」Teddy Pornprinya回忆道,「所有人都对我们的业务有所了解。」

几周后,Plume宣布达成一项关键合作,与特朗普家族旗下的World Liberty Financial建立商业伙伴关系。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 去中心化交易所

去中心化交易所 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注