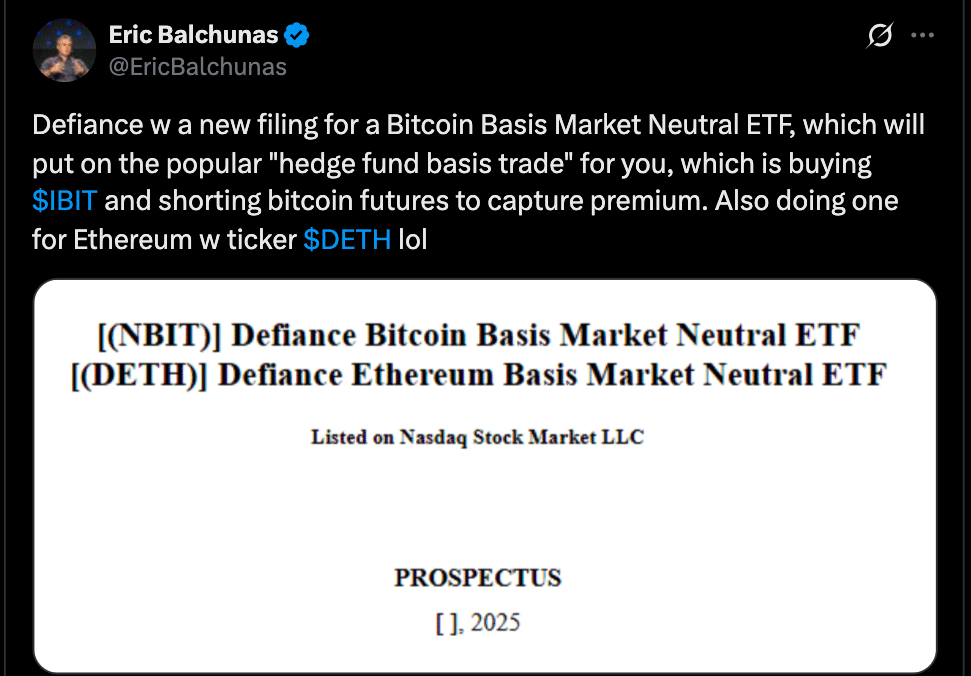

根据最新报告,Defiance ETFs刚刚申请了两只新的市场中性基金——NBIT(比特币基差市场中性ETF)和DETH(以太坊基差市场中性ETF),这两只基金通过同时持有现货ETF多头头寸和期货合约空头头寸来运作。

Defiance ETF申请详情

注册文件显示,基金将投资于现货ETF或ETP作为多头端,使用衍生品(期货或互换)作为空头端,并以现金及现金等价物作为抵押品。每只基金将通过每日再平衡维持方向性风险中性。

基差交易策略的历史表现

自2025年以来,分析师持续追踪比特币和以太坊基差交易表现。数据显示,在稳定市场条件下,以太坊基差交易年化收益率约为10%。比特币基差交易近期年化收益率可达11%,特别是在期货溢价扩大的波动时期。

但也存在收益为负或接近零的时期,尤其是市场承压阶段,如2024年12月至2025年3月中旬。VanEck 2025年8月中旬的市场评论指出,CME基差融资利率在某些情况下飙升至9%,表明衍生品市场正在消化溢价。

风险考量

虽然这些基金前景可观,但仍需考虑结构性风险和操作细节:

• 新基金缺乏长期业绩记录

• 期货合约存在展期风险(临近到期时的成本)

• 高波动期期现收敛可能中断导致负收益

• 衍生品市场流动性、对手方风险及监管风险客观存在

• 每日再平衡可能产生交易成本

招股说明书特别注明,这些基金尚未获得SEC或CFTC批准,这虽属正常流程但仍值得注意。

结论

最新研究表明,Defiance ETF的基差交易ETF申请反映出加密市场正趋于成熟,机构投资者开始超越价格投机,转向收益和套利机会。但作为早期产品,其成功依赖于衍生品市场按预期运行,并需克服监管审批、成本效率及期货溢价管理等挑战。

术语表

基差交易ETF:通过利用现货与期货价差(溢价)获利的ETF,通常做多现货同时做空期货。

现货ETF/ETP:持有实际资产而非衍生品的交易所交易基金或产品。

期货合约:约定在未来特定日期以预定价格买卖资产的协议。

展期成本/风险:期货合约临近到期时移仓产生的费用和风险。

市场中性策略:旨在抵消或最小化方向性市场风险的投资方法。

常见问题

NBIT和DETH是什么?

Defiance推出的比特币(NBIT)和以太坊(DETH)基差交易ETF。

基差交易ETF的收益来源?

来自期货合约相对现货价格的溢价(假设到期收敛),扣除展期、交易及抵押等成本后的净收益。

这些ETF已获批吗?

否。2025年9月16日提交Form N-1A申请,目前仍在等待SEC及可能需要的CFTC审批。

这些产品无风险吗?

存在波动风险、期货异常波动、资金抵押限制、监管审查、交易摩擦及市场流动性等风险。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注