关于Strategy可能被剔除出MSCI指数的消息引发了所有DAT公司的担忧。这也凸显了一个看似只是数字的指数能在市场上产生多大影响力。这自然引发了一个加密领域的疑问:数字资产市场是否存在具有同等重要性的指数?

核心要点

在传统金融中,指数既充当基准指标,也是衍生品的基础,引导着主要资金流向。

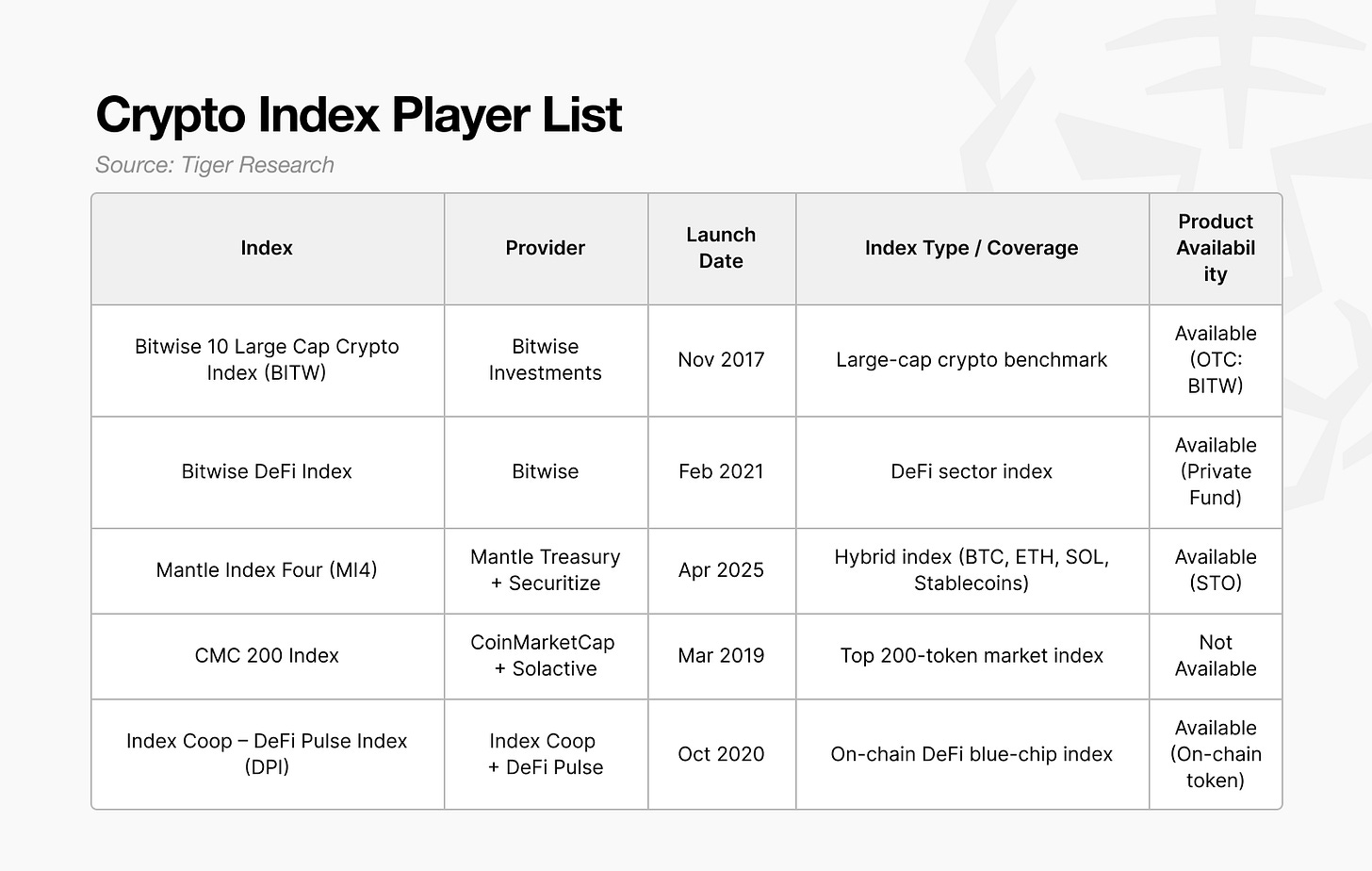

加密市场的多个参与者,包括Bitwise、CoinMarketCap和Mantle,都已开发了自己的指数产品。

基于这些指数的衍生品已经存在,但由于信任和分发方面的不足,其采用仍然有限。

1. 为何加密指数现在至关重要

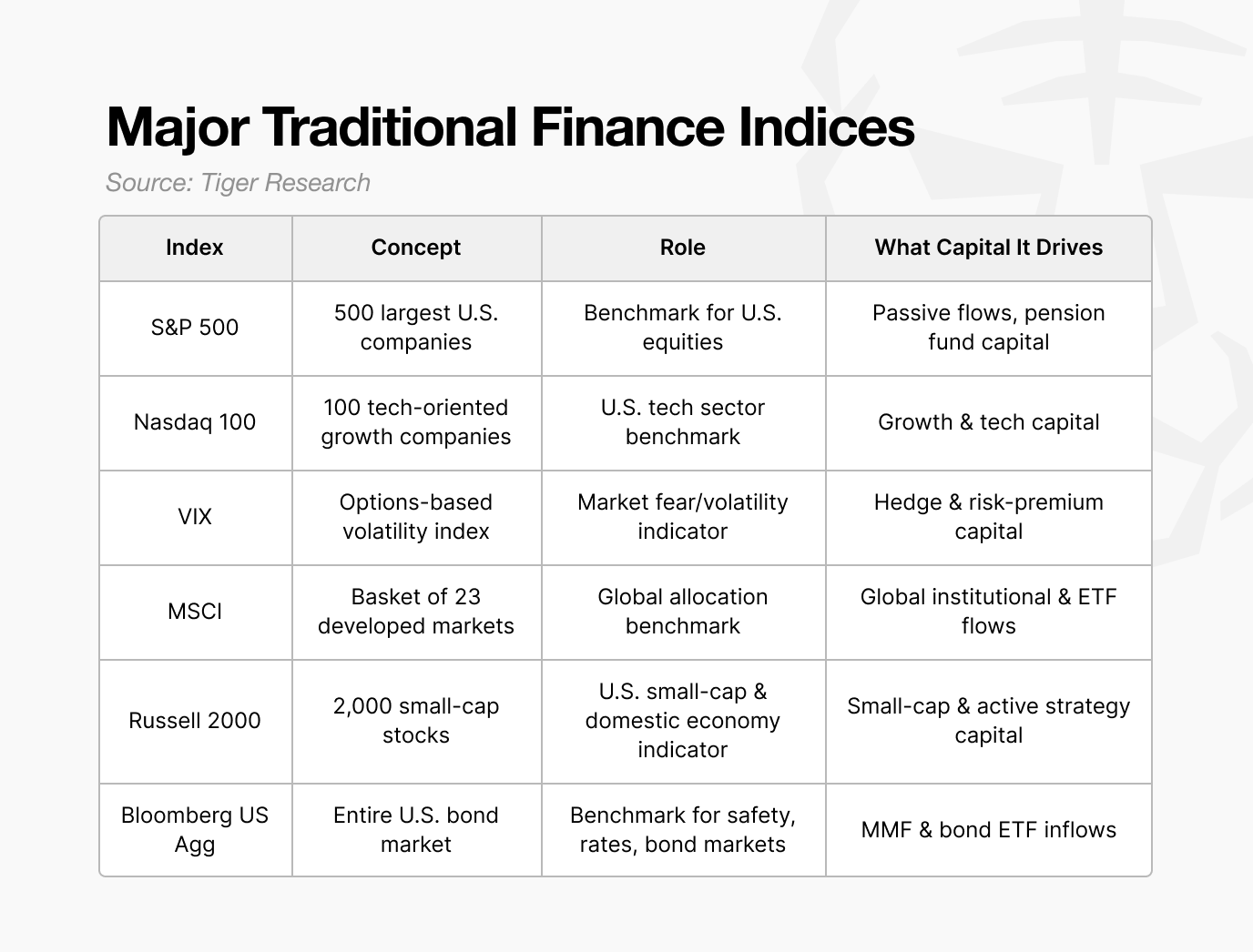

在传统金融中,诸如标普500指数、MSCI和纳斯达克100指数等并非简单的参考数字。它们是ETF及其他金融产品的基准,引导着数万亿美元被动资金的配置方向。

其影响力也延伸至加密行业。10月份,MSCI提议将数字资产持有量超过总资产50%的公司从MSCI全球可投资市场指数中剔除。摩根大通对此观点表示支持,这放大了市场对比特币及DAT公司的担忧。

如果Strategy真的被移出MSCI指数,影响将十分显著。追踪MSCI的基金将被迫出售该股票,可能引发大规模资金外流。

这一事件表明,指数尽管看似简单,却足以影响整个加密市场的价格动态。

2. 传统金融中的指数与指数产品

在金融市场中,指数是衡量整体市场或特定板块走势的统计指标。传统金融已建立起标准化的基准指数,并被全球机构投资者广泛采用。

投资者根据指数变动调整资产配置,并以此解读整体市场状况。指数不仅是一个数字,它在投资过程中充当着理解市场的基准。

当标普500指数上涨,表明美国大盘股走强。当其下跌,投资者通常解读为市场转向避险。科技等行业的趋势通过纳斯达克指数比通过个股更易于把握。

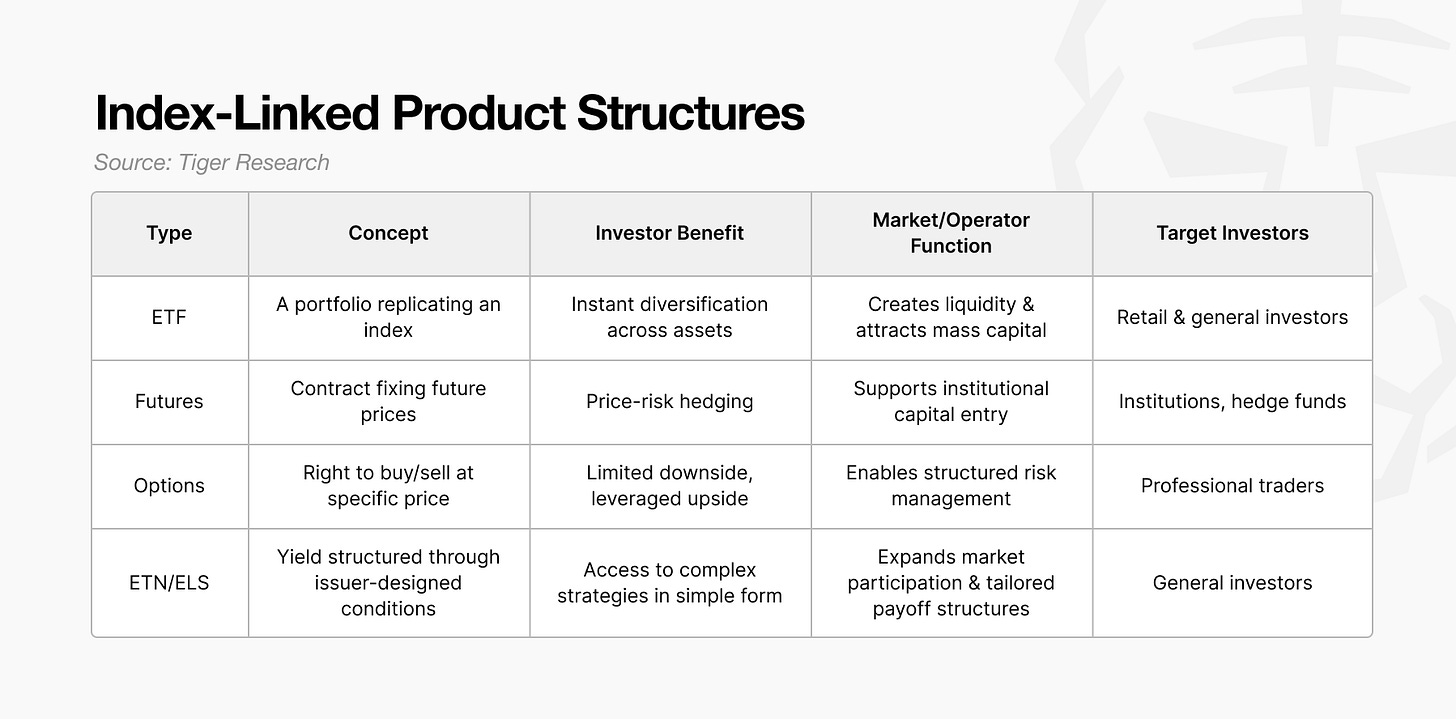

当指数变为可投资产品时,根本性的转变发生了。尽管指数始于数据,但金融机构围绕它们构建了ETF、期货、期权及其他结构化工具。

一旦这些产品出现,指数就转变为驱动巨额资金流动的主要基准。

纳入指数还具有直接的价格效应,因为它可能引发强制性买入。特斯拉在被纳入标普500指数后股价飙升。全球标普500 ETF和被动基金必须将特斯拉纳入其投资组合,在短期内创造了集中的结构性需求。

这种价格反应与特斯拉基本面的变化关系不大,而是一个指数决策迫使大量资金流入的结果。

3. 作为新兴市场基准的加密指数

加密市场的参与者也在努力开发具有与传统基准类似影响力的指数产品。尽管市场仍高度关注个别资产,但指数更广泛的采用可能使这些产品成为未来的市场领导者,就像MSCI和标普500在传统金融中的作用一样。

3.1. Bitwise 10大市值加密指数 (BITW)

BITW是一个由市值最大的十种加密资产组成的大盘股指数。

近期权重显示比特币约占74%,以太坊约占15%,意味着这两种资产占据了指数近90%的份额。XRP、SOL和ADA等资产根据其市值排名填补了剩余的配置。

该指数每月进行一次再平衡,纳入市值上升的资产,剔除市值下降的资产。它主要反映了大型加密资产的总体方向。

BITW是加密市场中最接近大盘股标普500基准的指数。

3.2. Bitwise DeFi指数

Bitwise DeFi指数是一个捕捉更广泛DeFi市场的机构基准。

该指数并非机械地持有市值最大的资产,而是将DeFi划分为核心板块,并在每个类别中选择代表性资产。

一个显著特点是其注重风险管理。该指数不仅依赖TVL等量化指标。它会筛选掉发生安全事件或开发团队匿名的项目,在纳入前就解决潜在风险。即使经过验证的项目也会定期进行再平衡,使指数能够适应快速变化的DeFi格局。

这种结构使该指数成为追踪整体DeFi市场趋势较为准确的指标之一。

3.3. Mantle Index Four (MI4)

MI4是一个围绕Mantle生态系统构建的指数,由BTC、ETH、SOL和一个稳定币池组成。

BTC和ETH作为核心基础资产,SOL提供增长敞口,稳定币池则降低了整体波动性。

MI4的一个关键特征是其权重并非由简单的市值决定,而是结合了链上收益率、流动性和波动性指标。MI4还通过Securitize以证券代币形式发行,使机构投资者能够在受监管的结构内接触该产品。

MI4在形式上与现有产品不同。Bitwise以传统基金模式运作,DPI以原生链上代币形式存在,而MI4通过发行STO并通过RWA平台分发,结合了这两种模式。

这使MI4定位为混合型指数,融合了传统指数构建的稳定性与实时链上收益动态。它也是少数几个融合了L2生态系统活动和链上资金流的指数之一。

3.4. CMC 200指数

CMC200是一个广泛指数,包含按市值排名前200的加密资产。

其前十大成分股与BITW相似,而排名靠后的部分则更加多样化,形成了一个类似大、中、小盘混合的资产篮子。因此,它不仅常被用作市场基准,也被视为整体市场情绪,尤其是风险偏好与风险规避转换的指标。

为防止比特币和以太坊占比过高,该指数设置了权重上限。该指数由德国指数提供商Solactive每月审核,纳入快速增长的项目,剔除已不活跃的项目。CMC200的功能类似于传统股票市场中的MSCI ACWI。

3.5. Index Coop – DeFi Pulse指数 (DPI)

DPI是一个加密原生的指数,它只选择核心DeFi协议,这与Bitwise覆盖更广泛市场不同。

其范围更窄,专注于10到15个基础DeFi协议,而非整个行业。

其筛选过程遵循DeFi Pulse的链上评估框架。该框架不仅根据市值,还根据TVL、交易量以及交易量和用户数等活动指标对协议进行评分。综合得分最高的协议成为DPI的候选者。

随后,Index Coop和外部贡献者会验证链上数据,并在最终确定成分变更前评估代币分发、治理风险和安全历史等其他因素。这种社区驱动的方法不同于Bitwise传统的委员会审查模式。

DPI也是一个代币化指数,可以直接在链上购买。虽然Bitwise产品通常通过传统市场的ETF或基金进行访问,但DPI可以通过钱包互换获取或集成到流动性池中以用于链上策略。这些特性使得DPI更适合活跃的DeFi用户而非机构。

4. 加密指数市场的当前局限

加密指数市场仍处于非常早期的阶段,只有少数投资者将这些指数用作实际基准。基于这些指数构建的金融产品对大多数投资者而言也难以触及。

主要的制约因素是缺乏被市场广泛认可的“经过验证”的资产。

在股票市场中,很少有人质疑被纳入MSCI指数的公司是否为优质企业。加密市场则不同。即使是市值排名前50或前100的资产,也常常面临专家对其基本面价值相互矛盾的评估。

由于这种不确定性,投资者仍然几乎完全依赖比特币和以太坊的走势作为其核心参考点。对基于指数的基准的信任仍然有限。

指数产品的投资吸引力也相对较低。获取途径并不直接,而且在一个由超额回报预期驱动的市场中,指数产品相对稳定的表现特征可能显得吸引力不足。

这些制约最终源于加密市场本身整体上的不成熟,在市场发展出更深厚的资产基础和更稳定的投资者框架之前,这些问题不太可能得到解决。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注