比特币期货未平仓合约(OI)——一项衡量衍生品市场参与度的指标——自年初以来已增长近13%,分析人士称这可能反映了对加密货币更高的风险偏好。

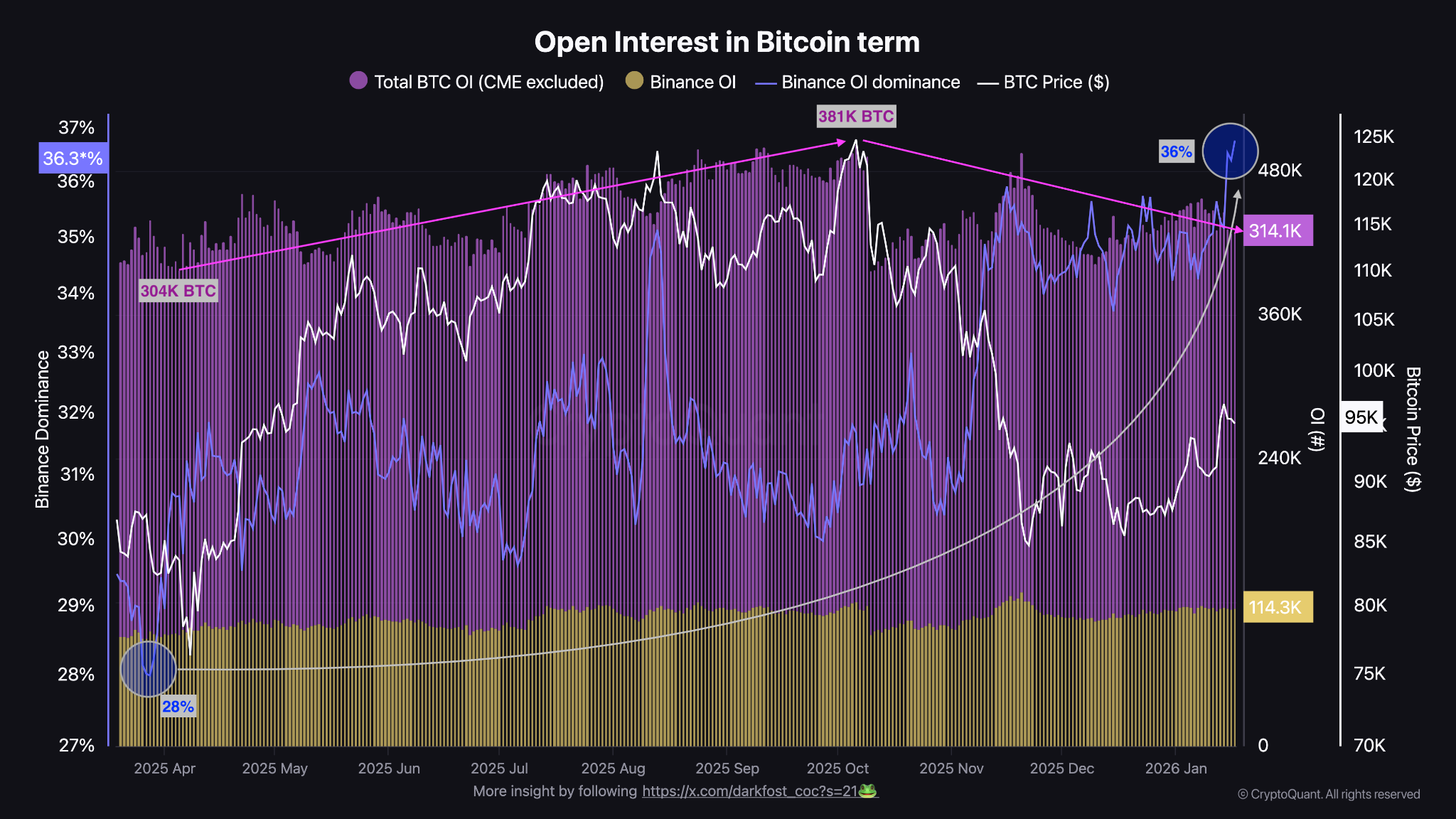

CryptoQuant分析师"Darkfost"周一表示,过去三个月,随着比特币价格自十月初回调约36%,其期货未平仓合约已从381,000枚BTC下降17.5%至314,000枚BTC,"这反映了风险降低和杠杆头寸平仓的阶段。"

然而,Darkfost指出,比特币期货未平仓合约可能正开始复苏。Coinglass数据显示,其名义价值已从1月1日540亿美元的八个月低点,增至1月19日的610亿美元以上。

1月15日更触及660亿美元的八周高位。"目前,未平仓合约正显示出逐步复苏的迹象,表明风险偏好正在缓慢回归,"该分析师表示。

"若此趋势持续并增强,或将日益支撑看涨势头的延续,尽管目前反弹幅度仍相对温和。"

未平仓合约指尚未结算的加密货币衍生品合约数量或名义价值,换言之,它是衡量任一时刻市场中活跃持仓规模的指标。

当其上升时,意味着更多交易者正在建立杠杆头寸,表明市场信心与风险承受意愿增强;而下降则显示交易者正在减少敞口和风险,进行去杠杆化。

放大视角可见,期货未平仓合约仍较十月初920亿美元的历史峰值下跌33%。

分析师上周指出,这同样是"去杠杆信号",往往标志着重要底部,"有效重置市场并为潜在的牛市复苏构筑更坚实基础。"

比特币期权未平仓量超越期货

Coin Bureau联合创始人兼首席执行官Nic Puckrin周日观察到,上周比特币期权未平仓量已反超期货。

期货是对比特币价格方向的直接杠杆押注。交易者有义务在设定的结算价和日期进行买卖,若价格走势不利,将面临强制平仓。

期权则赋予持有者在行权价买卖的权利而非义务,且无强制平仓机制,更有助于抑制波动性和维护整体市场稳定。

Checkonchain数据显示,全交易所比特币期权总未平仓量达750亿美元,而期货未平仓名义价值为610亿美元。

"这意味着大资金正在通过对冲和到期机制建立影响价格本身的头寸,而不仅仅是单向押注涨跌,"Puckrin表示。

"未来将出现更少的连环爆仓、更多顽固的技术位,散户杠杆将在关键价格附近受困。比特币市场正逐渐褪去赌场属性,愈发趋近结构化金融体系。"

在业内最大衍生品交易所之一的Deribit上,当前期权未平仓量集中于10万美元行权价,规模达20亿美元。

结语

市场去杠杆化过程通常伴随阵痛,但也为后续健康上涨清理了过度投机。随着期权市场超越期货成为主导力量,比特币衍生品市场正显现出更成熟、更稳定的金融生态特征。这种结构性转变虽可能降低短期暴涨概率,却为长期可持续发展奠定了坚实基础。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注