Coinbase:从零售交易所到全球最大加密托管平台

曾经主要作为零售加密交易所而闻名的Coinbase,如今在机构加密托管领域占据主导地位。截至2024年第四季度,其管理资产(AUM)达到4040亿美元,使其成为全球最大的加密托管机构,管理着近15%的加密市场总市值。其客户涵盖了从MicroStrategy和贝莱德到美国政府的广泛群体,美国政府甚至使用Coinbase来托管没收的比特币。

这种托管主导地位类似于摩根大通等传统金融巨头(7000亿美元市值),但具有区块链原生的特点:Coinbase将中心化信任与去中心化基础设施相结合。例如,其智能钱包技术通过Morpho等集成,默默地将用户引入DeFi领域,允许用户在其应用程序内直接进行比特币支持的贷款。

Base:沉默的增长引擎

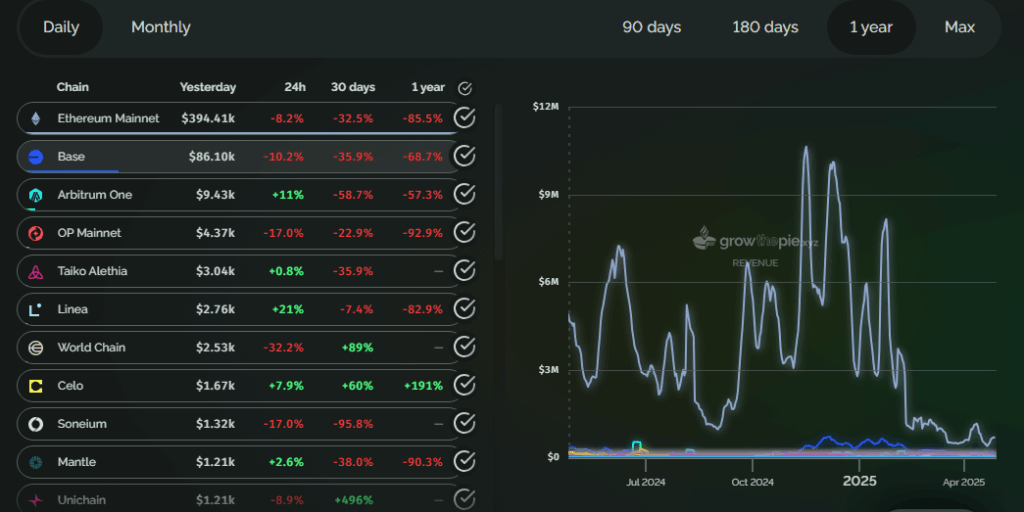

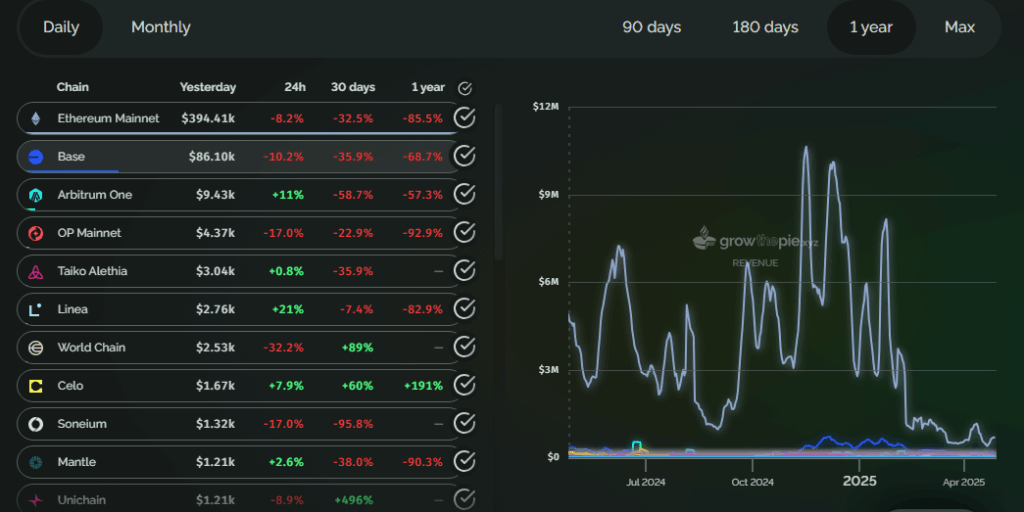

Coinbase的第二层区块链Base已成为其生态系统战略的关键支柱。自2023年推出以来,Base现在承载了以太坊第二层网络中55%的活跃地址,并贡献了它们60%的收入。 用户支付的链上gas费用总和|来源:Grow The Pie

用户支付的链上gas费用总和|来源:Grow The Pie

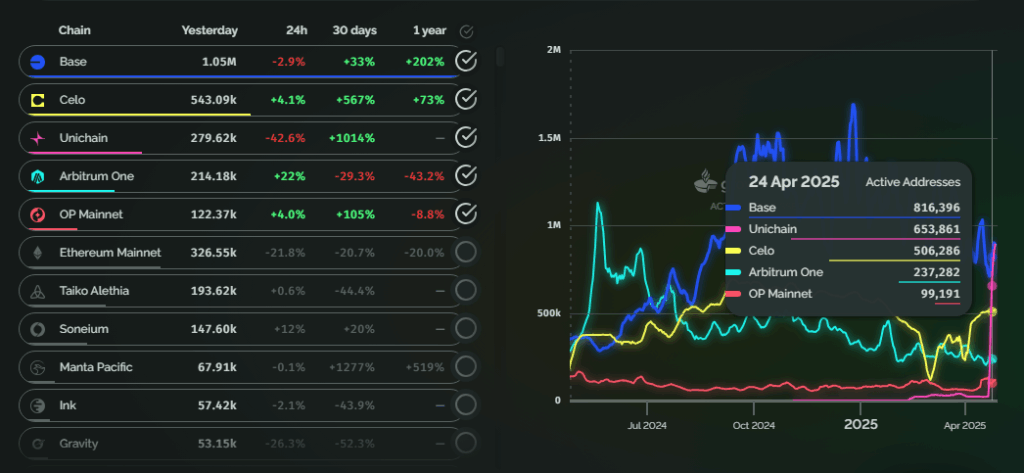

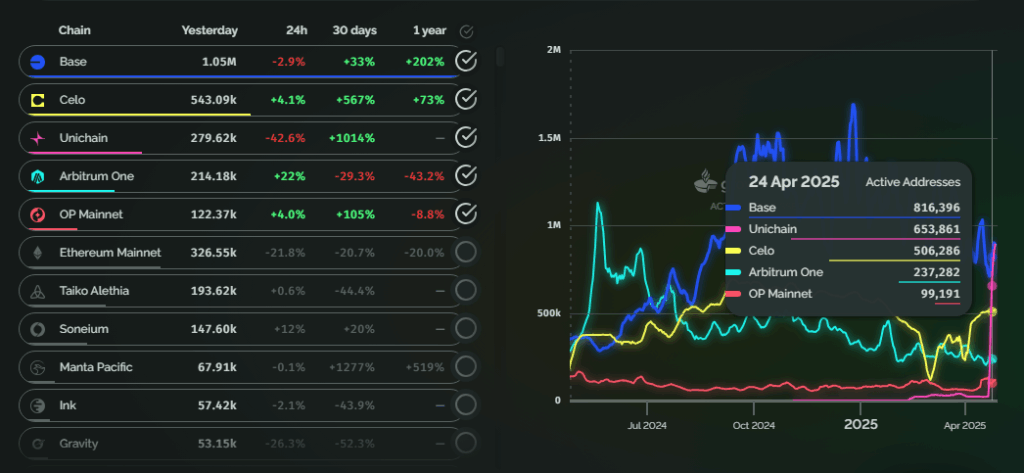

与Solana等优先考虑原始速度的竞争对手不同,Base利用以太坊的安全性,同时将可扩展性卸载到其网络中。 与链交互的不同地址数量|来源:Grow The Pie

与链交互的不同地址数量|来源:Grow The Pie Base上的所有交易费用均以ETH结算,这进一步加强了以太坊的主导地位——这是一种对Coinbase更广泛生态系统有益的共生关系。

Base上的所有交易费用均以ETH结算,这进一步加强了以太坊的主导地位——这是一种对Coinbase更广泛生态系统有益的共生关系。

2024年:转折点

2024年现货比特币和以太坊ETF的批准标志着一个转折点。仅贝莱德的iShares比特币信托(IBIT)就在一年内吸引了580亿美元的资产,而以太坊ETF在推出后连续17天出现资金流入。Coinbase作为95%的美国加密ETF的托管人,包括IBIT和富达的产品,巩固了其作为华尔街与加密世界桥梁的角色。

监管转变进一步巩固了这一地位。美国国会中两党支持加密的多数派,以及《比特币战略储备法案》等拟议立法,为Coinbase的机构产品提供了顺风。

监管钢丝上的平衡

Coinbase的成功取决于应对监管复杂性。尽管美国正在朝着更清晰的框架迈进,但美国证券交易委员会(SEC)推迟了对现货Solana ETF的决定,反映出持续的不确定性。与此同时,欧盟的MiCA法规和怀俄明州的DUNA法律(针对DAO)表明了全球在正式化加密治理方面的努力——这是Coinbase的合规基础设施赋予其优势的领域。

批评者认为,像Coinbase这样的中心化实体与加密的去中心化精神相矛盾。然而,首席执行官Brian Armstrong强调了共存的重要性。他表示,99%的用户将倾向于托管解决方案。

挑战与机遇

尽管增长迅速,Coinbase仍面临障碍。Solana的崛起——以近乎零的费用处理每秒65,000笔交易——已经从以太坊分流了DeFi和NFT活动,间接对Base的相关性施加了压力。此外,Coinbase的股票(COIN)仍然波动,其530亿美元的市值与苹果(2.8万亿美元)等科技巨头相比相形见绌。

然而,Coinbase的85亿美元现金储备使其能够进行战略性收购,类似于谷歌收购YouTube或微软投资OpenAI。

通往万亿美元估值的道路

Coinbase的战略与苹果的生态系统战略相似:整合产品(交易所、钱包、Base),锁定用户,并通过费用和机构服务实现盈利。随着稳定币合作伙伴Circle(USDC)在2024年处理了27.1万亿美元的交易,以及监管清晰度的提高,Coinbase有望利用加密的“杀手级应用”——全球支付——实现增长。

随着加密从投机资产演变为金融基础设施,Coinbase的成功将取决于在创新与机构信任之间取得平衡。未来12个月,特别是以太坊ETF的发展和Base的采用曲线,将考验其与科技巨头规模竞争的能力。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注