比特币期货持仓量跌至八个月低点

周五,比特币在短暂测试89,000美元水平后再次遭遇阻力。这一波动令交易员措手不及,清算了超过2.6亿美元的杠杆BTC期货头寸。

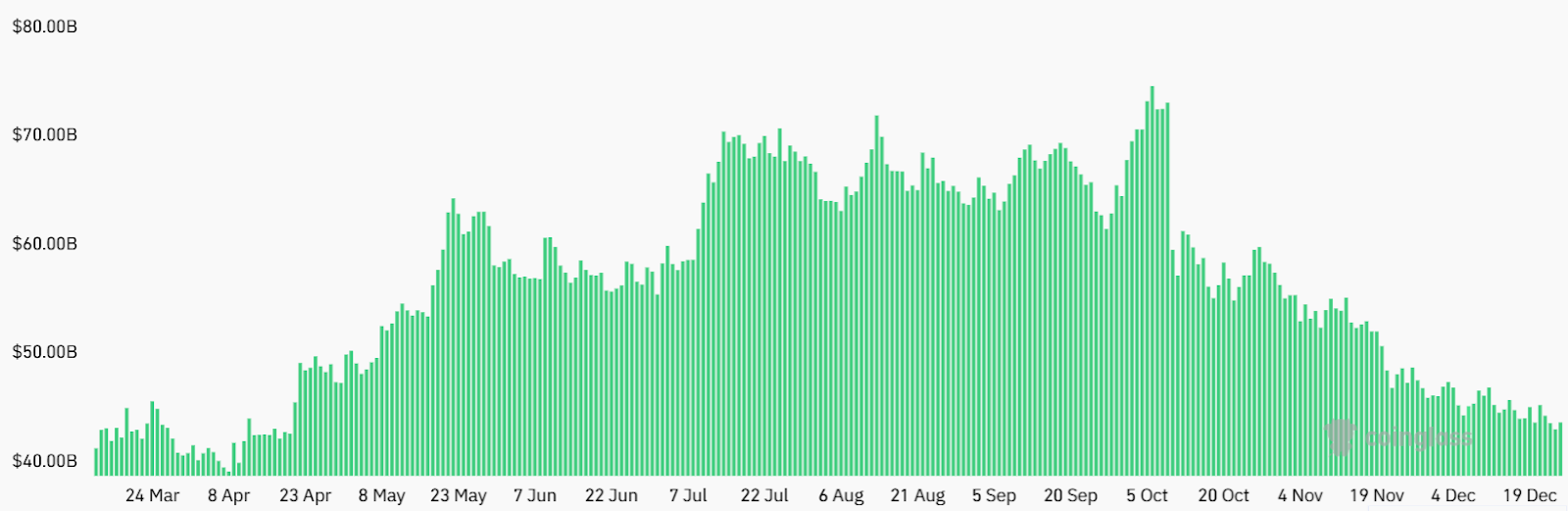

主要交易所的BTC期货总持仓量从两周前的470亿美元降至周五的420亿美元,创下八个月新低。不过,杠杆大幅下降本身并不代表看跌,因为多头和空头始终是匹配的。

比特币现货ETF连续五天流出总额达8.25亿美元,加剧了投资者的不安。虽然这仅占1160亿美元总存款的不到1%,但交易员担心在全球经济不确定性加剧的背景下,10月份出现的看涨势头已经消退。

经济不确定性推动贵金属飙升

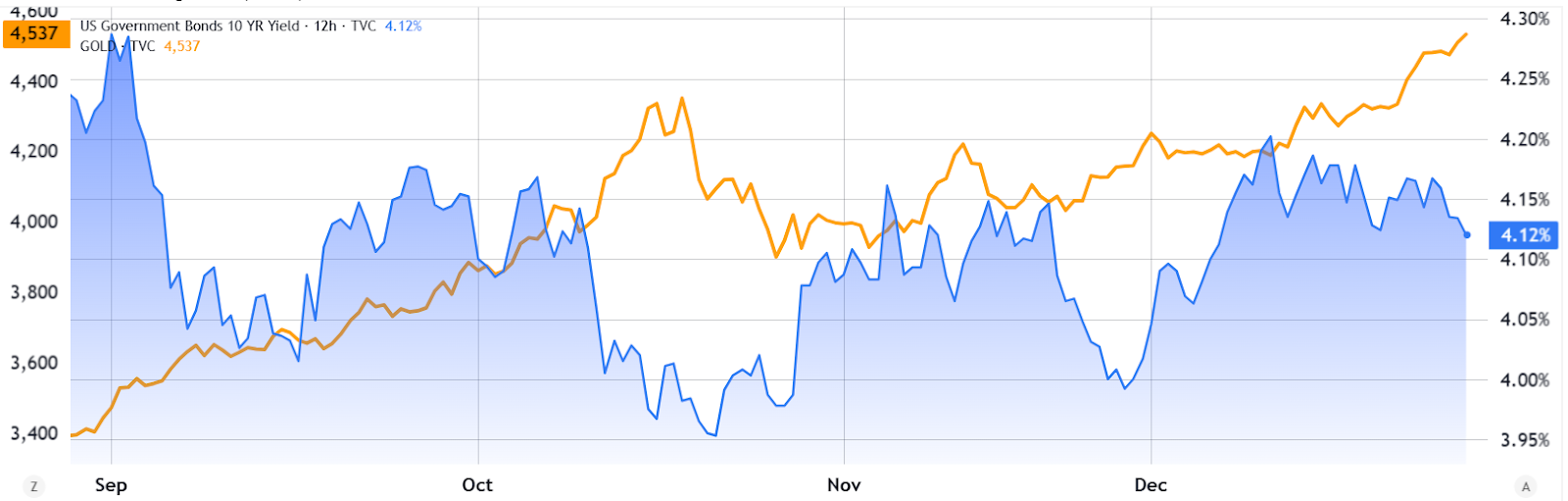

随着投资者寻求规避美国债务上升的风险,黄金和白银在周五攀升至历史新高。对政府支持债务的需求增加,将美国10年期国债收益率推至三周低点4.12%。部分对美国货币政策的疑虑源于进口关税政策释放的不一致信号。

特朗普政府周二表示,对中国进口半导体征收的关税将推迟至2027年6月。据路透社报道,此前一周,美国政府取消了对英伟达出口中国的第二强人工智能芯片的限制,这些芯片此前因国家安全问题被拜登政府禁止。

比特币基差率回升

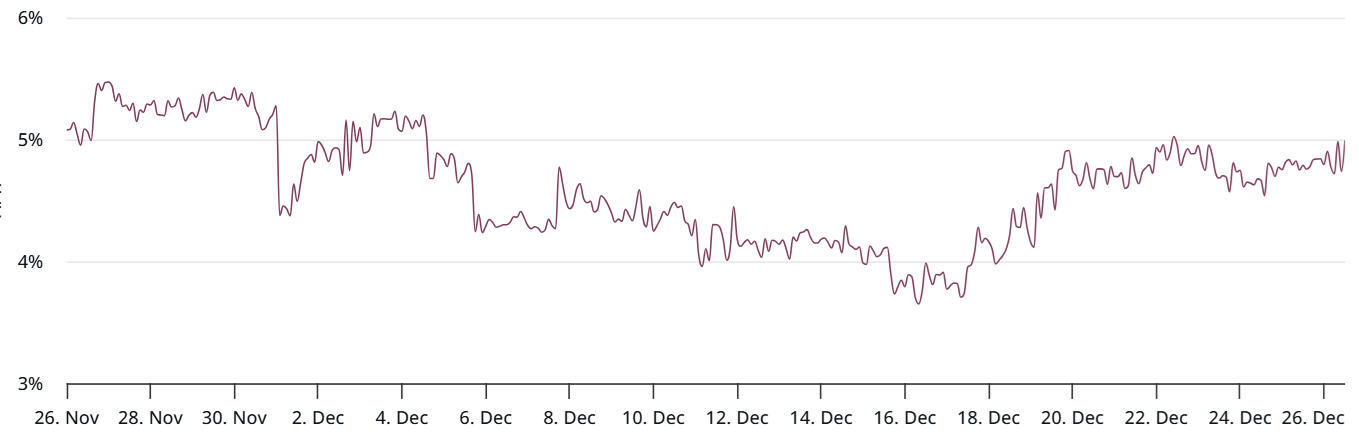

比特币月度期货溢价有助于评估鲸鱼和做市商是否转向看跌。在中性条件下,BTC期货通常以5%至10%的年化溢价(称为基差率)交易,以补偿较长的结算周期。

鉴于比特币自10月12日以来多次未能收复90,000美元关口,市场出现一定的悲观情绪(即基差率降低)应在预期之中。

但周五比特币期货基差率保持在5%,与前一周持平。尽管略显看跌,但该指标已远离12月18日比特币交易低于85,000美元时观察到的低于4%的水平。

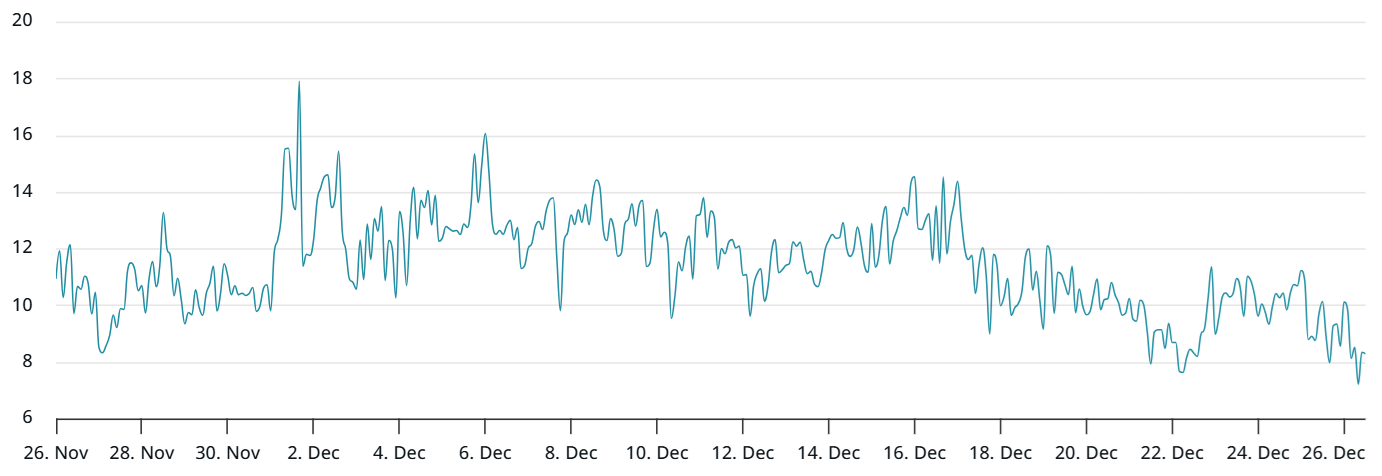

与此同时,比特币期权市场有助于判断鲸鱼和做市商是否预期进一步下跌。

Delta偏度衡量看跌(卖出)期权相对于看涨(买入)工具的成本。当市场情绪减弱时,该指标会上升超过中性的6%门槛,而看涨阶段通常将其推入负值区间。

尽管投资者的担忧源于经济活动放缓的迹象,比特币仍继续表现出高风险资产的特征,而贵金属则出现反弹。

然而,BTC期货和期权持仓量的下降,以及比特币ETF约1%的净流出,本身并不预示着持续熊市,尤其是在比特币期权指标和基差率保持健康的情况下。

尽管85,000美元支撑位可能再次受到测试,但多头似乎正在逐步重拾信心,即使比特币短期内未能突破90,000美元。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注