加密牛市主要由全球流动性驱动

加密牛市主要由全球流动性条件驱动,而市场叙事仅作为加速资本流动的催化剂,而非创造持续需求。将加密货币视为无现金流的另类资产,可以清晰解释为何利率、流动性和风险偏好比估值模型或传统股权比较更重要。全球资产轮动框架应从宏观驱动因素、周期意识和美国货币条件入手,再逐步细化到具体资产或市场叙事。

从资本出发,而非故事

本文开启关于全球资产配置与轮动的新研究系列。深入探讨后最反直觉也最重要的认知是:最终决定加密牛市的并非新叙事的出现。无论是RWA、X402还是其他概念,这些主题通常只是引爆点而非真正驱动力。它们能点燃关注,却无法提供持续能量。真正的燃料来自资本——当流动性充裕时,即使薄弱的叙事也能膨胀为市场共识;当流动性枯竭时,最精彩的故事也难以维持势头。

本部分着重构建基础框架:如何建立将加密货币置于宏观背景下的全球资产配置与轮动体系。框架后半部分将在后续文章中展开。

构建全球资产全景图

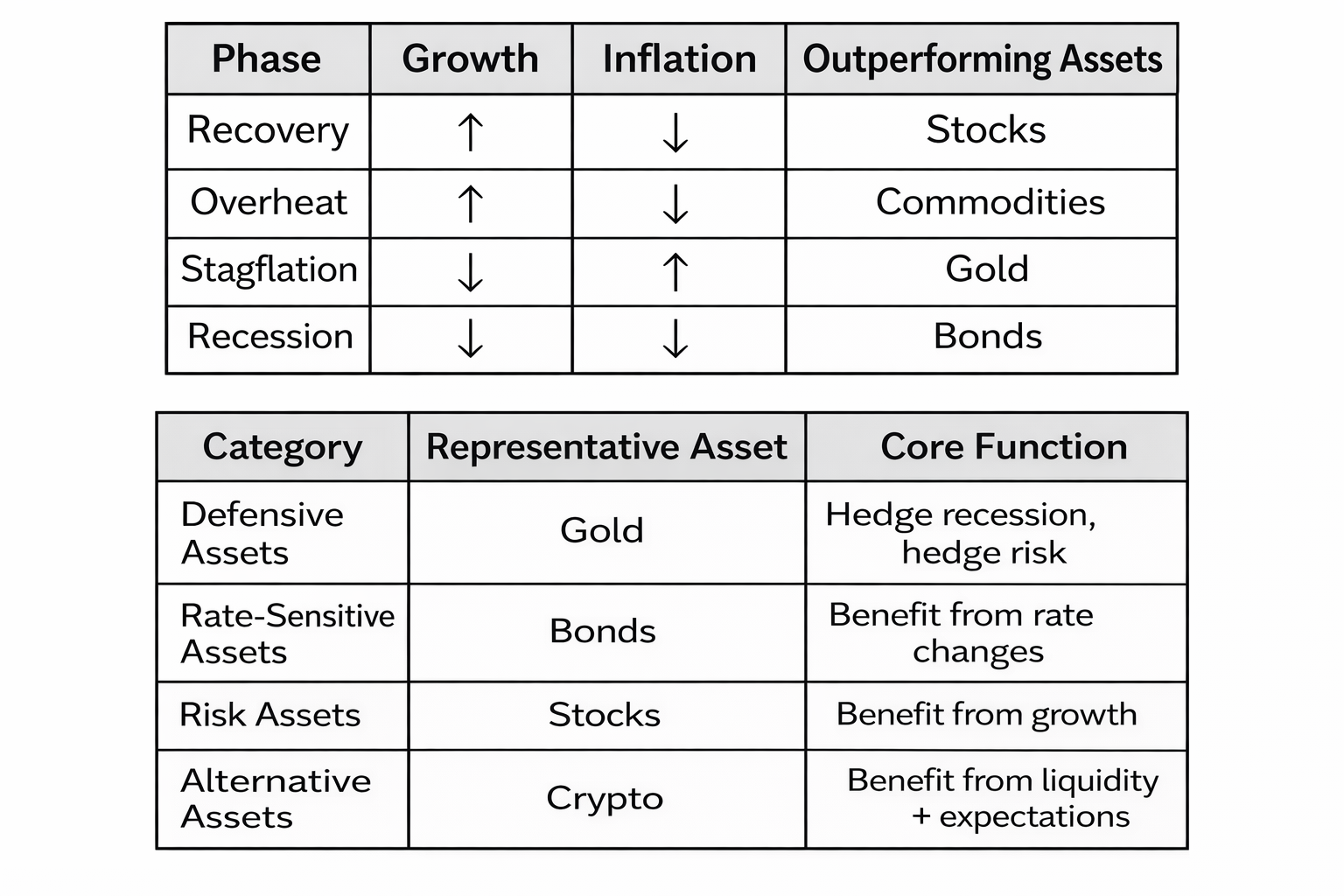

第一步是主动跳出加密货币市场,建立全球资产的全景视野。传统分类(股票、债券、大宗商品)虽有参考价值,但不足以理解跨周期的资本轮动。更有效的方式是根据资产在经济与流动性周期中各阶段的表现角色进行归类——关键不在于资产被贴上“股权”或“商品”标签,而在于其依赖何种养分及脆弱点。有些资产受益于实际利率下降,有些得益于通胀不确定性,还有些则在风险厌恶时期表现突出。

构建“资产宇宙地图”无需精通每个市场,但需要直观理解各类资产的依存关系:何种条件支撑其价值,何种条件将其瓦解。这份心智地图将成为后续所有决策的参照系。在此框架中,加密货币需要特殊定位。

加密货币属于另类资产范畴

加密货币常被与股票(尤其是美股科技股)归为同类,因其价格波动高度相关。表面看这种分类合理:加密货币具有极高波动性、高贝塔值和剧烈回撤,皆符合风险资产特征。但相关性并不能定义经济本质。

从资本结构视角看,股权资产拥有现金流。企业创造收益、分配股息,可通过现金流折现模型或估值乘数进行定价。即使价格偏离基本面,锚定逻辑仍基于现金流。而加密货币遵循截然不同的逻辑——不产生股息,没有可折现的内在现金流,传统估值框架在此失效。

相反,加密货币表现为纯粹流动性敏感型资产。价格表现绝大多数由资金流入流出驱动,而非基本面生产率变化。叙事能解释资金为何流动,却不能决定资金是否流动。正因如此,将加密货币理解为风险偏好曲线极值端的无现金流另类资产更为准确:它在流动性充裕、风险偏好高涨时表现最佳,在资本追求安全性与收益时表现落后。

流动性是加密货币表现的核心驱动力

一旦将加密货币定位为流动性资产而非估值资产,其周期行为便更易解读。股票研究中,目标价常来自结构化流程:预测未来收入、应用估值乘数、将结果折现回当前。这种方法之所以有效,是因为资产本身能产生可衡量的经济产出。

加密货币缺乏这种锚定机制。其上涨空间取决于新资本是否愿意进入市场并接受更高价格。这些资本几乎总是来自加密生态外部——来自因收益率下降而闲置的股票、信贷或现金资产。因此理解流动性来源和时机比追踪单个协议或叙事更重要。当资本开始追逐高波动性与高凸性时,加密货币成为最具吸引力的目的地之一;当资本优先考虑保值时,加密货币往往最先被减持。

简而言之,流动性是决定性变量,其他因素皆属次要。

宏观驱动因素优先于资产细节

框架第二支柱是宏观分析。相较于从具体资产研究入手,先识别驱动所有资产联动的变量更为高效。顶层来看,五大宏观指标至关重要:

利率(特别是名义利率与实际利率的区分)

通胀指标(如CPI与PCE)

经济增长指标(如PMI与GDP趋势)

系统流动性(常反映在央行资产负债表与货币供应量)

风险偏好(通常以波动率指数与信用利差衡量)

许多加密市场参与者密切关注美联储会议,但往往只关注 headline 利率决议。机构资本则更重视实际利率(经通胀调整的名义利率),因为这决定了持有非生息资产的真实机会成本。加密圈对通胀数据讨论颇多,却鲜少关注流动性与风险偏好——这是关键盲区。货币供应动态与波动机制往往在市场叙事形成前就已预示整体走势。

一个实用的心智模型是简化的传导链:通胀压力影响利率 → 利率改变流动性条件 → 流动性条件塑造风险偏好 → 风险偏好驱动资产价格。理解经济在这条传导链中所处的位置,比孤立分析资产能获得更深刻的洞察。

建立周期心智模型

经济周期虽是老生常谈,却始终至关重要。顶层来看,周期总在扩张与收缩、宽松与紧缩间循环。简化模式表现为:货币宽松期利好风险资产(含加密货币与小盘股),货币紧缩期则利好防御性资产(现金、国债、黄金)。

此框架并非机械套用——每类资产因时机、预期和仓位差异会产生不同反应。但建立周期参照系能避免在制度转换时做出情绪化决策。需注意的细微差别是:全球周期并不同步。美国可能随着增长动能放缓正从周期末段的高利率转向宽松;日本可能正谨慎退出持续数十年的超宽松政策;中国持续进行低通胀结构性调整,而部分欧洲国家仍在停滞中挣扎。

尽管存在分化,美国仍是锚点。美元流动性与美国利率依旧对全球资本流动产生最强影响力。因此任何全球资产轮动框架都应从美国出发向外扩展。

框架先于预测

本框架上半部分强调结构而非预测。目标不是预测短期价格波动,而是理解促使特定资产在特定时刻具备投资价值的力量。通过将加密货币重新定义为流动性驱动的另类资产、在叙事前聚焦宏观驱动因素、将决策锚定于周期认知,投资者可规避许多常见分析陷阱。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注