数字货币之战拉开帷幕

全球金融体系正面临深刻变革。各国央行正在测试国家背书的数字货币,而去中心化网络正以前所未有的速度扩张。

这场央行数字货币(CBDC)与加密货币的对抗不仅是技术之争,更是关于信任、隐私和金融自由本质的角力。

政府将央行数字货币定位为支付与稳定的现代化解决方案,而比特币和以太坊的支持者则视其为监控工具。真相往往存在于创新与权力拉锯的灰色地带。

什么是央行数字货币?

央行数字货币(CBDC)是由货币当局直接发行的法定货币数字化形式。与实物现金不同,它仅以电子形式存在且完全中心化。

据国际清算银行统计,超130个国家正在探索CBDC,其中十余国已进入试点阶段。其目标各异:加速支付、改善跨境转账、强化政府对资金流动的监管。

逻辑很简单:既然央行已掌控实体货币,为何不将其数字化并通过政府背书的加密账本提供同等信任?

公有加密货币:基于开放网络

反观比特币、以太坊等公有加密货币,其运作无需中心化管控。这些系统依赖区块链技术,交易由分布式节点而非政府机构验证。

这种去中心化特性构成CBDC与加密货币的本质差异。公有加密货币无国界、抗审查,运行于透明代码之上。任何政府都无法关闭比特币或干预其发行机制,这种独立性使其成为对抗通胀、资本管制或政治动荡的避险选择。

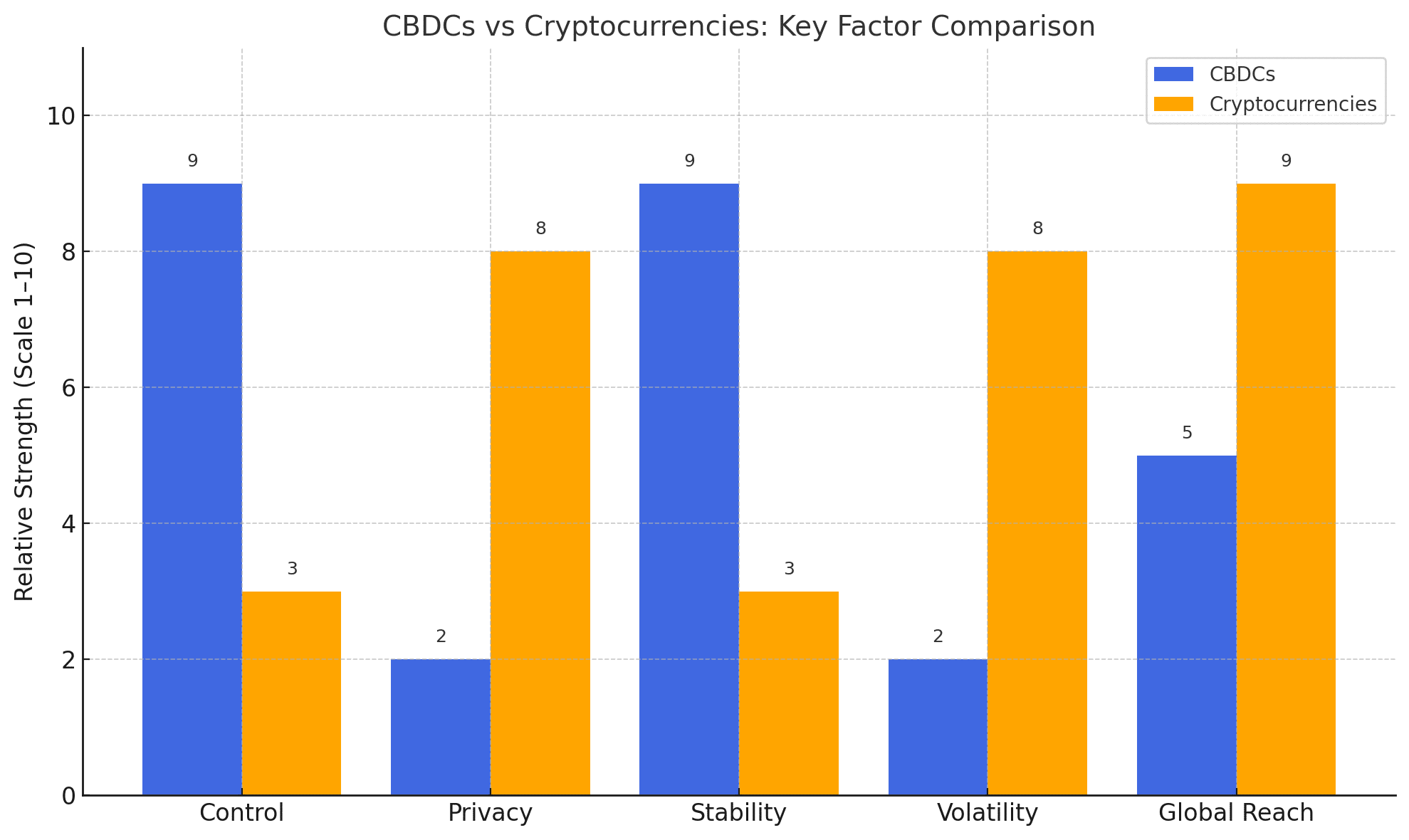

核心分歧:隐私VS控制

CBDC与加密货币最显著的差异在于隐私性。理论上,政府可通过CBDC实时监控每笔交易。支持者称此举能打击洗钱和逃税,批评者则警告这可能引发史无前例的金融监控。

公有加密货币在网络层面保持透明,但支持伪匿名性。用户钱包地址在区块链可见,但真实身份通常隐匿。对重视财务隐私者而言,这一特性使其成为对抗中心化监控的避风港。

稳定VS波动

央行将稳定性视为CBDC的最大优势。由于锚定法币,CBDC不会像比特币般剧烈波动,这使其更适合日常支付结算。

加密货币则常现价格剧烈波动,比特币单日涨跌10%屡见不鲜,短期支付功能受限。但许多投资者将波动性视为特性而非缺陷——它创造盈利机会,长期来看比特币收益已超越绝大多数传统资产。

地缘政治视角:美元霸权VS去中心化

CBDC的兴起牵动全球权力博弈。中国已推出数字人民币,旨在削弱国际贸易对美元依赖。多国正加速追赶,担忧落后将削弱经济影响力。

加密货币的地缘逻辑截然不同。它们不隶属于任何国家,因而在跨境交易中独具优势。在货币体系崩溃的国家,比特币常成为资金外逃通道。这种全球可达性使其成为金融自主权辩论的核心。

不可忽视的风险

CBDC与加密货币均存在风险。CBDC系统可能成为网络攻击目标,或被威权政权滥用;加密货币则面临监管打击、挖矿环境成本及非法使用等争议。

金融稳定委员会警告,未经监管的加密货币大规模采用可能引发系统性风险。同时监督机构担忧CBDC可能赋予政府过度控制个人支出的权力。这些平行风险使得CBDC与加密货币之争不仅是选择问题,更关乎长期社会影响。

能否共存?

有分析认为两者将各司其职:CBDC主导零售支付、政府转账及受监管银行业务;加密货币则在去中心化金融(DeFi)、长期投资和传统体系外的全球汇款领域保持优势。

未来消费者可能双轨并行:CBDC用于日常消费,加密货币用于资产对冲或探索财务自由。这场竞争未必零和,关键取决于政府监管框架与技术创新回应。

结语:货币未来是理念之战

CBDC与加密货币的碰撞超越技术范畴,本质是意识形态较量。央行承诺稳定,公有链捍卫自由。双方的优势、缺陷与风险将塑造未来数十年的金融图景。

货币的未来或许不在于胜负,而在于社会如何平衡控制与自由。对开发者和分析师而言,这场辩论不仅是学术探讨,更是未来经济的蓝图。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注