黄金ETF与比特币ETF:让难持资产触手可及

黄金ETF与比特币ETF都简化了高门槛资产的投资方式。前者封装了传承千年的价值存储工具,后者打包了波动剧烈的数字资产。但关键在于——它们解决不同需求、表现差异显著、适合不同投资者。

解决什么问题?

两者都免去了托管难题,通过普通证券账户即可获得价格敞口,交易便捷且报表熟悉。但这种便利伴随管理费、跟踪误差及基金结构风险,买入前需充分了解。

黄金ETF运作原理

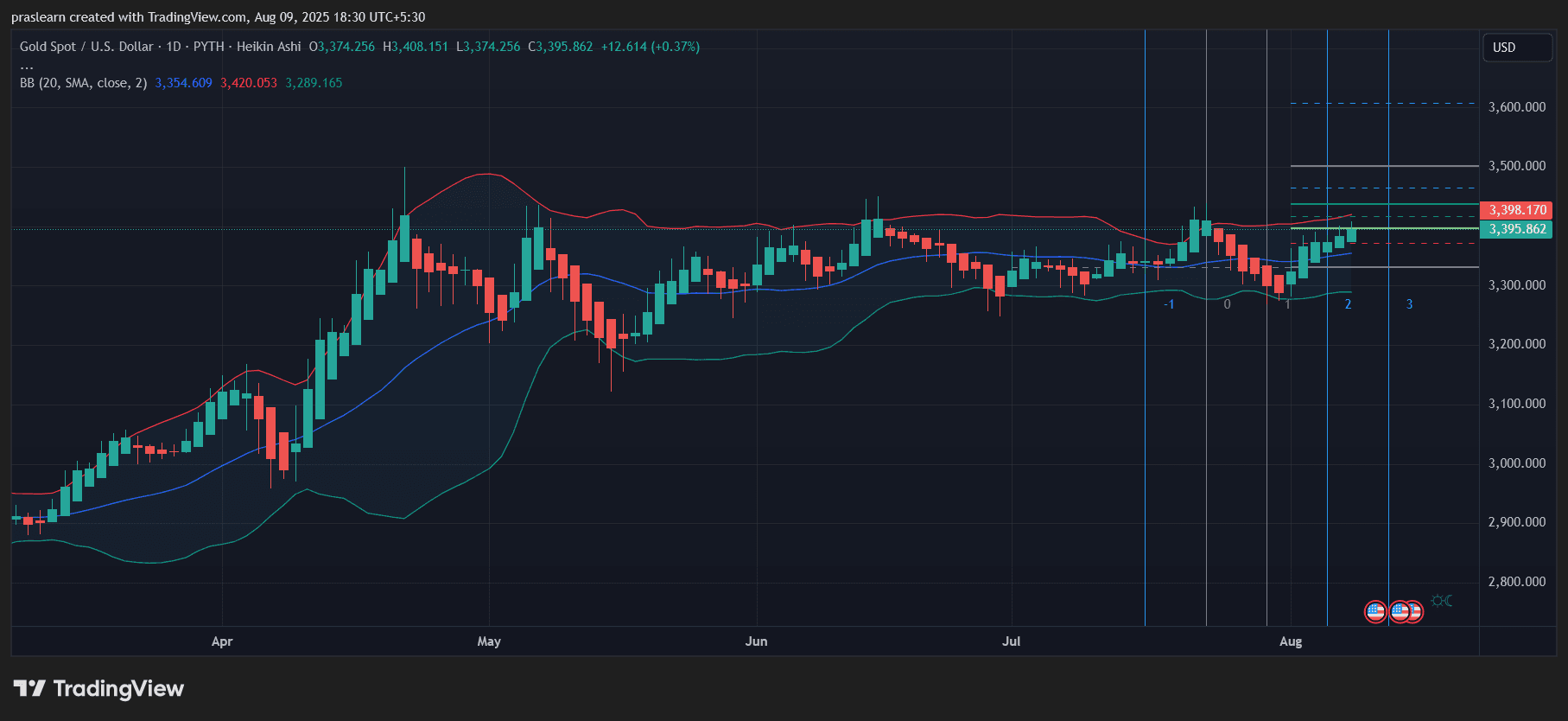

黄金ETF通过托管机构持有实物追踪现货金价。投资者持有基金份额而非实名金条,年费通常在0.25%-0.4%区间。看似低廉的费用会持续累积,叠加交易佣金、点差及平台成本后,长期持有损耗明显。虽然主流ETF流动性充足,但择时仍关键——下跌时抛售可能锁定低价,若基金清盘更可能被迫在不当时机退出。跟踪误差虽小但存在,实际回报可能略低于实物黄金。

黄金ETF特有风险

相比实物金币,ETF引入了对手方和结构风险。黄金可能经多重托管,普通持有人无法兑换实物。例如某旗舰产品需10万份份额才能兑换1万盎司,多数投资者只能通过卖出份额变现。

为何选择黄金ETF?

投资者常用黄金对冲通胀、货币危机或股市熊市。ETF形式简化了配置与再平衡,代价是持续的费用消耗、潜在跟踪误差及基金结构风险。

比特币ETF运作原理

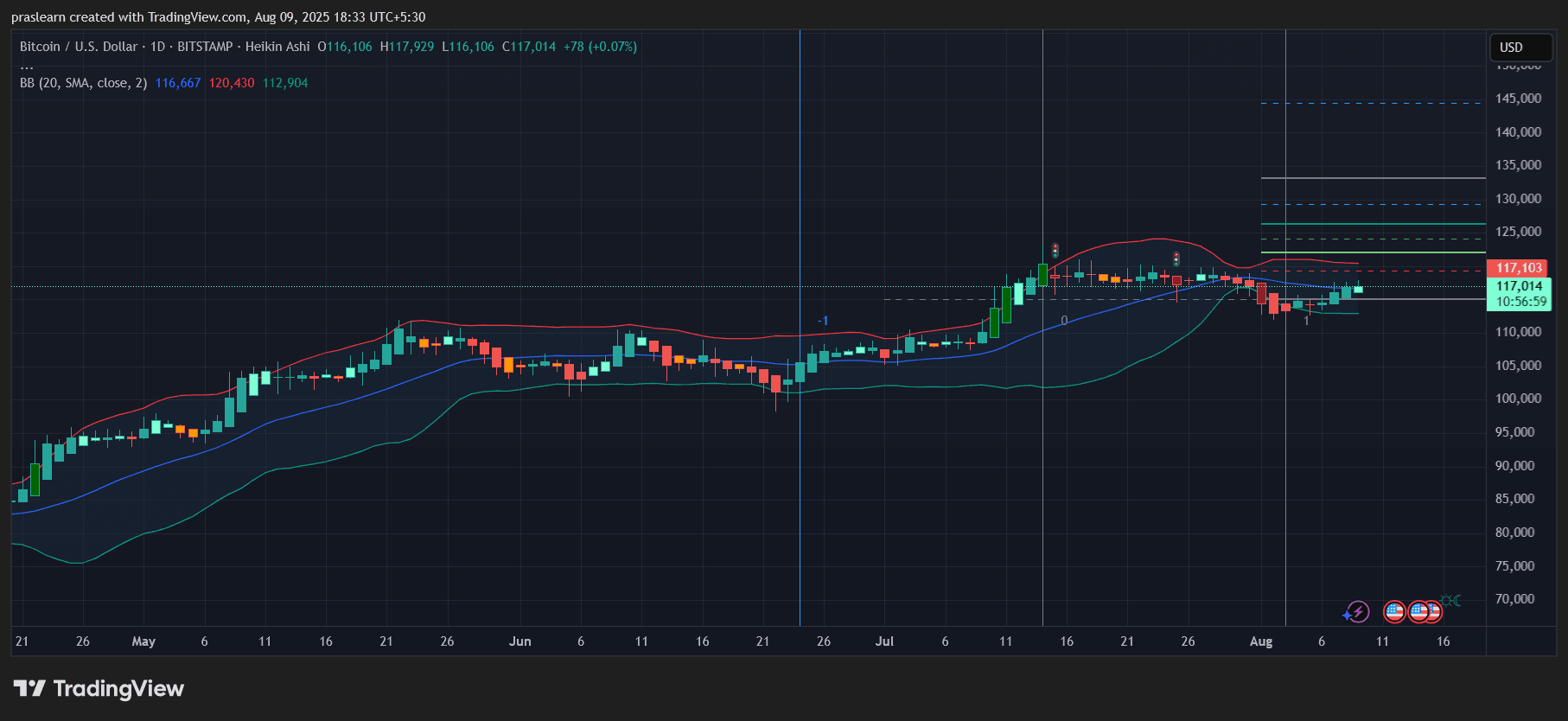

比特币ETF通过持有或追踪比特币,将其转化为证券化产品。投资者无需管理钱包或学习区块链技术即可获得敞口,费率通常0.75%-1.25%,反映加密托管与运营成本。份额在交易所像股票ETF一样交易。

比特币ETF的驱动核心

价格受情绪、流动性和政策影响剧烈波动。小事件可能引发大震荡:资金流入时涨幅惊人,风险厌恶时下跌惨烈。基金层面的溢价/折价、极端行情下的跟踪偏差会放大波动。

比特币ETF特有风险

波动性与回撤远超传统资产。监管变化可能影响运作或区域准入。做市商撤退时点差扩大、成交困难。虽无需加密技术知识,但投资者实质上通过金融外壳持有高波动资产。

费用与隐藏成本

黄金ETF费用看似温和但持续复利;比特币ETF费率更高且影响更快显现。还需计入交易佣金、托管费转嫁及买卖点差。两类产品的跟踪误差都会随时间积累,快市时净值偏离更会影响频繁交易者。

流动性与可及性

主流产品日均交易量充足,但需选择高流动性标的。黄金ETF实物赎回对普通持有者不现实,比特币ETF仅支持现金结算。若想真正持有比特币,需选择其他途径。

波动与回撤特征

黄金波动平缓,可能数月横盘;比特币单周涨跌可达两位数。对部分投资者,这种波动恰是交易机会;资本保值需求者则需严格控制仓位。

税务处理

两类ETF出售均触发资本利得税,但比特币ETF因波动更大可能更频繁实现损益。退休账户或税务递延账户持有可能改变税务结果,需根据所在地规则规划。

组合角色差异

黄金常作为危机对冲工具或实物资产分散器,在通胀高企或股市下跌时表现突出;比特币更像与流动性周期挂钩的高贝塔增长资产,组合中前者是稳定器,后者为收益放大器。

选择建议

黄金ETF适合:财富保值、通胀对冲、低维护需求者——接受持续费用与结构复杂性。

比特币ETF适合:追求不对称收益且能承受剧烈波动、政策风险与高费率者——需保守设置仓位并制定波动应对方案。

核心结论

黄金ETF提供成本明确、结构风险小的稳健对冲工具;比特币ETF封装了高波动资产,可能带来超额收益也可能惩罚冲动投资。选择需匹配投资目标,根据风险承受能力确定规模,并在买入前书面规划再平衡策略。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据

清算最大痛点

清算最大痛点

多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 新闻

新闻 文章

文章 大V快讯

大V快讯 财经日历

财经日历 专题

专题 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 合约计算器

合约计算器 期权分析

期权分析

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注