稳定币的终局已不再是加密货币爱好者的小众议题,它正迅速成为董事会、监管机构及金融科技作战室的核心话题。这场变革的核心蕴含着简洁而颠覆的理念:由人们信任的品牌背书、建立在金融科技可控区块链(金融科技L1)上的稳定币,或将重塑未来金融体系的基石。

品牌稳定币:超越想象的战略价值

首先聚焦由拥有海量用户基础与信任资产的企业发行的品牌稳定币。其逻辑直击本质:当美元锚定代币能无缝嵌入用户每日打开的现有应用钱包时,其 adoption 速度将碾压任何"原生加密"替代品。

知名品牌背书的代币自带三重优势:公信力、监管可视性、商户生态的快速接纳。这些品牌稳定币不仅解决信任问题,更构建精妙的盈利模型——通过用户余额储备投资短期优质资产获取利差收益("浮动收入"),叠加跨境手续费、商户整合及资金管理服务,形成代币效用之上的多层收益引擎。

金融科技L1:重构底层基础设施

掌握代币仅是开端,掌控底层协议才是王道。金融科技L1应运而生:由金融科技公司或稳定币发行方定制开发(或严格控制)的区块链,专为速度、合规、成本及系统整合优化设计。

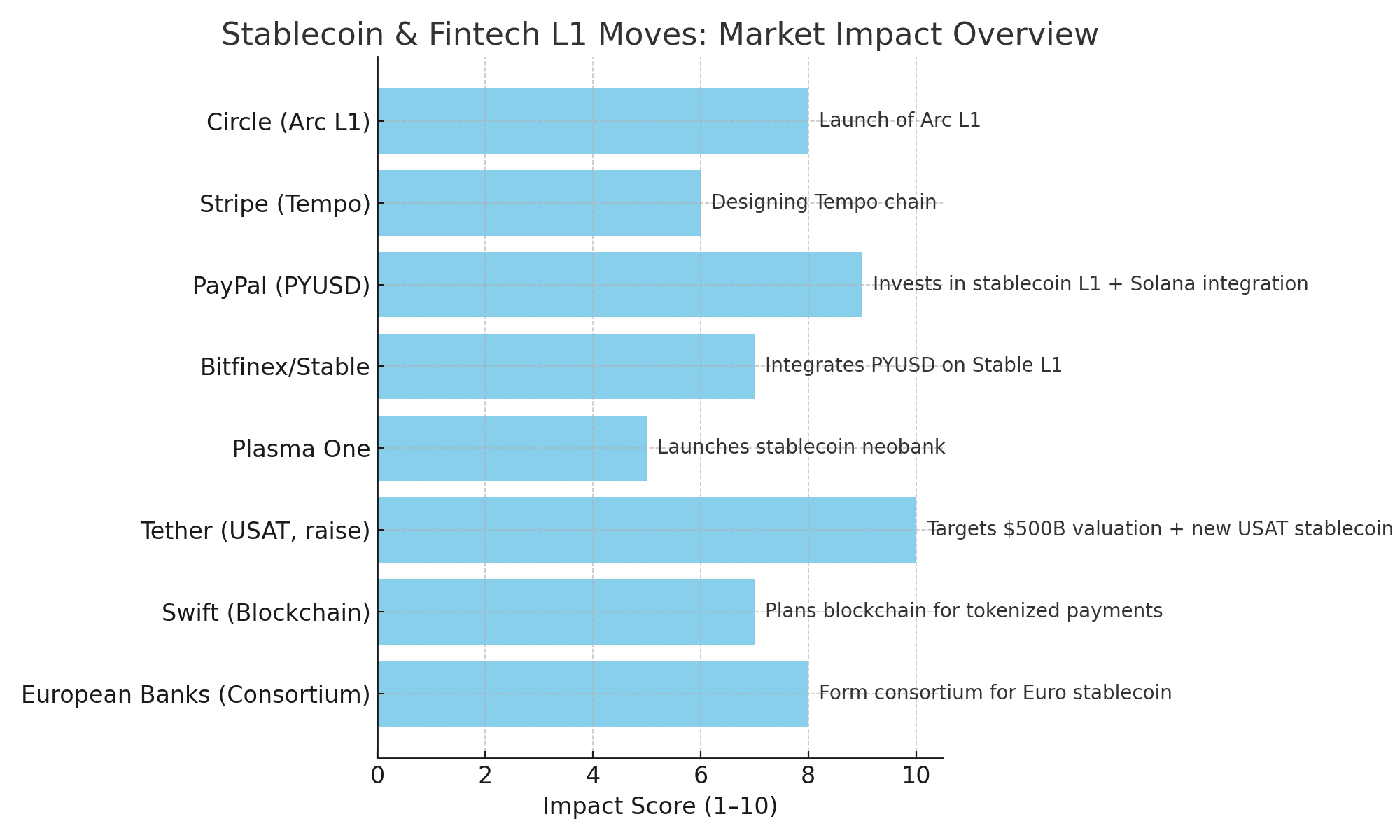

典型案例包括Circle推出的Arc——专为USDC设计、具备亚秒级结算与隐私控制的L1;Stripe正在研发的"Tempo"链则探索开放性与品牌控制的平衡。这些动向昭示着:行业竞争焦点已从"链上附加稳定币"升级为"代币与基础设施的双重掌控"。

这种品牌+协议的双重壁垒赋予发行方对费率、治理、用户体验、升级与合规的绝对控制权,形成难以攻破的护城河。

巨头入局:现实进展与监管动态

近期关键动向勾勒出行业轮廓:

- PayPal Ventures注资稳定币导向L1,将其稳定币PYUSD整合至新区块链网络。PYUSD生态负责人David Weber称"此举消除传统摩擦点"

- Bitfinex支持的Stable链在主网上线前率先集成PYUSD

- 米兰公司Plasma推出首个服务稳定币用户的数字银行"Plasma One",提供美元转账、卡片及高收益产品

监管层面,美国《GENIUS法案》为支付类稳定币发行设立明确规则;传统金融巨头Swift宣布建设区块链升级跨境支付系统;龙头Tether则通过融资冲刺5000亿估值,同时筹备符合新规的美元稳定币USAT。

未来图景:赢家、风险与潜在路径

潜在受益者包括能构建大型合规生态的金融科技公司与稳定币发行方,以及依托自有L1的品牌稳定币。银行基础设施薄弱地区可能直接跃迁至稳定币优先模式。

但风险不容忽视:监管反弹、储备危机、挤兑风险及央行应对。19世纪"自由银行时代"私营银行券价值剧烈波动的历史警示我们:稳定币可能面临类似的价值分割或"贴现"风险,除非维持强健储备与公信力。

此外,用户惯性、现有巨头(USDC/USDT)的护城河、以及跨链互操作性带来的监管与技术复杂性,都将持续考验行业发展。

终局启示录

稳定币的发展路径已然清晰:未来市场将由少数可信品牌发行的稳定币主导,这些代币与掌握底层协议的金融科技L1深度绑定。核心价值在于将发行、控制、盈利与合规熔铸为统一架构。

对支付企业、监管者与加密投资者而言,关键启示在于:既要关注谁发行稳定币,更要看清谁构建其运行的底层链——这种组合或将定义下一代数字金融的真正权力版图。

术语表

稳定币

锚定法币或资产的加密代币,维持价格稳定

品牌稳定币

由成熟金融科技/支付公司发行的稳定币

金融科技L1

由金融科技/稳定币发行方建造或控制的底层区块链

浮动收入

发行方通过储备资产投资获得的收益

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据

清算最大痛点

清算最大痛点

多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 新闻

新闻 文章

文章 大V快讯

大V快讯 财经日历

财经日历 专题

专题 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 合约计算器

合约计算器 期权分析

期权分析

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注