核心要点

随着现金套利收益萎缩,备兑看涨期权策略逐渐受到关注,但数据显示该策略并未在结构上压制比特币价格。稳定的认沽/认购比率与上升的看跌需求表明,对冲策略与收益策略正与看涨仓位并存。

当比特币价格在11月进入下行趋势时,交易员开始探讨为何机构资金流入和企业积累未能将价格维持在110,000美元上方。一个常被提及的解释是比特币期权需求上升,尤其是与贝莱德iShares现货比特币ETF(IBIT)相关的期权。

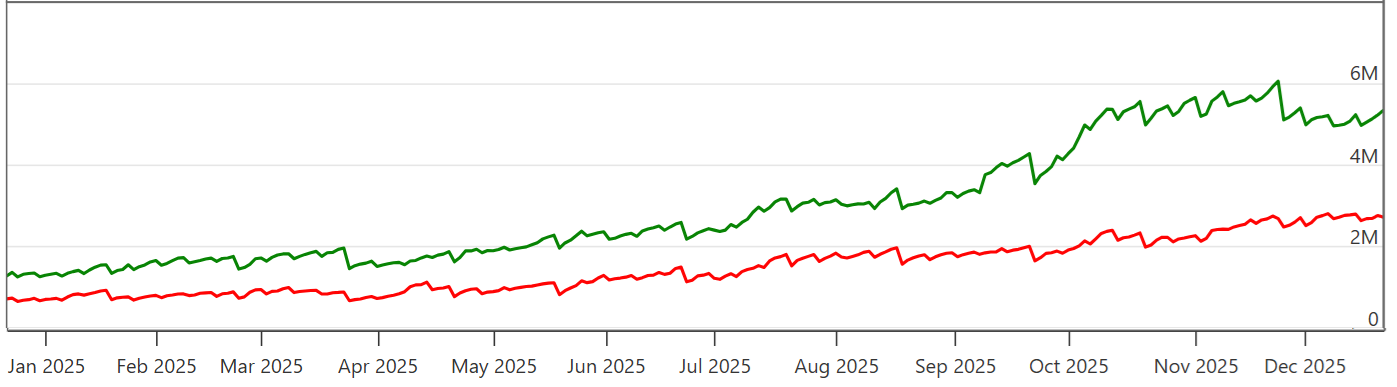

比特币期权总未平仓合约从2024年12月的390亿美元攀升至2025年12月的490亿美元,这使得备兑看涨策略受到更密切的关注。批评者认为,大型投资者通过“出租”上涨潜力换取权利金,无意中形成了价格天花板,阻碍比特币进入下一轮抛物线式上涨。要理解这一观点,需将备兑看涨视为价格增值与稳定收益之间的权衡。

在备兑看涨策略中,持有比特币的投资者向对手方卖出看涨期权,赋予买方在特定日期前以固定价格(例如100,000美元)购买比特币的权利。作为回报,卖方获得预付现金,类似于债券利息收益。该期权策略与固定收益产品的区别在于,卖方仍持有波动性资产,尽管潜在上涨空间被锁定。若比特币涨至120,000美元,卖方仍需以100,000美元交割,从而错失额外收益。

交易员指出,这种机制会压制价格动能:购买期权的专业做市商通常会在现货市场卖出比特币对冲风险,在常见行权价附近形成持续的“卖压墙”。

期权收益策略取代崩溃的现金套利交易

向期权收益策略的转变,直接源于现金套利交易的瓦解——该策略通过持有现货同时卖出等额期货合约获利。

2024年下半年多数时间,交易员能获取10%-15%的稳定年化溢价。但到2025年2月,该溢价已跌破10%,11月时更是艰难维持在5%上方。为寻求更高收益,资金转向备兑看涨策略,其年化收益率达12%-18%。这一转变在IBIT期权中尤为明显:未平仓合约从2024年底的120亿美元激增至400亿美元。尽管如此,认沽/认购比率仍稳定在60%以下。

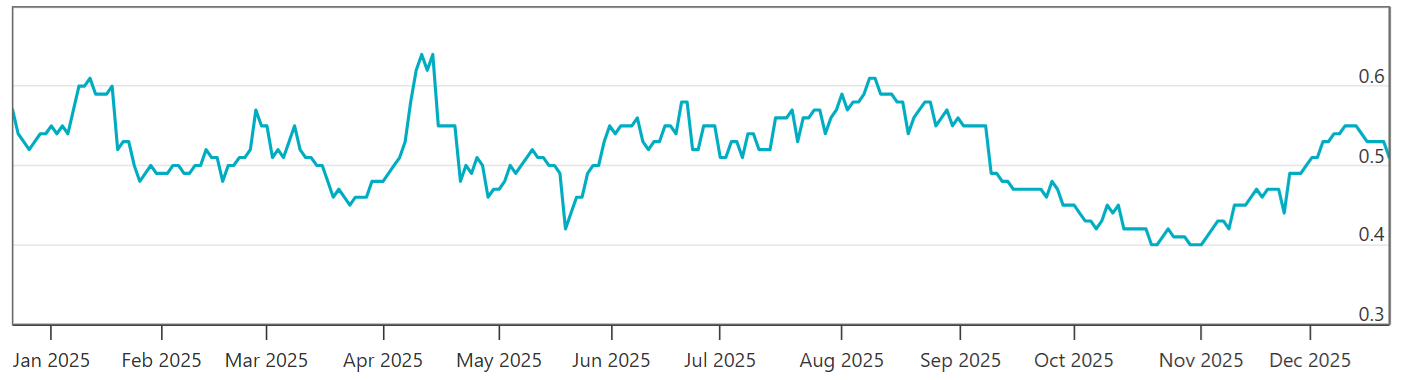

若“压制性”看涨期权抛售真的占据主导,该比率应在市场充斥卖方时大幅下降。但实际数据表明,每有一个追求收益的卖方,就存在一个布局突破行情的买方。认沽/认购比率显示,部分参与者卖出看涨期权的同时,有更多投资者买入看跌期权以对冲潜在下跌风险。

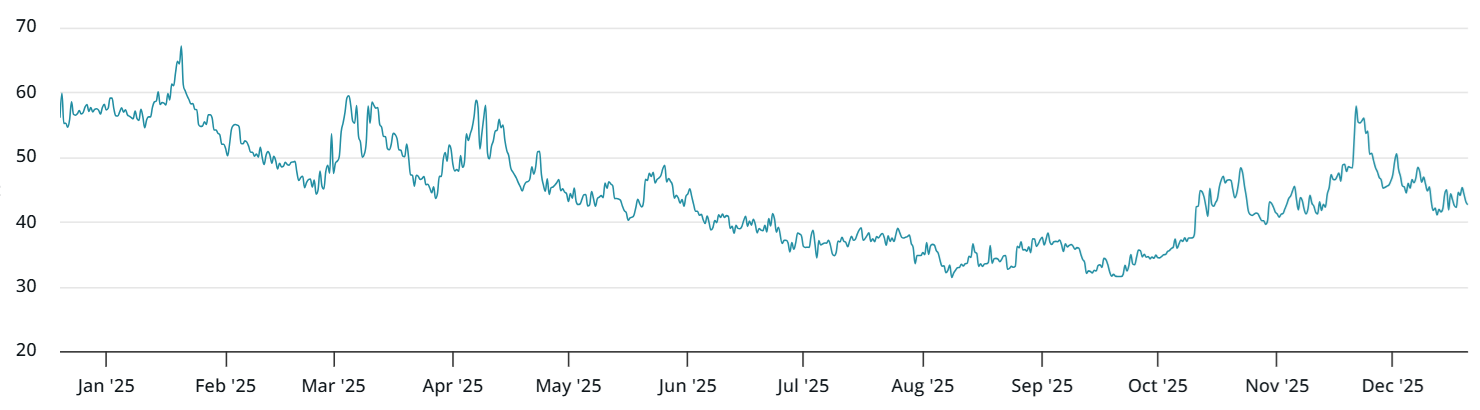

近期市场的防御姿态体现在偏度指标中:2024年末IBIT看跌期权以2%折价交易,目前则转为5%溢价。同时,衡量市场预期波动的隐含波动率自5月起从57%降至45%或更低。

波动率降低减少了卖方权利金收益,意味着部署所谓“压制性”策略的动机实际上已减弱——尽管未平仓总额有所增加。若价格上涨至目标位,看涨期权卖方将获益最大,因此“策略压制价格”的说法难以成立。期权市场非但未构成约束,反而成为将比特币波动性货币化以实现收益的核心场所。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注