执行摘要

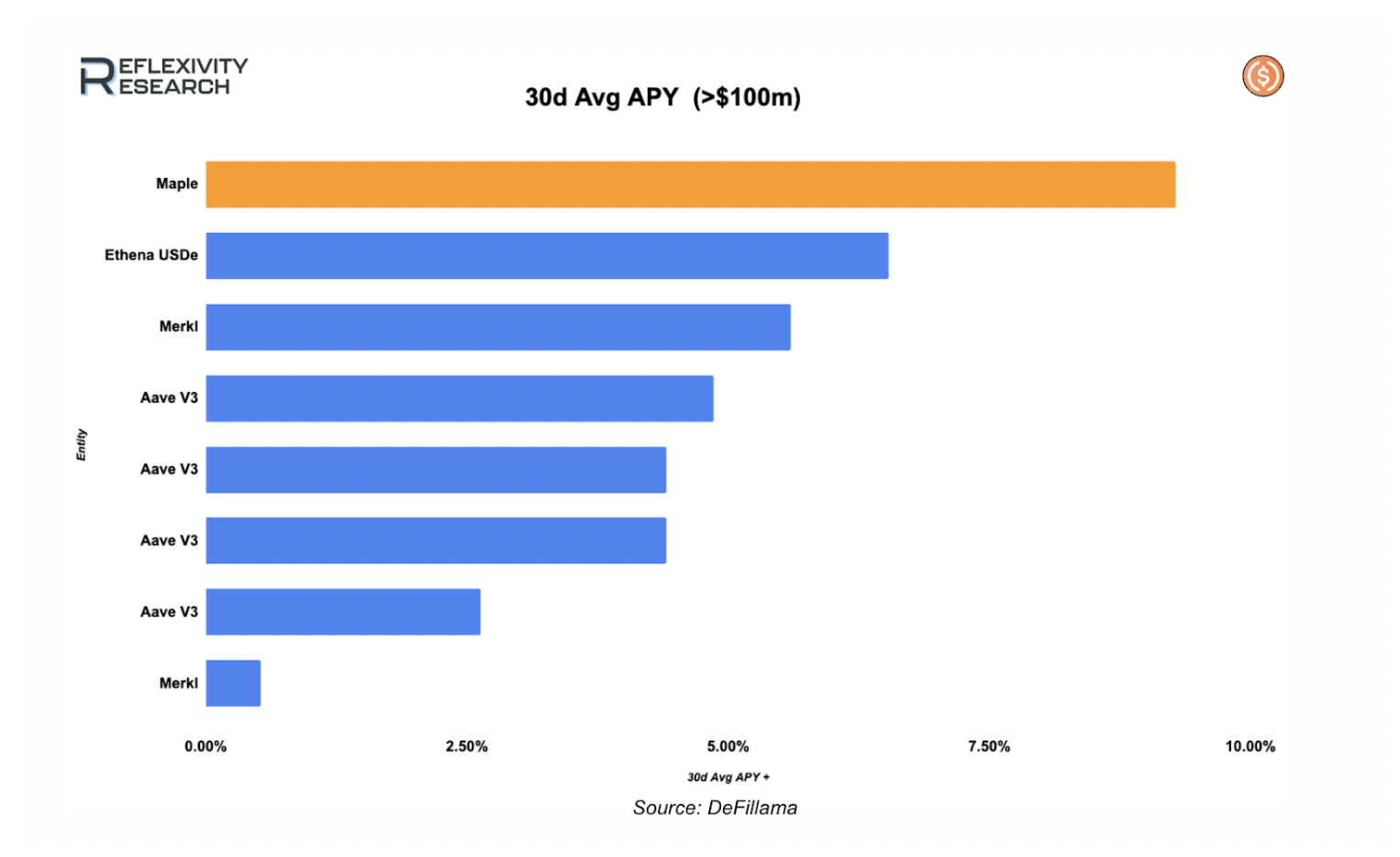

第二季度对Maple Finance而言是令人瞩目的一个季度。在此期间,syrupUSDC通过精选的高杠杆集成在DeFi和CeFi领域实现了从潜力产品到主导产品的跨越。这一策略具有高度选择性——拒绝的次数远多于接受,并专注于能够扩大分发渠道和深化流动性的合作伙伴。该策略使Maple巩固了其作为行业领先链上资产管理者的地位,甚至超越了BlackRock的BUIDL等传统巨头构建的产品。

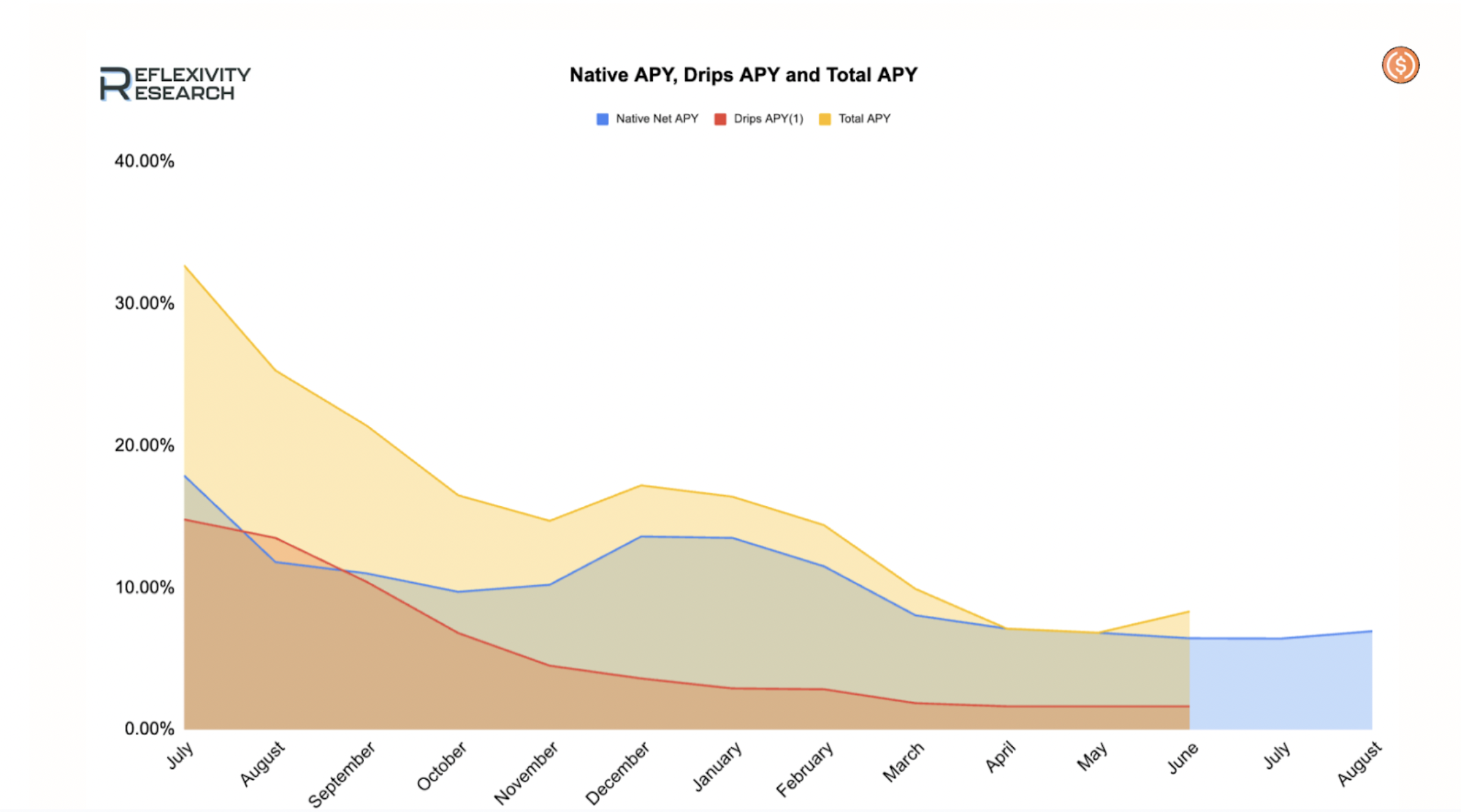

在运营层面,Maple在第二季度末实现了约25.9亿美元的管理资产规模(AuM),并完成了品牌重塑,将所有产品统一在Maple品牌下。七月创下新纪录:syrupUSD AuM攀升至约21亿美元,利用率达到99.9%,Drips第10季为180天承诺提供了8.93%的总年化收益率(APY),其中3.48%为额外收益。治理层还将第三季度的SYRUP回购比例提升至协议月收入的25%。

Arrakis Finance对四大收益型美元资产进行的压力测试显示,得益于稳定的美元侧流动性和庞大的即时赎回缓冲,syrupUSDC当前拥有最强的退出能力。这一优势进一步强化了其集成策略,并助力其成为DeFi中增长最快的收益型美元资产之一。

从拐点到扩张

我们在第一季度报告中讨论了Maple的拐点,标志着其成为首个链上机构资产管理者的时刻。四个核心催化剂推动了这一转变:

机构验证:Bitwise将Maple的BTC支持蓝筹池纳入其链上配置。

传统金融级产品设计:Maple推出固定利率、超额抵押信贷金库,证明机构风险/收益结构可在链上实现。

DeFi流动性飞轮:Spark和Sky生态系统扩大了syrupUSDC的敞口。

产品广度:除BTC收益和现金管理解决方案外,syrupUSDC成为默认的收益型美元资产,可在协议间自由组合。

第二季度直接在此基础上发展。如果说第一季度证明了可信度,那么第二季度则通过精选集成(包括Pendle、Morpho、Spark、Solana/Kamino以及CeFi收益平台)展现了快速且令人印象深刻的规模化能力。Maple已果断跨越概念验证阶段,进入大规模分发阶段,在保持快速可预测退出的同时巩固了领导地位。

团队的执行力使syrupUSDC迅速成为行业中收益最高、增长最快的收益型美元资产之一。

syrupUSDC在第二季度的规模化路径:集成引擎

原则

更少、更大、更高质量的集成,实现:(1)扩大可触达用户群;(2)复合收益来源;(3)深化流动性。

在Arrakis的收益型美元压力测试中,得益于近即时赎回和更深的美元侧DEX流动性,当前退出能力排名为:syrupUSDC > sUSDe > sUSDS > USDY。

旗舰DeFi集成

syrupUSDC的快速扩张源于众多DeFi集成。以下是第二季度的核心集成案例:

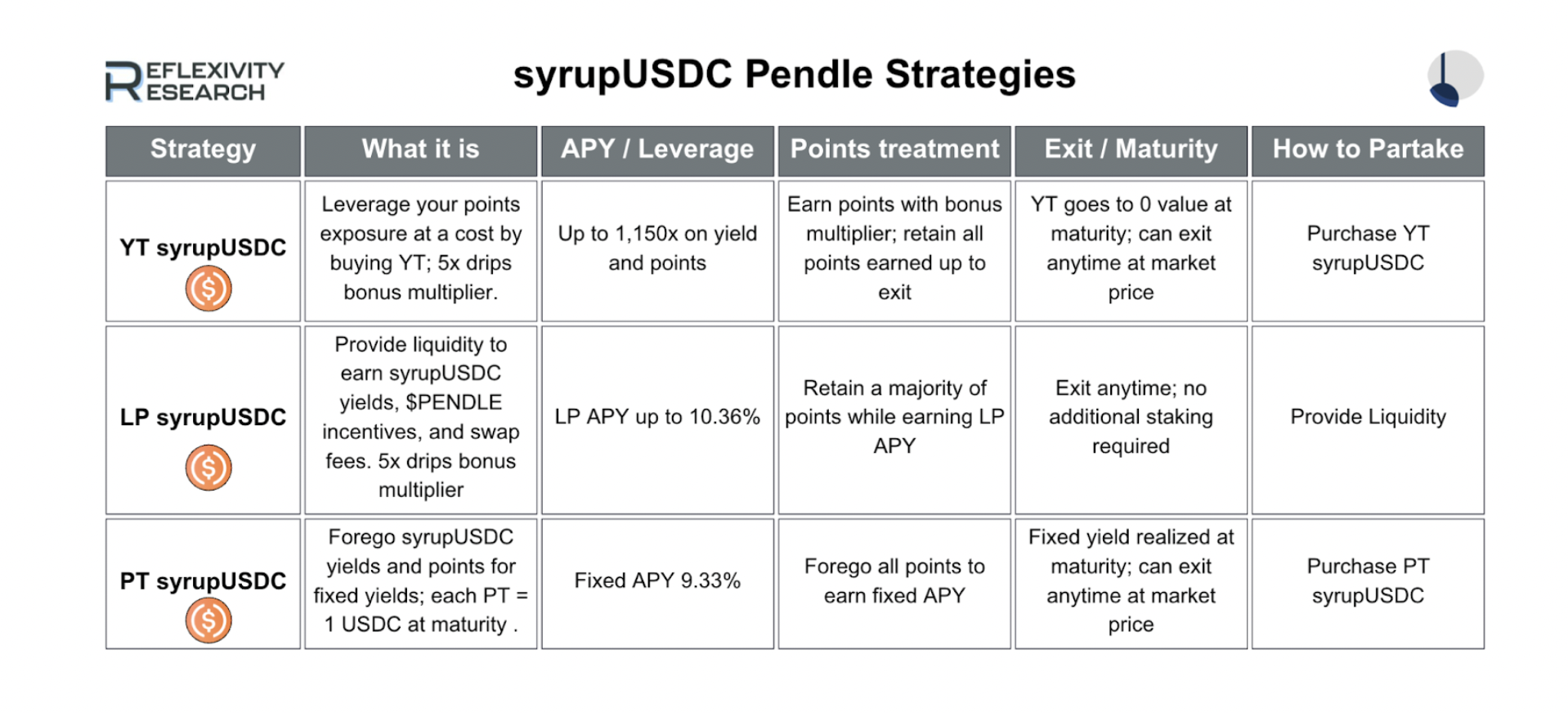

Pendle(以太坊)

上线内容:

PT:固定收益+5倍Drips提升

YT:杠杆收益+5倍Drips提升

LP:AMM费用敞口

意义:

单一底层资产,三种敞口选择:固定利率、长期收益和做市。用户无需切换资产即可灵活配置。

规模:

三大syrupUSDC池迅速吸纳超2亿美元存款,成为Pendle上最大的美元资产市场之一。

季度末数据:

Pendle配置:季末增长1.035亿至1.177亿美元

季度初隐含值:约1420万美元

syrupUSDC在Pendle的供应占比:季末约17%

总结:

全栈收益上线,用户通过单一资产获得三种清晰敞口,Pendle上的部署量激增。

Morpho(以太坊)

上线内容:

syrupUSDC集成至多个Morpho策略金库(列于Morpho平台)。

规模:

余额增长6420万至7370万美元,季末约占DeFi中syrupUSDC供应量的9%。

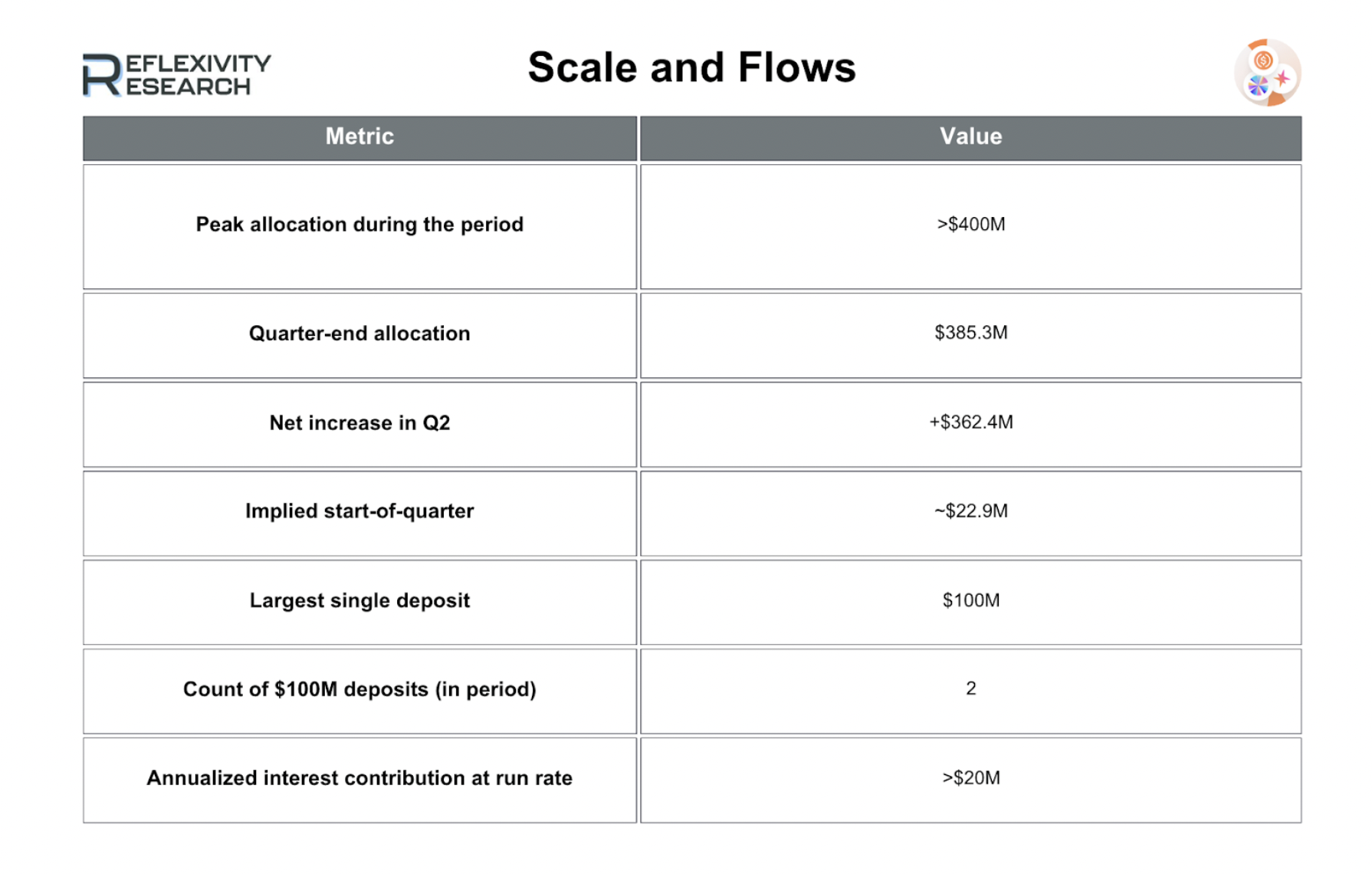

Spark(Sky)

上线内容:

Sky将Maple收益打包为sUSDC/sUSDS。经Block Analitica正面评估后,Spark将syrupUSDC纳入其流动性层战略。

结果:用户可大规模存入syrupUSDC。

Spark成为主要平台:数亿美元资金流动,两笔1亿美元大额交易,年化贡献率约5%;季末近半数syrupUSDC留存于Spark。

Euler(以太坊)

上线内容:

可组合性里程碑——syrupUSDC及其Pendle PT均上线Euler,扩展抵押品选项和利率交易路径。

跨链:Solana(Kamino + Orca)

启动:

6月5日,syrupUSDC通过Chainlink桥接登陆Solana。首日激励和协同做市推动采用。

季度末数据:

Solana市值约7000万美元,占总供应量7.3%。持有者约760名,累计交易量1.3亿美元。

资金分布:

4700万美元存入Kamino Markets(占Solana上syrupUSDC的67%),3000万美元为Kamino Swap提供流动性。启动激励总额50万美元。

收益表现:

基础APY约6.4%,通过Kamino Multiply最高5倍杠杆,最大APY达16%。

结论:

6月5日的顺利启动加上早期激励,使Solana在季度末形成显著规模,大部分资金集中于Kamino,并通过Multiply获得更高APY。

CeFi及钱包分发

Binance Web3钱包收益

上线内容:

直接收益集成,配合SYRUP上线开展15万美元激励活动。

规模:

钱包渠道存款超1亿美元。

OKX Web3钱包收益

上线内容:

直接收益集成,原生显示于OKX钱包。

规模:

成为OKX上第二大USDC收益产品,通过Earn路径增加超8000万美元TVL。

引擎奏效的原因

单一底层,多重界面:

Maple超额抵押的收益流通过Pendle、Morpho、Spark、Euler和Kamino提供,用户可固定、杠杆或打包使用,在不分散风险的情况下复合可触达用例。

用户所在之处的分发:

钱包收益通道通过原生UI展示和激励,将被动用户转化为大规模存款者。

退出能力降低感知风险:

syrupUSDC兼具可组合性与:

- 快速赎回:缓冲区可用时近即时退出

- 管理的DEX深度:Uniswap v4(Arrakis Pro)上2000万美元,其中1600万美元USDC处于±0.35%区间;Orca上2800万美元;外加2亿美元即时赎回缓冲。

结果:压力测试中收益型美元的最佳流动性表现。

成果验证

AUM / TVL

季度末AUM:25.9亿美元

季度增长:+227%

季度初隐含值:约7.9亿美元

syrupUSDC季度末市值:约9.5亿美元

收益型美元排名:#3

部署结构

活跃供应占比:约75%

季度末分布:

Spark:总供应量的48%

Pendle:总供应量的17%

Morpho:总供应量的9%

期间syrupUSDC波动率:σ≈0.27%,意味着在更低波动下跑赢同类产品。

整体表现:

AUM激增,大部分供应投入使用,回报率优于同行且风险更低。

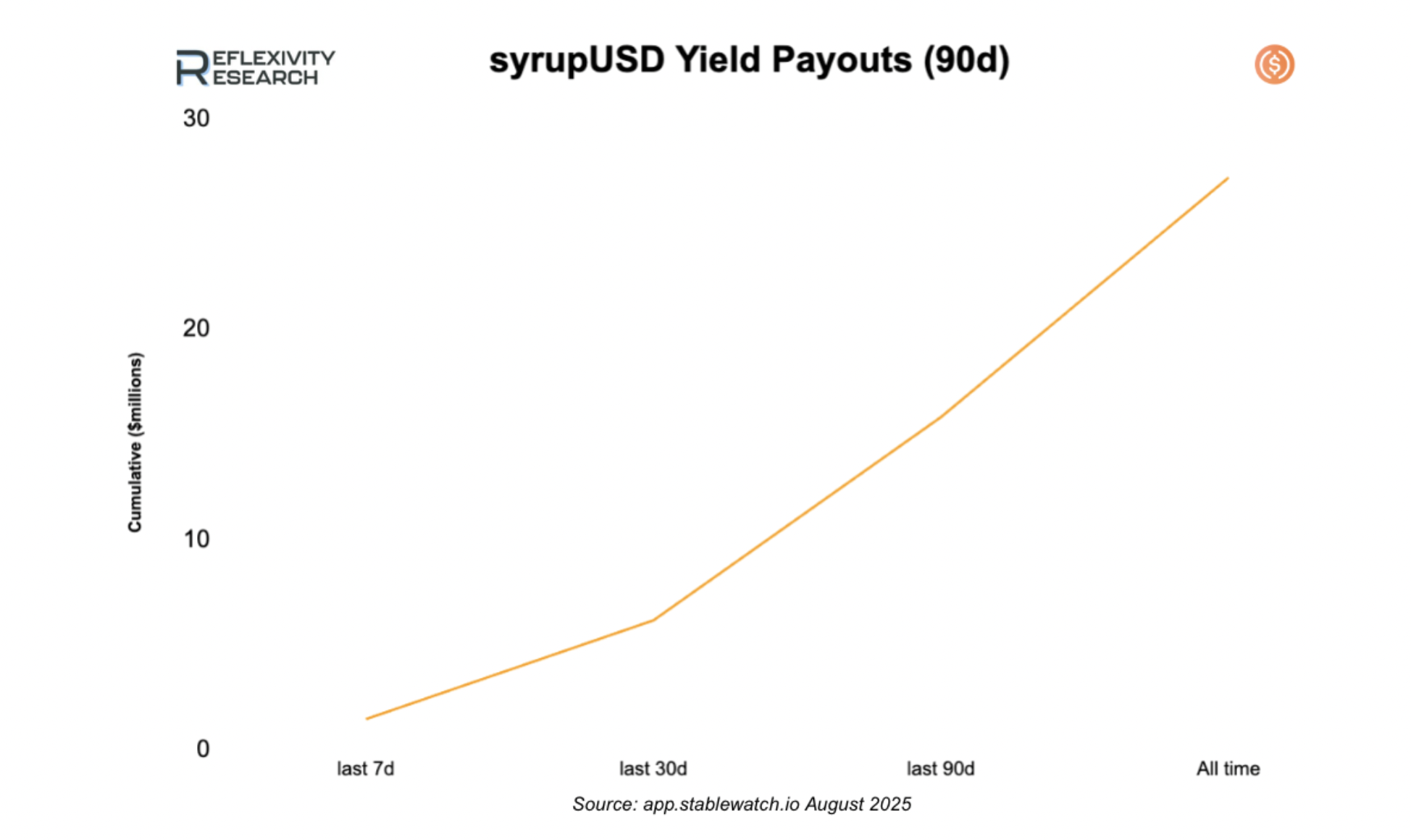

加速的收益支付

近期活动贡献显著, 58.1%的累计支付发生在最近90天,22.6%在最近30天。在sUSDe/BUIDL/sUSDS/Syrup篮子中,SyrupUSDC份额逐步上升:

58.1%的累计支付发生在最近90天,22.6%在最近30天。在sUSDe/BUIDL/sUSDS/Syrup篮子中,SyrupUSDC份额逐步上升:

缩小与同行的差距

近期加权增长:58.1%的累计支付发生在上一季度,这是加速而非漂移。

差距缩小:按每周约145万美元的速度,SyrupUSDC可快速缩小与邻近同行的历史差距。

Maple持续提供市场中最透明的风险调整后收益,以DeFi级可审计性实现私募信贷级回报。

syrupUSDC的催化剂

以下讨论部分即将到来的催化剂,我们认为这些将加速syrupUSDC的成功:

(1) 新Pendle市场(5倍Drips)

上线内容:

新syrupUSDC市场于Pendle推出,5倍Drips乘数持续至10月30日。提供三种底层货币化方式:PT通过折扣获得固定收益,YT通过5倍Drips提升获得杠杆收益且无清算风险,LP获得AMM费用+Drips及贿赂收入。Drips适用于LP和YT,非PT。首期Drips于10月中旬解锁。

意义:

syrupUSDC已是Pendle上九位数市场。用户无需切换资产即可选择固定利率、长期收益或做市敞口。资金可从8月27日到期无缝滚存至10月30日市场,保持存款粘性。

概览:

启动设置下目标净APY≥7%。更高乘数和专属激励提升资本效率。

前期验证:

前一个市场规模超1亿美元AUM,平均总收益约12%。本轮更大乘数应加速复合。

资金流向逻辑:

周期早期单位TVL奖励更丰厚,集中Drips并吸引农民和资金库。随着TVL增长,双边流动性加深,PT折扣稳定,YT量扩大。

飞轮效应:

更高激励→更快TVL积累→更深流动性→更多PT和YT量→更强syrupUSDC需求粘性。

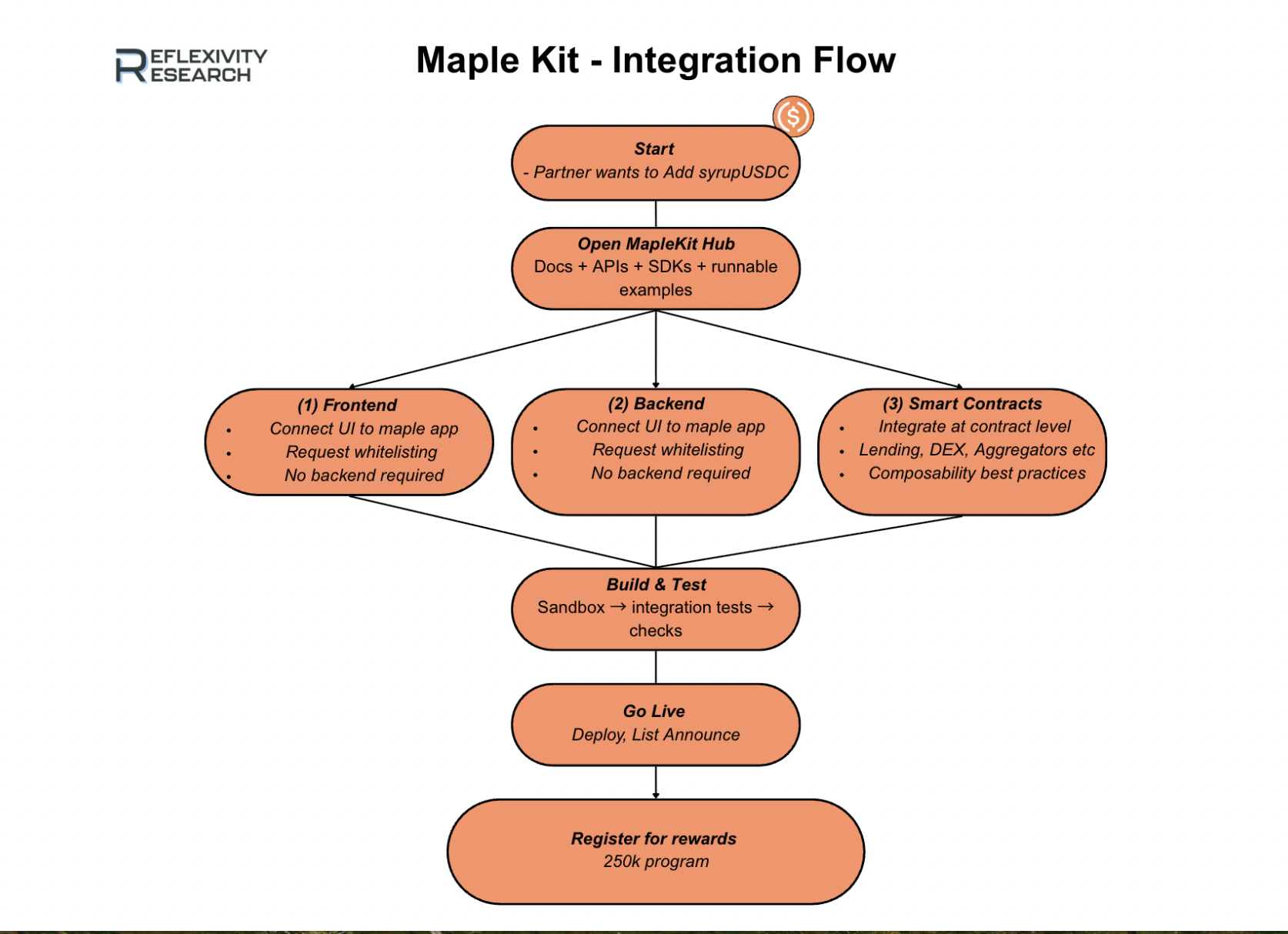

(2) MapleKit - 合作伙伴集成概览

目的:

MapleKit通过统一的开发者中心将定制工程从添加syrupUSDC到钱包、交易所和DeFi协议的过程简化为数小时。

意义:

进一步市场扩散的最快解锁之一是持续优化分发。MapleKit标准化路径并降低边缘情况风险,使合作伙伴更快部署、更少维护。

价值:

对用户:具竞争力的历史更高净收益;由超额抵押机构贷款支持;快速赎回和链上透明。

对合作伙伴:与最大链上资产管理者共建;白手套支持;新增收入线;数据室中深度尽调材料。

获得内容:

端到端流程、操作手册和FAQ的单一文档中心。

可运行示例(GraphQL、API、合约调用)供复制部署。

清晰图表说明何时调用哪个端点及处理边缘情况。

三种构建模式:

前端链接:将UI连接至Maple应用;申请白名单(如Rainbow)让用户直接存款——无需后端。

后端集成:通过许可签名示例、webhook模式和完整API参考实现程序化存取款。

智能合约集成:在合约级别使用syrupUSDC进行借贷、DEX或结构化收益;含部署模板和可组合性最佳实践。

网络:

各网络提供规范地址、预言机参考和桥接指南。

激励与衡量:

通过MapleKit集成的合作伙伴可申请25万美元匹配奖励池。追踪新增和留存TVL、赎回延迟、APY显示准确性和每千名用户支持负载。

安装便捷性:

团队已迭代支持AI集成,用户只需连接Claude、VS Code和Cursor,即可由AI副驾引导完成集成。

总结:

可将MapleKit视为收益基础设施的AWS:不是运行服务器,而是运行存款、赎回、抵押品可视化和跨链路由,所有这些都是MapleKit提供的可调用服务。一次性接入即可在用户所在之处获得syrupUSDC,同时由Maple处理性能——来自超额抵押贷款的真实收益,以及缓冲区可用时的近即时退出。结果是中立、可复用的基础组件,让您保留UX和经济性,注册奖励,数小时内部署,跨链扩展而无需定制重建,转而利用全球最大链上资产管理者的实战验证方案。

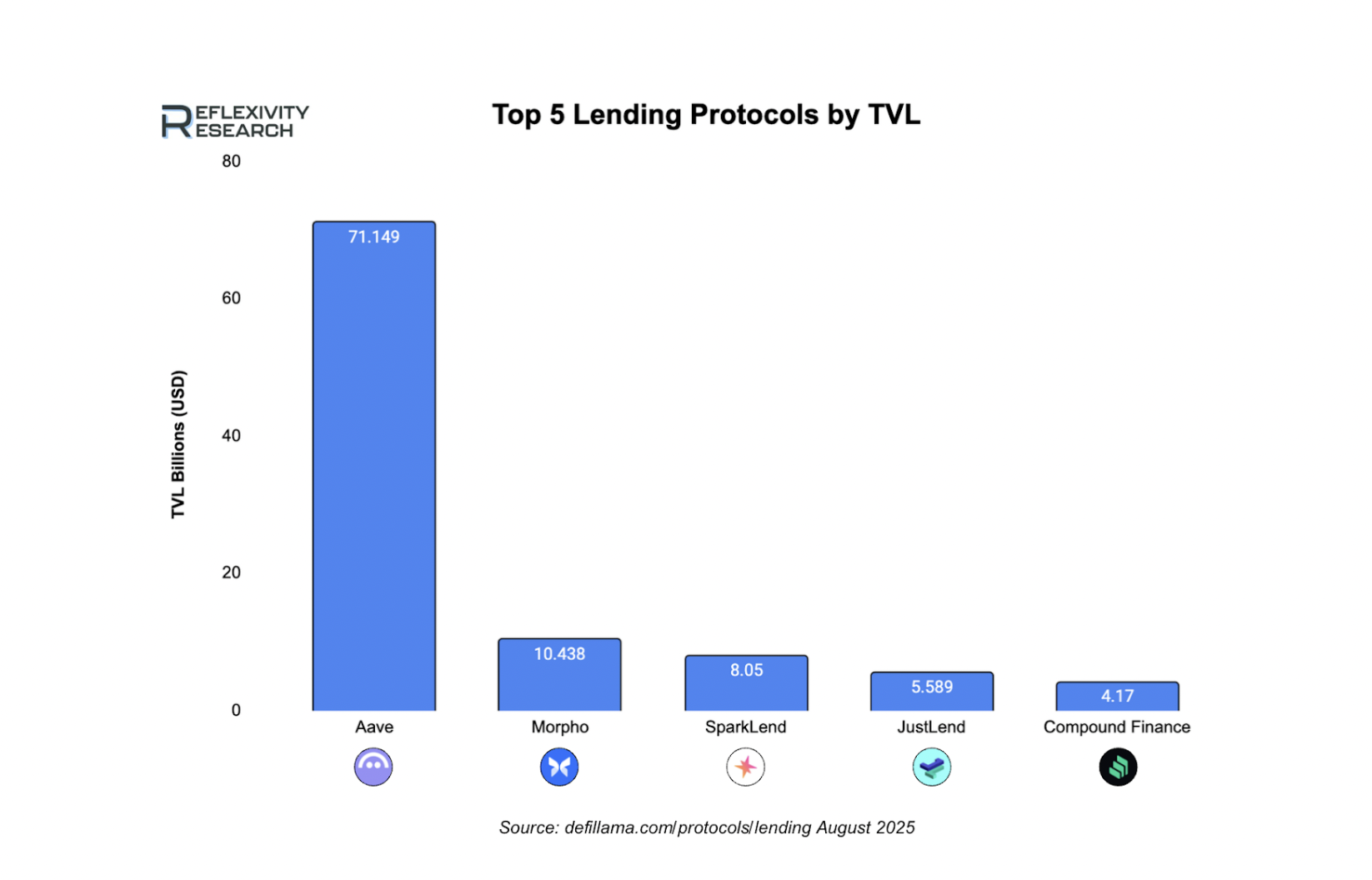

(3) Aave V3(待定)上线:状态、参数及意义

当前待审的另一重大事件是有关将syrupUSDC纳入Aave V3核心实例的ARFC。

状态:

6月27日发布将syrupUSDC列为Aave V3抵押品的ARFC,7月16日根据风险提供商反馈更新。

提议参数:

启用抵押品、不可借贷、非隔离模式,供应上限5000万,LTV 73%,LT 78%,LB 6%,以及以下参数的稳定币E-Mode:

风险提供商观点:

LlamaRisk:支持仅抵押品上架;主要用例稳定币循环。退出通过即时链上缓冲区或FIFO队列;供应上限应相对美元侧DEX深度保守。

Chaos Labs:支持上述参数;认可退出率+CAPO预言机。

BGD Labs:在缓解前标记技术障碍:(1) Globals上的非时间锁定升级;(2)可绕过时间锁的Governor+SecurityAdmin路径;(3)非时间锁定的减值/禁用操作可能导致Aave上利率骤降和坏账。

Maple回应:

承诺(i)通过不可变时间锁合约为Governor多签添加24小时时间锁,BGD参与并在投票前最终复核;(ii)强化减值/禁用流程并发布透明、逐步的减值/违约程序。

提案成功的意义:

若通过,Aave将新增一个主要的可组合稳定币抵押场所,补充现有协议和交易所的分发。 ARFC瞄准Aave构建的用例——有明确需求信号(若可循环,超5亿美元配置者兴趣; earmarked 25万美元激励)。它补充了已推动采用的场所如Spark、Pendle和Morpho,并扩展了Solana/Kamino上已验证的"集成→使用"策略。当前利用率99.9%,加入Aave应有助于保持存款生产力,同时保留深度流动性特征。

ARFC瞄准Aave构建的用例——有明确需求信号(若可循环,超5亿美元配置者兴趣; earmarked 25万美元激励)。它补充了已推动采用的场所如Spark、Pendle和Morpho,并扩展了Solana/Kamino上已验证的"集成→使用"策略。当前利用率99.9%,加入Aave应有助于保持存款生产力,同时保留深度流动性特征。

九月成就

Plasma x Maple:syrupUSDT合作

Maple近期最令人印象深刻的合作之一是与全球增长最快的数字银行之一Plasma推出syrupUSDT产品,Maple现为其关键组成部分。

Plasma是专为USD₮支付、结算和DeFi构建的链。Maple将syrupUSDT部署于Plasma作为机构信贷层,有效将USD₮流动性与Maple的借贷引擎配对,使syrupUSDT成为该网络首个收益型资产。

启动机制:

2025年9月16日(美东时间9:00/UTC13:00)开放2亿美元syrupUSDT预存金库以启动Plasma流动性。金库接受syrupUSDT、USDT或USDC,最低12.5万美元,锁仓两个月。通过Midas在msyrupUSDp合约下无许可访问。收益栈包含post-TGEXPL奖励(无归属)、Maple机构借款人的基础借贷收益、50%加成的Drips,以及随场所上线计划的增量Plasma DeFi机会,首日计划借款供应约20亿美元。

当前状态:

Plasma主网已上线,syrupUSDT产品2亿美元额度几乎瞬间(不足1分钟)触达,表明市场对该合作的强烈需求。金库的XPL奖励在TGE约六小时后可于Plasma应用按存款比例申领。金库管理人Edge Capital初期部署于Fluid和Euler,Aave后续跟进。75万XPL已分配至金库启动,存款人持续累积额外XPL激励和DeFi收益以及基础syrupUSDT回报和Drips。

战略意义:

该合作从首日起在Plasma上建立机构信贷层,引入链原生的收益型USD₮工具,并随着DeFi场所深化加速借款人访问和流动性形成。Maple现已成为全球增长最快数字银行之一的核心组件。

更广泛的九月里程碑

九月无疑是跨越式增长。Maple crossed $4B AUM,提前三个月实现2025年底目标。Solana上势头数日内叠加:

9月10日,Kamino的Maple市场突破1亿美元,为SyrupUSDC Multiply提供最高8倍杠杆;

9月12日,syrupUSDC成为Solana上最大收益型美元资产,供应量超2亿美元;

9月14日,Jupiter Exchange存款超1亿美元。

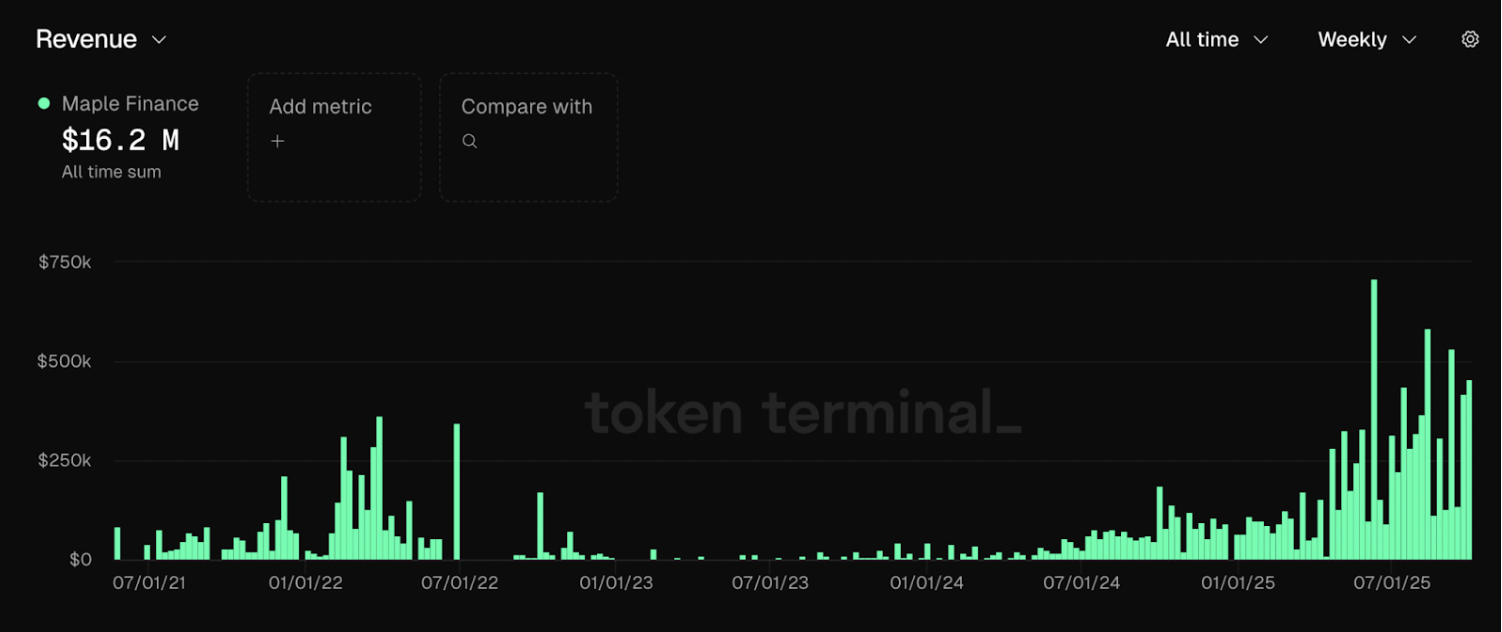

财务上,August protocol revenue set a ~$1.4M ATH (~360% YoY) and September is pacing to exceed it, as illustrated by Token Terminal below.

过去30天费用收入约737万美元,隐含年化运行率约8490万美元。

净效应:分发主导的增长正复合转化为AUM、流动性深度和规模化货币化。

结语

Maple的DeFi集成策略尤为出色:选择能倍增syrupUSDC效用的可组合性界面,确保配置者和钱包通道(Spark、Binance、OKX),然后扩大来源将存款转化为收入,同时保持即时退出特性,使syrupUSDC随处可用。

我们在第二季度报告结尾写道:"凭借这些顺风,Maple不仅有能力参与机构DeFi增长的下一阶段,更能塑造它。"他们无疑实现了这一论断,而观察九月已展现的强劲势头,我们相信他们正加速迈向第三季度的成功。

免责声明:本报告由Maple Finance委托制作。本研究报告仅为研究目的,不构成财务建议,也不应未经自行研究核实即假定任何信息准确。比特币、加密货币和其他数字资产风险极高,报告内容不应视为对任何资产的买卖认可。切勿投入超承受能力的资金,并充分理解风险。请自行研究。报告中所有信息仅供教育用途,不构成投资决策依据。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据

清算最大痛点

清算最大痛点

多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 新闻

新闻 文章

文章 大V快讯

大V快讯 财经日历

财经日历 专题

专题 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 合约计算器

合约计算器 期权分析

期权分析

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注