比特币交易者正密切关注一系列动量信号的交汇,这些信号在历史上往往预示着大幅波动。然而链上数据表明,在市场参与者转向防御姿态之际,前路需保持谨慎。与主要收益率曲线相关的动量指标近期出现新的交叉,重新点燃了对突破行情的乐观情绪,但现货活动与资金流向仍指向持续的逆风。看涨信号与疲软即时买盘的并存,凸显市场可能需要时间来重拾上涨动能,尽管投资者仍在权衡宏观风险与政策立场。

关键要点

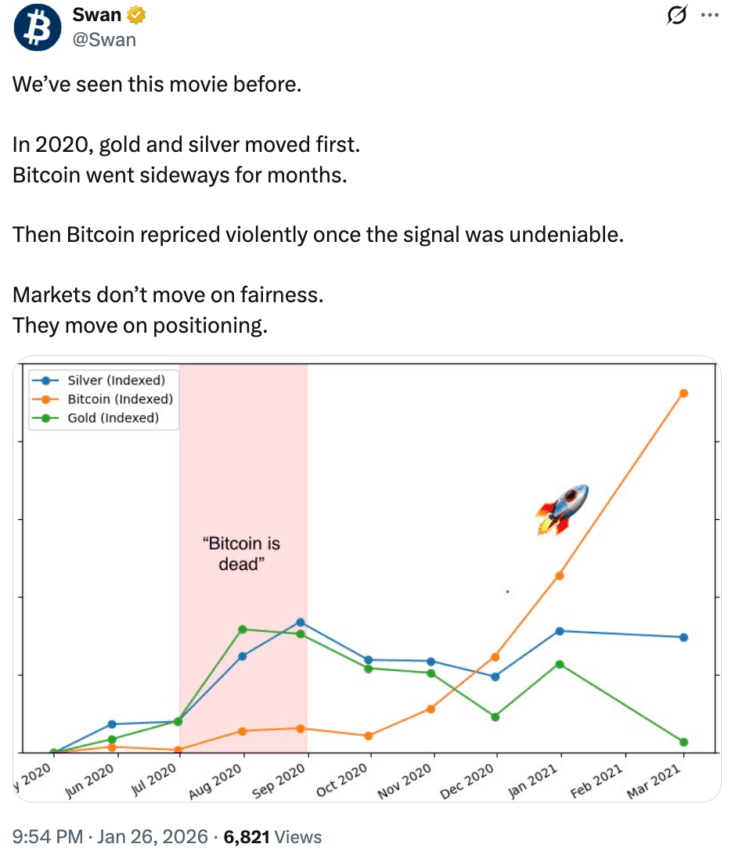

在类似看涨交叉信号确认后,比特币于2021年飙升600%,这一模式被市场观察者注意到,并被视为持久的牛市信号。链上数据显示持续的卖方压力,表明在市场参与者采取避险立场的情况下,价格复苏可能比希望得更慢。现货比特币ETF周度净流入从16亿美元转为流出17亿美元,表明机构需求降温,并增加了近期的下行压力。黄金涨至每盎司5000美元以上,而比特币仍在区间内交易,一些分析师认为这种分化在加密市场发生突破性行情前历史上很常见。美国10年期国债收益率与中国10年期政府债券收益率的随机RSI指标相对于比特币图表的最新交叉上次出现在2020年10月,随后比特币在2021年大幅上涨至历史新高。

市场背景

更广泛的市场正在应对复杂的宏观线索,投资者在波动不定的ETF流量和对冲需求背景下,权衡收益率、全球增长信号和流动性状况。加密资产整体对宏观变化、政策信号和风险偏好仍然敏感,即使在看涨信号闪现时,下行波动也可能保持高位。

为何重要

围绕比特币短期走势的叙述充满了矛盾。一方面,一个显著的看涨交叉(即动量指标与基准收益率同步上升)在历史上标志着重大上涨行情前的转折点。另一方面,链上指标已变得越来越具防御性。现货累积成交量差(CVD),作为买卖压力净差的衡量指标,已明确转为负值,表明更多交易者正在退场或对冲进一步下跌的风险。这种买盘力度的收缩凸显了市场可能保持区间震荡,直到买家带着令人信服的动量重新出现。Glassnode在其周度市场脉搏报告中指出,卖压激增,对冲需求上升,这种组合往往会限制短期上行空间,除非出现新的催化剂。

ETF动态的转变增加了复杂性。现货比特币ETF的周度净流入从约16亿美元转为流出近17亿美元,说明机构买盘正在降温,而这种买盘在下行期通常有助于稳定价格。这一转变表明,交易者(至少在短期内)正越来越多地优先考虑对冲和资本保全,而非激进的做多押注。宏观不确定性更广泛的环境以及更高的宏观对冲成本,加深了市场的一种感觉:持续的反弹可能需要新的流动性注入,或者更广泛市场出现决定性的风险偏好转向。

“总体而言,市场状况已转向更具防御性,而持续的卖方压力和上升的对冲需求表明市场依然脆弱。”尽管如此,比特币新一轮上涨的吸引力依然存在。历史先例——即与主要收益率相关的类似随机RSI交叉曾出现在一轮迅猛上涨之前——为多头提供了一张蓝图。一个关键的参考点是2020年10月,当时最后一次交叉出现,随后比特币上涨600%,在2021年达到约69,000美元的历史高点。这一背景是当前辩论的一部分:目前的信号是否会重演类似剧情,还是介于其间的宏观环境(从收紧的金融条件到不断演变的监管压力)将削弱其效应。

随着交易者权衡这些动态,一些分析师指出美元的行为可能是比特币下一步走势的催化剂。Matthew Hyland认为,向上突破可能取决于美元指数(DXY)跌破96,这一模式在历史上与先前周期中比特币的可交易上涨行情相吻合。这种思路与研究相符,该研究将美元强势与抑制包括比特币在内的风险资产的避险环境联系起来,直到宏观背景发生变化。Hyland的评估反映了一个更广泛的看法,即宏观信号将在未来几周对比特币的走势起决定性作用,同时发挥作用的还有技术和链上数据点。

与此同时,市场的风险偏好/风险规避平衡也反映在跨资产动态中。黄金与比特币之间长期存在的分化——黄金攀升至5000美元以上,而比特币仍在宽幅区间内——已引起研究跨资产行为以寻找加密周期线索的交易者的注意。来自Swan的一些观察者主张保持耐心,指出黄金往往率先移动,而比特币在决定性突破之前通常会经历长时间的横盘整理阶段,这一模式在过去的周期中屡次重演。

除了即时的价格走势,追踪链上行为和ETF动量的观察者持续不断的谨慎警告也呼应了市场的脆弱性。负CVD、机构需求减弱以及宏观不确定性的聚合,为比特币短期内描绘了一幅谨慎的图景。然而历史表明,一旦买家重拾信心——这通常由有利的宏观数据、风险情绪的复位以及新流动性的注入共同触发——加密市场可以以那种让周期后期的怀疑者追赶不及的速度迅速反弹。在当前环境下,这种复位可能取决于多种因素的汇聚,而非单一催化剂,这与一种微妙的现实相符:快速突破仍然是可能的,但若没有更强的链上需求和宏观支撑,则无法保证。

下一步关注点

监控比特币对任何新的风险偏好信号和美元指数变化的反应,特别是如果美元在未来几周开始走弱。追踪现货CVD动量,寻找回归净买入和潜在突破阶段的迹象。关注与ETF相关的资金流,观察机构需求是否恢复或流出是否加剧,这可能重新定义短期路径。评估黄金和其他宏观资产的跨资产动态,以衡量不断演变的对冲行为和应变策略。

比特币的市场反应与前路

比特币正处在一个历史信号与当前宏观现实相互碰撞的十字路口。与主要收益率曲线相关的动量读数上出现的看涨交叉,在历史上一直是大幅上涨的前奏,在一些分析师看来,这次也不例外。然而链上的叙述依然呈现出顽固的复杂性。现货CVD已明确转为负值,凸显了向抛售和对冲的转变,这可能压制即时的上行空间,除非买盘兴趣增强。ETF资金流从流入转为流出,使路径进一步复杂化,表明机构正因宏观不确定性和政策不明朗而重新调整风险敞口。

从积极的一面看,历史记录提供了一丝乐观。上一次涉及美国10年期和中国10年期收益率的随机RSI交叉发生时,比特币进入了持续的上涨,最终在多年内创下新高。与2020年10月交叉的比较仍然是多头关注的焦点,他们认为一旦宏观和技术面因素一致,大的价格变动往往会随之而来。然而,当前环境并非那一时期的直接重演。市场的防御姿态——由对冲需求和谨慎的头寸配置所证明——可能意味着在决定性突破实现之前,市场需要更长时间的酝酿。黄金与比特币的分化虽然显著,但历史上并非独立的预测指标;相反,它只是交易者在衡量风险偏好和头寸配置时关注的众多指标之一。

在此背景下,短期保持警惕是审慎的。链上信号、ETF动态和宏观线索的汇集表明,比特币可能会在更宽的区间内波动,直到流动性或情绪发生明确转变。参与者应考虑在低流动性环境中,潜在突破阻力区域可能会如何展开,以及这对交易和投资策略中的风险管理意味着什么。未来几周将是关键,宏观数据、政策信号和不断演变的ETF资金流很可能决定下一阶段是持续的上涨,还是新一轮的整理阶段。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注