比特币与以太坊临近关键转折点

随着本月规模最大的期权到期日之一与脆弱的链上市场结构相互碰撞,比特币和以太坊正接近一个关键转折点。超过83亿美元的比特币期权与12亿美元的以太坊期权将于1月30日到期,在杠杆率升高且现货动能减弱的背景下,这给价格行为带来了异常压力。在货币政策不确定性犹存、市场流动性趋薄的当下,此次到期事件更可能成为波动性触发器,而非趋势信号。

比特币期权到期将BTC锚定于9万美元附近

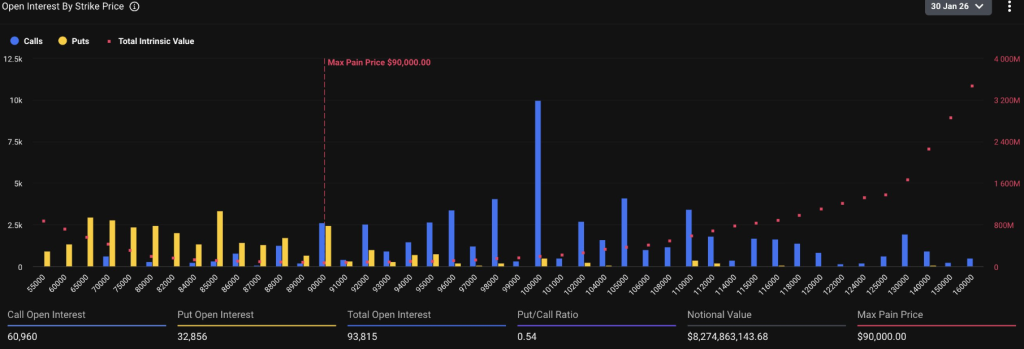

比特币正以超过83亿美元的名义期权未平仓合约进入1月30日的到期日,而风险敞口的分布方式解释了为何价格多次尝试向上突破却始终被压制在9万美元下方。Deribit的期权链显示,合约高度集中在8.5万至9.5万美元区间,其中9万美元尤为突出地成为最大痛点行权价,即大部分期权将在此价位失效。看跌看涨比率接近0.54,表明头寸仍呈净多头状态,但避险对冲正在增加。

与此同时,Deribit数据显示期货未平仓合约保持稳定,证实这并非广泛的去杠杆化事件。相反,风险敞口已转向期权头寸,交易者正通过结构化交易而非单纯杠杆期货表达观点。当风险如此集中在邻近行权价时,价格将对对冲资金流更为敏感,而非有机的现货需求。

随着比特币在9万美元附近交易,做市商被迫动态对冲双向头寸,吸收上涨动能并缓冲下跌压力。在对冲活动影响下,价格难以为继单向突破,直至期权到期或价格决定性脱离高未平仓区间。

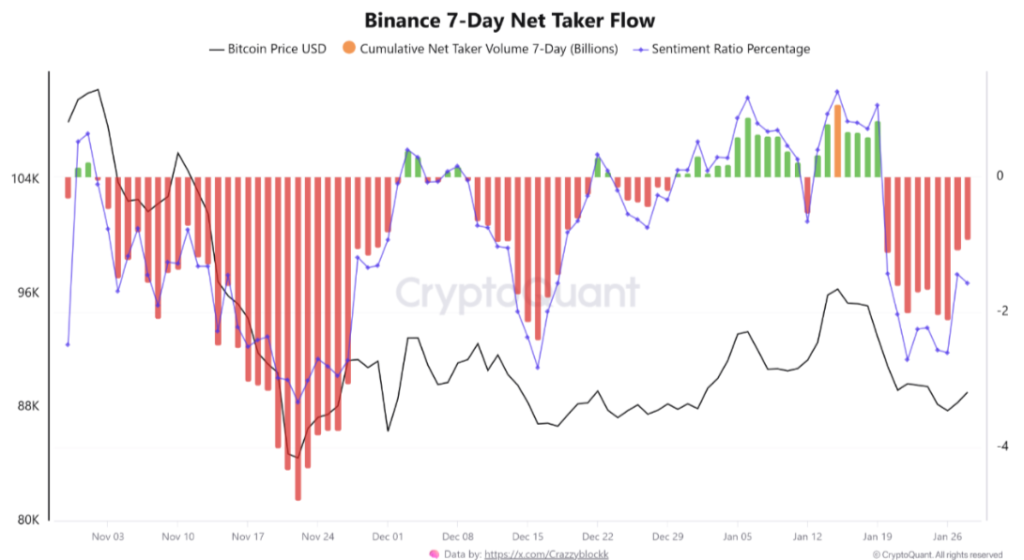

链上数据进一步印证了市场的平衡态势而非强势格局。币安7日净主动买入流量仅小幅为正,表明买方虽存在但攻势不足。在以往的牛市扩张阶段,持续上涨需依赖主动买入量决定性扩大并持续消化卖压。

期权到期后,这种平衡很可能被打破。若比特币在到期后稳守9万美元上方,被抑制的上涨资金流可能随对冲解除而快速释放。反之,若价格明确跌破该水平,则保护性看跌期权进入实值状态可能导致对冲压力转向,引发短期下跌风险。

以太坊期权与链上杠杆预示更高波动风险

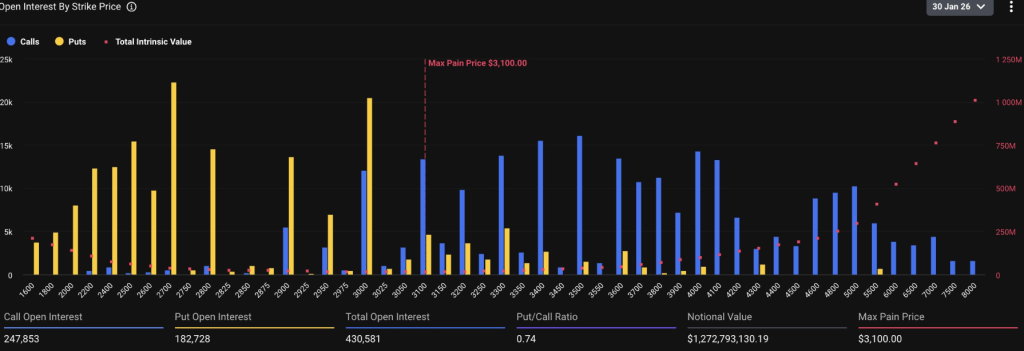

以太坊以约12.7亿美元的名义期权未平仓合约进入相同到期窗口,其规模虽小于比特币,风险特征却显得更为脆弱。Deribit数据显示以太坊看跌看涨比率约为0.74,表明相较于比特币,市场对下行保护的需求更高。最大痛点位于3100美元附近,而价格持续在前期高点下方震荡。

期权链显示行权价分布更为分散,但在当前价位下方出现显著的看跌期权增持。这暗示交易者对以太坊能否稳固守住支撑位信心不足,正积极对冲更剧烈的下行风险。与比特币头寸保持压缩且受控的状态不同,以太坊的市场结构在对冲资金流加剧时可能引发更不对称的价格反应。

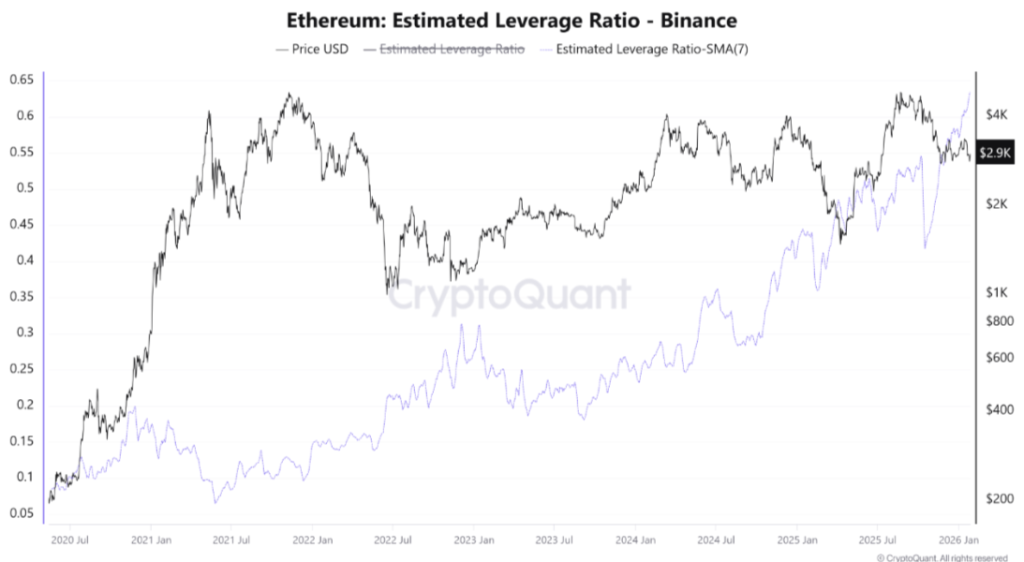

链上杠杆数据进一步加剧了担忧。CryptoQuant显示币安上以太坊的预估杠杆率达历史新高,表明系统中仍积聚大量杠杆头寸。高杠杆本身并非看跌信号,但若与不稳定的主动交易行为叠加,将增加价格突然错位的概率。当前以太坊价格徘徊于2920美元附近并面临看跌压力。对其而言,能否维持在3080美元上方是实现空头回补的关键。

常见问题解答

加密货币市场的期权到期是什么?

期权到期指加密货币期权合约的结算日,交易者需平仓、行权或放任头寸失效,通常会加剧短期波动性。

比特币与以太坊期权到期有何影响?

这是衍生品合约的结算时点,交易者解除对冲与做市商调整头寸的过程往往会推高市场波动。

为何期权到期会影响价格波动?

大规模到期事件可能放大价格波动,因为对冲资金流、最大痛点及杠杆转移对短期价格行为的影响往往超过现货需求。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注