2025年12月下旬,BitMine向以太坊质押合约一次性投入约2.19亿美元的ETH,却同时选择保留更大规模的未质押头寸,这一“只锁一部分”的操作迅速引发市场讨论。链上数据显示,年末ETH质押率已接近历史高位,而企业级参与者的入场,正在悄然改变供需结构:质押意味着主动放弃短期流动性,换取长期收益与网络话语权。当这种决策出现在公司资产负债表中,它传递的信号已不再是看涨或看跌,而是机构对以太坊作为长期结算层和收益资产的重新定价。

链上转帐纪录与资金路径

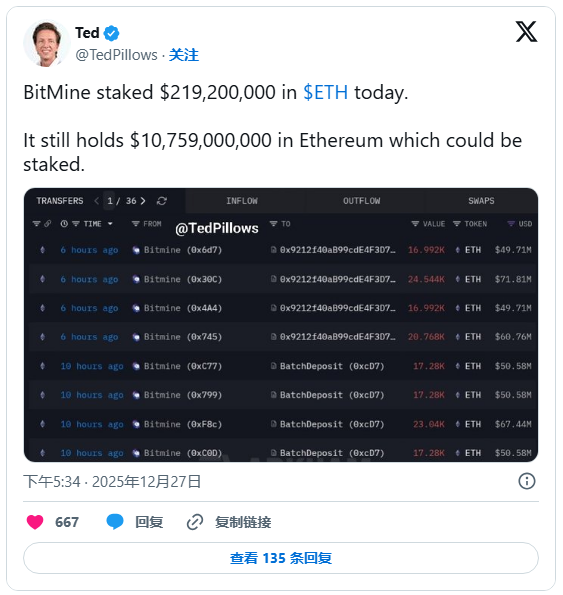

根据社群帐号 TedPillows分享的链上转帐讯息,BitMine关联钱包在数小时内把大量ETH送入质押存款地址。多笔存款在同一时间段密集出现,包含约16992枚、20768枚与24544枚ETH等转帐,合併起来对应约2.192亿美元的投入规模。

这种分批进场的节奏,常见于机构在执行大额链上操作时的风控做法,一方面降低单笔失败或延迟的操作风险,另一方面也便于内部对帐与资金追踪。

更值得注意的是,BitMine同时被提及仍持有更庞大的ETH部位,公告口径显示其持有的以太坊价值约107.59亿美元,未来仍可能扩大质押配置。若这类企业把质押视为常态化的资金管理工具,对市场的影响不只在于短期供给变化,更在于投资者会开始用「可持续的收益」与「长期锁仓」去重新评估以太坊的持有动机与估值框架。

供给收缩与长期持有的市场含意

质押行为直接改变的是流动性结构。ETH被锁入协议后,短期可交易供给下降,市场深度在特定时段可能变薄,价格对需求波动的敏感度也会提高。从更长週期看,当参与质押的主体由散户扩展到企业资产负债表,意味着以太坊开始承接一部分「类固定收益资产」的配置需求。

这种需求不是建立在单日涨跌,而是建立在网络安全、协议收入、质押回报与使用量成长的综合判断之上。

在BitMine质押消息发酵之际,TomLee也再次释出对以太坊的乐观展望。根据X上流传的影片内容,他提出以太坊价格可能在2026年初由约3000美元区间上行至7000美元或9000美元的情境,并补充如果以太坊网络能在全球支付轨道中形成竞争力,他仍看到上探20000美元的可能路径。

这类说法的核心并非单纯追逐行情,而是把上涨理由与支付结算、规模化採用与金融基建定位挂钩,试图把以太坊从投机性资产的框架中抽离,转向可被企业与机构使用的结算层叙事。

以支付与结算为核心的估值逻辑

TomLee的论点聚焦在规模、结算能力与实际应用。他强调若以太坊能可靠处理大额交易,并在成本与速度上达到可预期的企业级标准,市场将更容易把它视为金融基础设施,而不是单纯的交易热点。

这种观点把焦点放在採用率与网络效应,尤其是交易所、稳定币发行方、代币化平台等基础需求的扩张,因为它们会推升区块空间与结算需求,进一步回馈到网络价值与资产需求。

近期市场同时在检视以太坊生态能否由交易与DeFi延伸至实体企业的支付与结算场景。这个命题最终仍会回到费用结构、吞吐量、使用者体验与可预期性,因为全球支付需要的是速度快、成本稳定、可扩展且具备工程级可靠度的系统。

若以太坊在这些维度持续改善,企业级质押与长期配置的叙事会更完整,反之则可能让乐观预期被迫下修为阶段性行情。

而醒目资金除了布局以太币外,也同时看好比特币的Layer 2项目,并预期在下个牛市有百倍升幅潜力。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 去中心化交易所

去中心化交易所 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注