2025年,对很多看多ETH的人来说是一段“看着价格受罪”的一年:年初买入、年末回看,账面依旧偏冷。但如果把视线从行情表移开,会发现另一条完全不同的轨迹正在形成——以太坊本身在这一年明显跑赢了竞争对手。现货ETF持续推进、加密企业把ETH纳入财库配置,降低了长期资金的参与门槛;Pectra与Fusaka两次关键升级落地,也让网络在性能、账户体验和扩展性上更接近大规模应用需求。价格没讲好故事,但基础设施在默默兑现价值,这种“币价与网络背离”的现象,或许正是理解ETH下一阶段走向的关键线索。

以太坊终于登堂入室

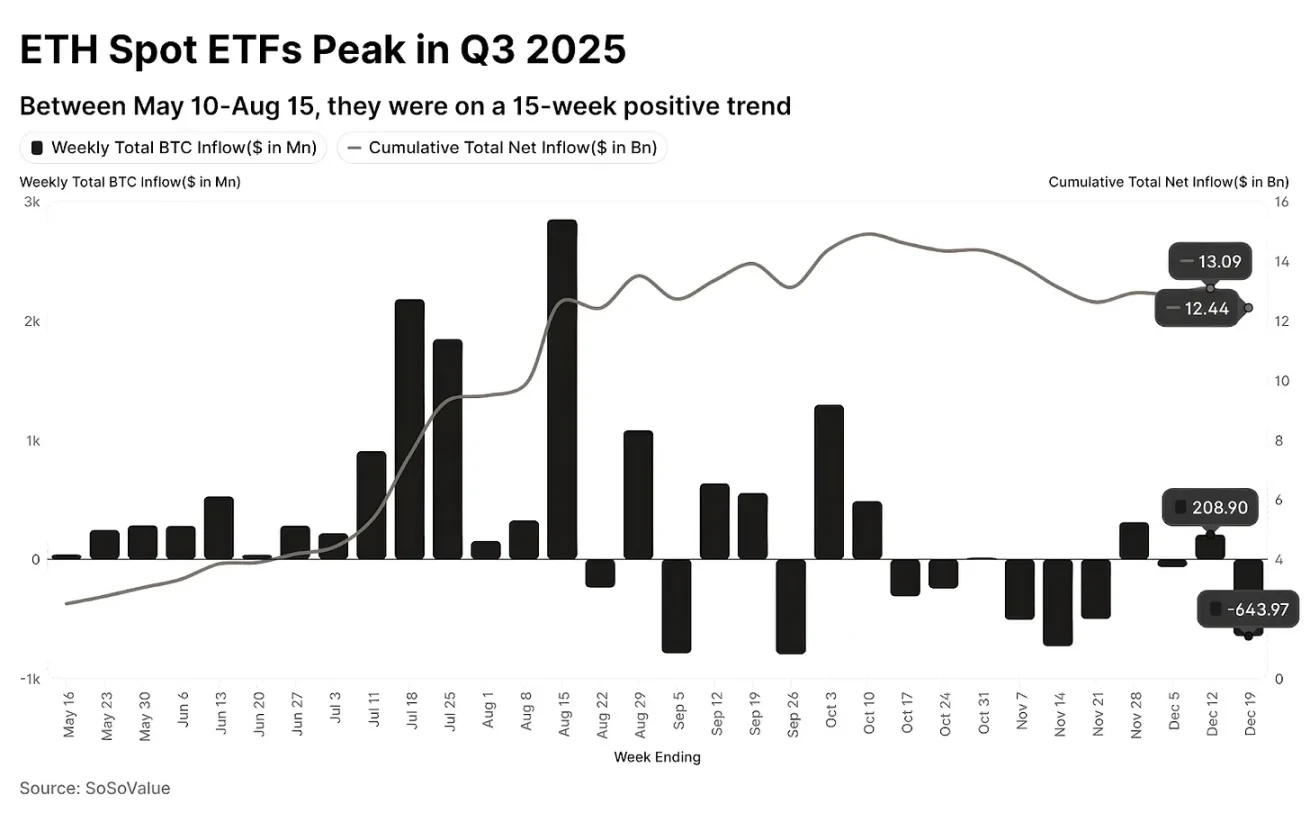

过去两年的大部分时间里,「机构级ETH投资」对很多人来说都像是遥不可及的梦想。截至6月30日,ETH ETF自一年前问世以来,累计资金流入仅略超40亿美元。彼时,上市公司才刚刚开始萌生将ETH纳入企业财库的想法。

转机在今年下半年悄然出现。

2025年6月1日至9月30日期间,ETH ETF的累计资金流入规模增长近五倍,突破100亿美元大关。

这场ETF资金热潮不仅带来了资本的涌入,更引发了市场的心理转变。它大幅降低了普通投资者买入ETH的门槛,将ETH的受众范围从区块链开发者与交易员,拓展至第三类群体——即希望配置这一全球第二大加密货币资产的普通投资者。

这就不得不提到今年出现的另一大行业变革。

以太坊迎来全新买家

过去五年间,受Strategy公司CEO提出的投资策略影响,比特币企业财库似乎成了加密货币资产入表的唯一范式。在该模式暴露出漏洞之前,这种策略一度被视为企业配置加密货币资产最简洁的路径:上市公司购入稀缺的加密货币资产,推动币价上涨,进而带动公司股价走高;随后,企业便可借此溢价增发股票,募集更多资金。

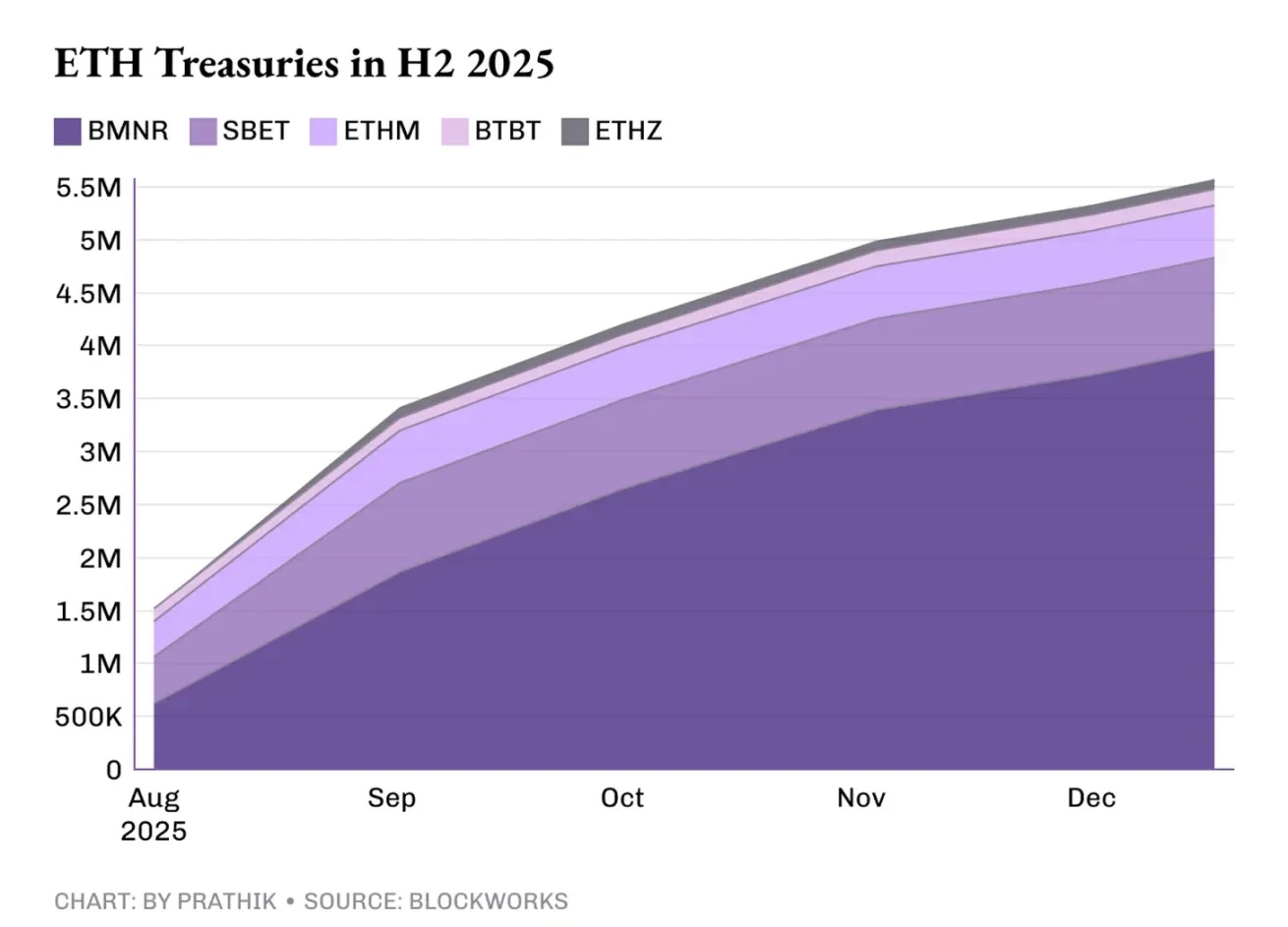

正因如此,当ETH企业财库在今年6月成为行业热点时,不少人都感到困惑不解。而ETH企业财库之所以能异军突起,核心在于它能实现比特币财库无法企及的功能。尤其是在以太坊联合创始人、ConsenSys公司首席执行官Joe Lubin宣布加入SharpLink Gaming董事会,并主导其价值4.25亿美元的ETH财库投资策略后,市场才意识到这一布局的前瞻性。

此后不久,众多企业纷纷效仿SharpLink Gaming的做法。

截至目前,持仓规模前五的ETH财库企业,共计持有556万枚ETH,占总供应量的4.6%以上,按当前价格计算,价值超160亿美元。

当投资者通过ETF、企业财库等封装工具持有某一资产时,该资产的属性便会逐渐向「资产负债表项目」靠拢。它会被纳入公司治理框架,需要进行定期财报披露、董事会专项讨论、季度业绩更新,同时还要接受风险委员会的监督审核。

而ETH的质押特性,更让ETH财库具备了比特币财库难以比拟的优势。

比特币财库仅能在企业抛售比特币获利时,为公司创造收益;而ETH财库则不同,企业只需持有ETH并将其质押,为以太坊网络提供安全保障,就能赚取更多ETH作为质押奖励。

如果企业能够将质押收益与主营业务收入相结合,便能让ETH财库业务具备可持续性。

也正是从这时起,市场才真正开始正视以太坊的价值。

「低调」的以太坊,终于赢得关注

长期关注以太坊发展的人都清楚,以太坊向来不擅长主动营销。在没有外部事件(比如资产封装工具推出、市场周期切换或新叙事诞生)推动的情况下,以太坊往往显得默默无闻,直到这些外部因素的出现,才会让人们重新意识到它的潜力。

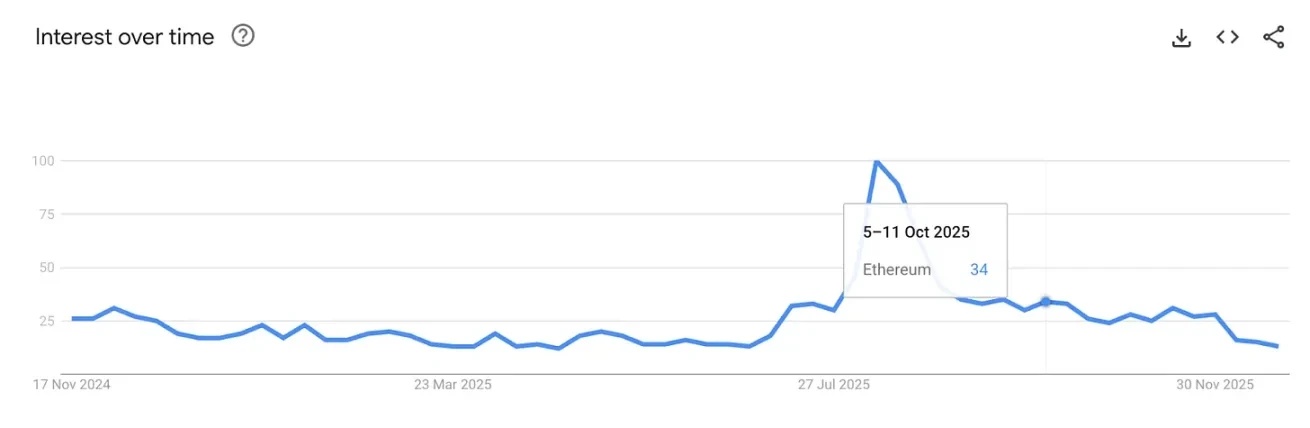

而在今年,ETH企业财库的兴起与ETF资金流入的激增,终于让以太坊赚足了市场眼球。我用一种极为直观的方式衡量了这种关注度的变化:观察那些通常对区块链技术路线图毫无兴趣的散户投资者,是否开始讨论以太坊。

今年7月至9月期间,谷歌趋势数据显示以太坊的搜索热度大幅飙升,这一趋势与ETH企业财库及ETF的发展势头高度吻合。正是这些传统的资产配置渠道,点燃了散户投资者对以太坊的好奇心,而好奇心又进一步转化为市场关注度。

但光有热度远远不够。市场关注度向来变幻莫测,来得快去得也快。这就引出了以太坊支持者将2025年视为「大获全胜之年」的另一个重要原因:一个往往被外界忽视的关键因素。

承载互联网的链上美元

如果跳出短期价格走势图,拉长时间维度来看,加密货币价格的涨跌起伏,不过是市场情绪波动的产物。但稳定币与现实世界资产代币化(RWA)却截然不同,它们有着坚实的基本面支撑,是连接传统金融体系与去中心化金融(DeFi)的桥梁。

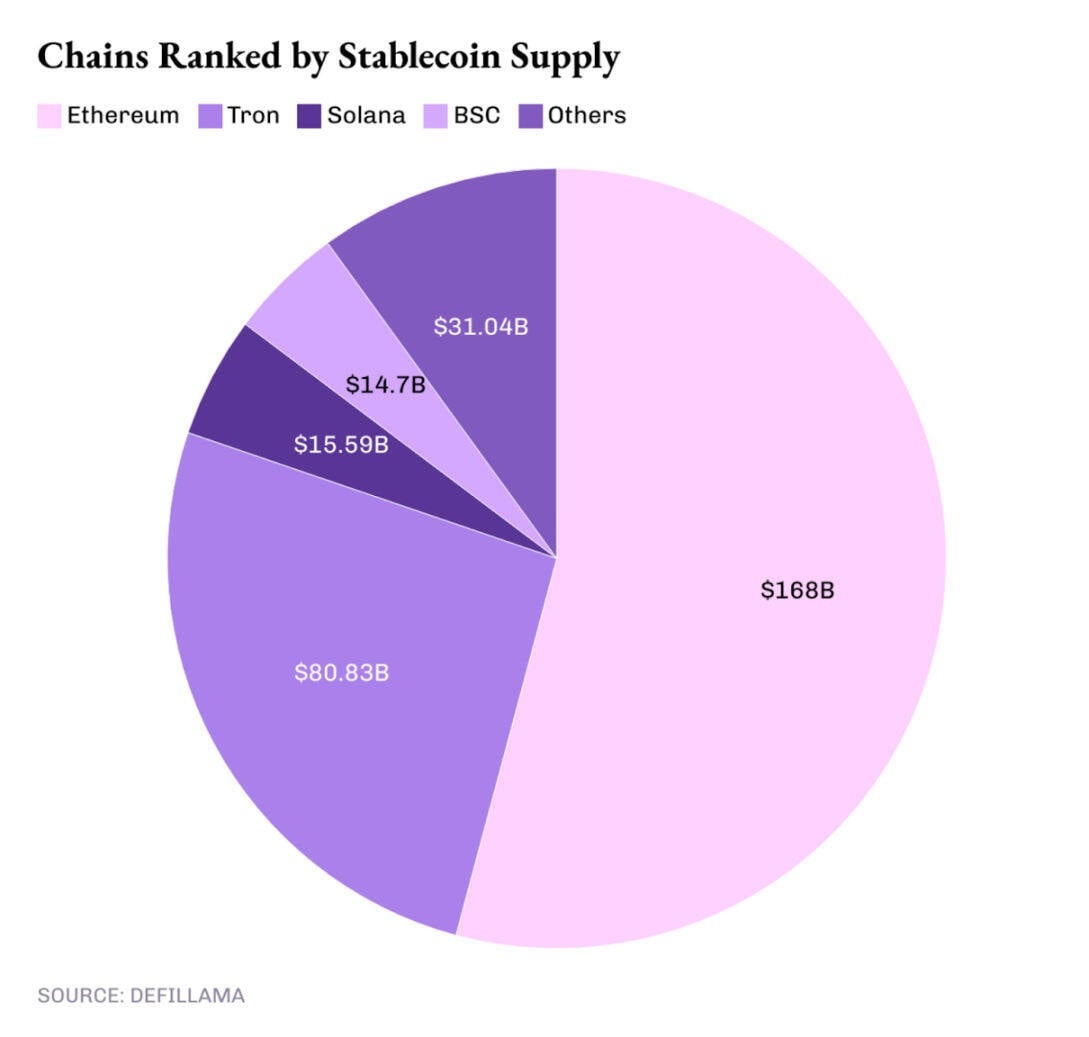

2025年,以太坊依然稳坐链上美元首选平台的宝座,持续支撑着稳定币的流通。

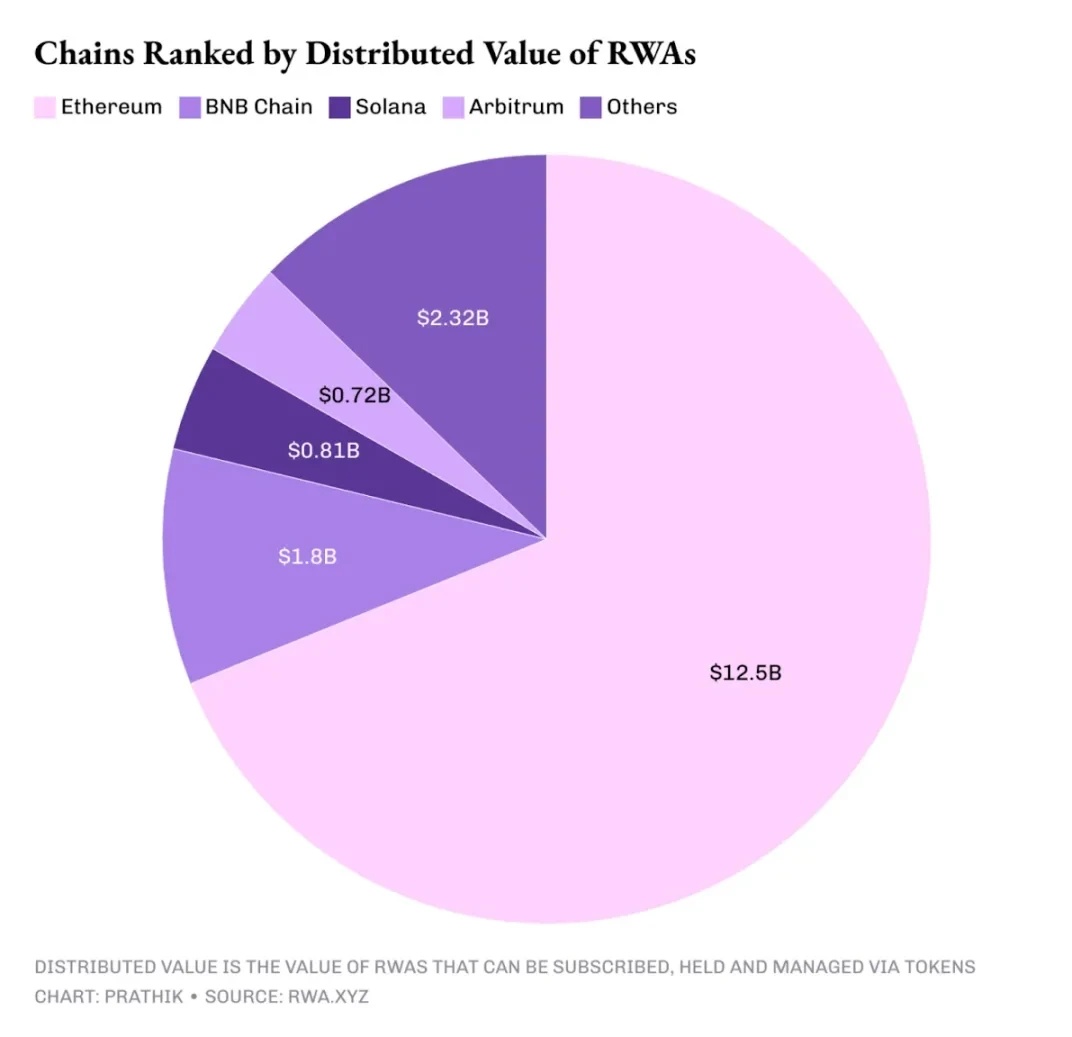

而在现实世界资产代币化领域,以太坊同样占据着绝对主导地位。

截至撰稿时,以太坊网络上发行的代币化资产,仍占据着全球代币化资产总价值的半壁江山。这意味着,全球超半数的、可供持有者买卖、管理的现实世界资产代币,均是基于以太坊网络发行的。

由此可见,ETF降低了普通投资者买入ETH的门槛,而企业财库则为投资者提供了一条通过华尔街合规渠道持有ETH的路径,让他们得以获取杠杆化ETH敞口。

所有这些进展,都在进一步推动以太坊与传统资本市场的融合,让投资者能够在熟悉的合规环境中,安心配置ETH资产。

两次重大升级

2025年,以太坊完成了两次重大技术升级。这些升级大幅缓解了网络拥堵问题,提升了系统稳定性,让以太坊作为可信交易结算层的实用性显著增强。

Pectra升级于今年5月正式上线,通过扩容数据分片(Blob),提升了以太坊的可扩展性,同时为二层网络提供了更大的压缩数据存储空间,从而降低了二层网络的交易成本。此次升级还提高了以太坊的交易吞吐量,加快了交易确认速度,进一步优化了以Rollup扩容方案为核心的应用程序的运行效率。

在Pectra升级之后,Fusaka升级接踵而至,进一步提升了以太坊的网络扩展性,并优化了用户体验。

总体而言,以太坊在2025年的核心目标,是朝着可靠的金融基础设施方向优化演进。两次升级均将网络稳定性、交易吞吐量与成本可预测性列为优先事项。这些特性对于Rollup扩容方案、稳定币发行方以及需要在链上进行价值结算的机构用户而言,至关重要。尽管这些升级未能在短期内推动以太坊网络活跃度与ETH价格形成强关联,但它们切实增强了以太坊在规模化应用场景下的可靠性。

未来展望

如果想为2025年的以太坊发展下一个简单粗暴的定论,「以太坊成功了」或「以太坊失败了」,恐怕很难找到明确的答案。

相反,2025年的市场给出了一个更耐人寻味,却也令人略感无奈的事实:

2025年,以太坊成功跻身基金发行机构的投资组合与上市公司的资产负债表,并凭借机构资金的持续流入,始终占据着市场关注度。

然而,ETH持有者却度过了失望的一年,代币价格走势与以太坊网络的蓬勃发展严重脱节。

在年初买入ETH的投资者,至今浮亏至少15%。尽管ETH在今年8月一度触及4953美元的历史高点,但好景不长,目前其价格已回落至近五个月以来的低点。

展望2026年,以太坊仍将凭借扎实的技术升级成果,以及庞大的稳定币与现实世界资产代币化规模,继续领跑行业。如果以太坊网络能够借助这些优势乘势而上,就有望将生态发展的动能,转化为ETH的长期价格上涨动力。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 去中心化交易所

去中心化交易所 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注