近期加密衍生品市场的分化被推到台前:一边是高杠杆博弈中连续踩准节奏的巨鲸,单月盈利超2400万美元、胜率超过94%,另一边却是不少多头在震荡行情下深陷浮亏、频频逼近强平线。随着链上数据透明度提升,一个名为“pension-usdt.eth”的地址因精准波段操作迅速走红,也再次提醒市场,在成交量放大、波动加剧的当下,衍生品战场早已从拼方向,演变为拼风控与执行力的残酷较量。

与此同时,Hyperliquid平台上另一位巨鲸地址“0xb317..ae”却因5倍全仓做多以太坊(ETH)而承受着近3918万美元的未实现亏损。

一、养老金巨鲸的短线艺术

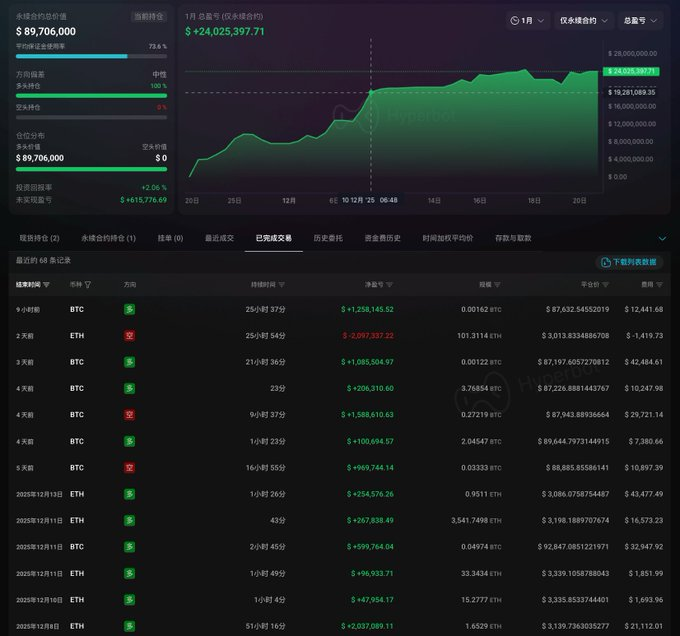

● 在加密世界,“pension-usdt.eth”因其名称被市场戏称为“养老金巨鲸”。它并非传统意义上长期持有资产的巨鲸,而是一位极其活跃的高频波段交易者。

● 它的交易策略清晰而犀利:几乎只专注于比特币(BTC)和以太坊(ETH)两大主流资产,使用2至3倍的相对低杠杆,进行超短线操作。

● 数据揭示了这个地址惊人的效率:其平均持仓时间仅有20小时左右。这意味着它通常在一天内完成开仓和平仓的完整周期,精准捕捉市场波动。

该地址最近的亮眼操作始于12月。截至12月20日,它在12月内进行的17次交易中,有16次以盈利告终。

● 其中一次典型的胜利发生在12月16日,该地址新建了一个价值约8576万美元的3倍杠杆BTC多单,并一度成为Hyperliquid平台上最大的BTC多头持仓之一。

● 然而,即使是顶级交易员也无法避免失误。在12月17日获利了结BTC多单后,它反手开立了ETH空单。这笔交易最终以亏损约209万美元告终,并终结了其连续13次开仓获胜的纪录。

● 但真正体现其专业素养的是应对失误的速度。在平仓ETH空单后,它迅速转向,同步建立了3倍杠杆的BTC和ETH多单,不仅挽回了部分损失,更在后续行情中继续扩大战果。

二、Hyperliquid上的巨鲸角力场

● “pension-usdt.eth”并非孤例,它所在的Hyperliquid平台正是当前巨鲸多空博弈的主战场之一。截至12月19日,该平台巨鲸的总持仓规模高达52.03亿美元。

● 一场无声但激烈的对决正在这里上演。巨鲸们的多单持仓为25.23亿美元,而空单持仓略高一筹,达到26.8亿美元,多空持仓比为0.94。

● 盈亏情况更是直观反映了这场对决的残酷性:巨鲸多单整体浮亏2.51亿美元,而空单则整体浮盈3.5亿美元。这一数据深刻揭示了近期市场回调给多头阵营带来的巨大压力。

● 巨鲸“0xb317..ae”的处境是这种压力的极端体现。该地址在ETH价格为3147.39美元时,以5倍全仓杠杆做多,如今账面亏损已接近4000万美元。这笔交易成为观察市场情绪和风险控制的典型案例。

● 多空力量的微妙平衡不仅体现在持仓规模上,更体现在资金流动中。12月17日,某巨鲸从币安交易所提取了775枚BTC和5767枚ETH,总价值超过8400万美元。

这种大额资产从交易所流向私人钱包的行为,通常被市场解读为抛压可能减轻的信号,因为这意味着这些资产短期内不会在交易所被轻易卖出。

三、交易所提款与资产大轮动

● 链上数据如同一面镜子,反射出巨鲸们复杂的策略布局。除了衍生品市场上的多空博弈,现货市场的大额资金流动同样值得关注。12月17日的巨额提款只是冰山一角。这类行为往往预示着巨鲸可能在进行长期资产配置的调整,或是为参与去中心化金融(DeFi)活动做准备。

更大幅度的资产轮动也在悄然发生。一个沉寂七年的巨鲸地址近期开始大规模调整仓位,将持有的比特币转向以太坊。

● 该地址此前持有10,606枚BTC长达七年,已实现盈利11.2亿美元。近期它出售了3100枚BTC,价值约3.48亿美元,同时购入了50,522枚ETH现货,并开设了高杠杆的ETH多单。这一系列操作使该地址对ETH的总多头敞口达到约7.84亿美元,展示了其对以太坊相对于比特币未来表现的强烈信心。

● 资产轮动不仅发生在主流币种之间,也延伸至平台代币。9月25日,一位巨鲸向Hyperliquid存入600万USDC,大量购入该平台原生代币HYPE,目前持仓浮盈已达716万美元。

四、巨鲸行为背后的真相与误区

巨鲸的一举一动牵动着市场的神经,但其真实意图往往比表面看来更加复杂。Cointelegraph的最新分析指出,巨鲸们的行为模式在2025年发生了显著变化。

一个关键转折点被认为是2025年10月10日,这一天被许多市场参与者视为最近一轮加密牛市的“非官方终结日”。链上数据显示,当天散户持仓被大量清空时,一位早期比特币巨鲸却成功获利约2亿美元。

分析指出,今年早期“元老级”巨鲸大量减持,而机构投资者则吸收了这些抛售的筹码。这种新旧资本的交替,正在重塑比特币的市场结构。

然而,散户交易者常常误读巨鲸活动信号。许多投资者盲目跟随巨鲸的大额交易,却忽视了这些交易背后的复杂策略和特殊情境。

例如,一些巨鲸交易可能是复杂的对冲策略的一部分,或是为了满足机构的流动性需求,而非简单的方向性押注。2025年,随着Renaissance Technologies、Two Sigma等主流量化交易公司部署复杂的加密算法策略,市场结构变得更加复杂。

专业研究报告指出,持仓集中度的提高与市场流动性下降、价格波动加剧高度相关。当巨鲸在以太坊等主流资产上建立高杠杆仓位时,可能引发连锁清算,加剧市场脆弱性。

五、在巨鲸阴影下的生存之道

面对巨鲸主导的市场,普通投资者更需要理性策略而非盲目跟风。链上数据应作为决策的参考因素之一,而非唯一依据。对于希望从巨鲸活动中寻找信号的投资者,应关注更具持续性的趋势,而非单次交易。

● 理解巨鲸行为的局限性至关重要。首先,数据具有滞后性,当散户看到公开的巨鲸交易信息时,巨鲸可能已经开始进行相反方向的操作。

● 其次,巨鲸的资金规模和风险承受能力与散户完全不同。它们能够承受短期巨大波动,甚至利用波动获利,而这往往是散户无法做到的。

● “pension-usdt.eth”的高胜率交易提供了有价值的观察窗口,但直接模仿其操作风险极高。该地址使用的虽是相对较低的2-3倍杠杆,但其交易频率和精准时机是普通投资者难以复制的。

当“pension-usdt.eth”地址的30,000枚ETH多单在Hyperliquid排行榜上熠熠生辉时,同一平台上另一位巨鲸却因5倍杠杆做多ETH而承受近4000万美元的浮亏。

这些数字记录着加密市场的残酷与机遇。比特币巨鲸们从交易所提走价值数千万美元的资产,七年沉寂的地址突然开始将比特币换成以太坊,这些链上痕迹交织成机构与大户对未来市场的复杂预期。

在这场由巨鲸主导的多空博弈中,普通投资者的最佳策略或许是:保持观察,独立思考,将链上信号作为拼图的一部分,而非通往财富的唯一地图。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 去中心化交易所

去中心化交易所 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注