稳定币的世界,看似风平浪静,实则暗流汹涌。11月初,一个名为xUSD的稳定币上演了惊心动魄的“自由落体”——从1美元闪崩至0.26美元,仅用数小时便跌破投资者信心防线。如今价格更是滑落至0.12美元,市值蒸发88%。这场暴跌不仅揭开了稳定币市场的脆弱底色,也让人重新审视那些依靠算法和高收益叙事支撑的“去中心化奇迹”,当信任崩塌,稳定就成了最稀缺的资产。

出事的是一个管理着5亿美元资产的明星项目,Stream Finance。

他们把自己的高风险理财策略包装成派息稳定币xUSD,号称「锚定美元、自动生息」,本质上是把理财收益包装了进去。兹要是理财策略,就不可能保证永赚,在10月11日加密市场大暴跌的那天,他们在链下进行的交易策略失效了,导致亏损9300万美元,折合人民币约6.6亿元。这笔钱,足以在北京二环买四十多套100平的房子。

一个月后,Stream Finance宣布暂停所有存取款,xUSD价格脱钩。

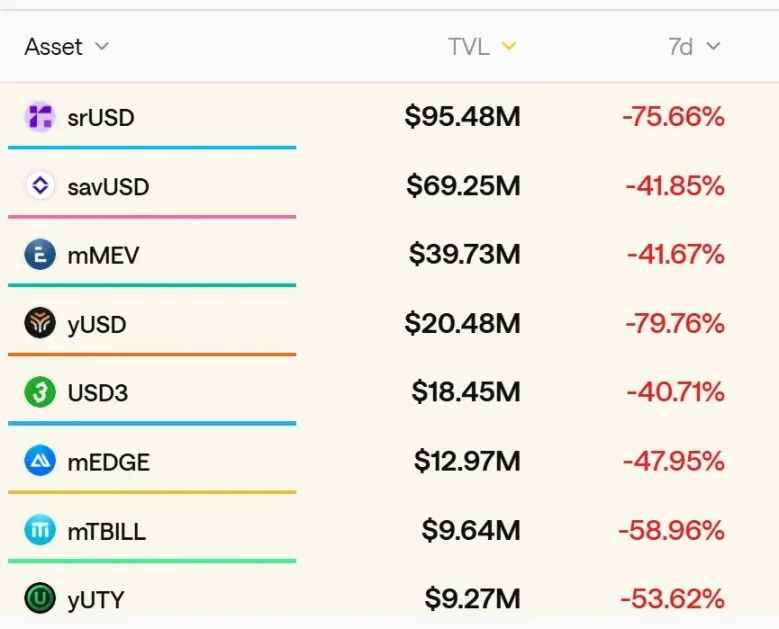

恐慌迅速蔓延。根据研究机构stablewatch的数据,在接下来的一周内,超过10亿美元的资金从各类「派息稳定币」中仓皇出逃。这相当于一个中型城市商业银行的全部存款在7天内被挤兑一空。

整个DeFi理财市场警报四起,在某些协议中,借款利率甚至达到了惊人的-752%,这意味着抵押品成了废纸,没人再会还钱把它赎回,市场陷入混乱。

这一切,都源于一个看似美好的承诺:稳定,且有高昂的利息。

当「稳定」的幻觉被一根大阴线戳破,我们必须重新审视哪些稳定币才是真正的稳定币,哪些只是披着稳定币外衣的高风险理财,以及凭什么现在高风险理财可以堂而皇之地管自己叫「稳定币」?

皇帝的新衣

在金融的世界里,最美丽的面具后面往往藏着最锐利的獠牙。Stream Finance和它的稳定币xUSD就是一个典型。

它对外宣称xUSD采用的是「Delta中性策略」。这是一个源自专业交易领域的复杂术语,旨在通过一系列复杂的金融工具对冲掉市场波动的风险,听起来非常安全且专业。项目讲的故事是,无论市场涨跌,用户都能获得稳健的收益。

在短短几个月内,它就吸引了高达5亿美元的资金涌入。然而,揭下面具,根据链上数据分析师的追踪,xUSD的真实运作模式漏洞百出。

首先是极度的不透明。在其声称的5亿美元资产中,能在链上查到的不足三成,剩下的「薛定谔的3.5亿美元」全都被放在了看不见的地方运作。没有人知道这个黑箱里到底发生着什么,直到它出事的那一刻。

其次是惊人的高杠杆。项目方用仅有的1.7亿美元真实资产,通过在其他DeFi协议进行反复的抵押和借贷,撬动了高达5.3亿美元的借款,真实杠杆率超过了4倍。

这意味着什么?你以为你兑换的是稳稳锚定的「数字美元」,还憧憬着年化十几个点的稳定高息。实际上,你买的是一个4倍杠杆对冲基金的LP份额,而且这个基金70%的仓位你都看不见。

你以为的「稳定」背后,是你的钱正在全球最大的数字赌场里进行着超高频的交易。

这正是这类「稳定币」最危险的地方。它用「稳定」的标签,掩盖了「对冲基金」的本质。它向普通投资者承诺银行储蓄般的安全感,但底层运作的却是只有最专业的交易员才能驾驭的高风险策略。

区块链安全公司Cyvers的CEO Deddy Lavid在事件发生后评论道:「即使协议本身是安全的,外部基金管理人、链下托管和人为监督仍然是关键弱点。这次Stream的崩溃,不是代码的问题,而是人的问题。」

这个观点一针见血。Stream Finance的问题根源就在于项目方将一个极其复杂、高风险、缺少监管的金融游戏,精心包装成了一个普通人也能轻松参与的「稳定理财产品」。

多米诺骨牌

如果说Stream Finance自己制造了一颗炸弹,那么DeFi借贷产品中的Curator,则成为了这颗炸弹的快递员,最终导致了一场波及甚广的连环爆炸。

在Morpho、Euler等新兴的借贷协议中,Curator扮演着「基金经理」的角色。他们大多是专业的投资团队,负责将复杂的DeFi策略打包成一个个「策略金库」,让普通用户可以像在银行App上买理财一样,一键存款、坐享收益。而他们的主要收入,来自于从用户收益中抽取一定比例的业绩费。

理论上,他们应该是专业的风险守门人,帮助用户筛选优质资产。但业绩费的商业模式,也为他们埋下了追逐高风险资产的伏笔。因为在DeFi这个极度内卷的市场,更高的年化收益率意味着能吸引更多的用户和资金,从而获得更多的业绩费。

当Stream Finance这个被包装得「稳定又高息」的资产出现时,它立刻成为了许多Curator眼中的香饽饽。

在Stream Finance事件中,我们就看到了这种最坏的情况。根据链上数据追踪,在Euler和Morpho等协议上,包括MEV Capital、Re7 Labs、TelosC在内的多个知名Curator,都将自己管理的金库大量配置了高风险的xUSD。其中,仅TelosC一家的风险敞口就高达1.23亿美元。

更关键的是,这种配置并非无心之失。有证据表明,在事件发生前几天,已有多位行业KOL和分析师在社交媒体上公开警告xUSD存在透明度和杠杆风险,但这些手握重金、本应是风险第一责任人的Curator们,选择了忽视。

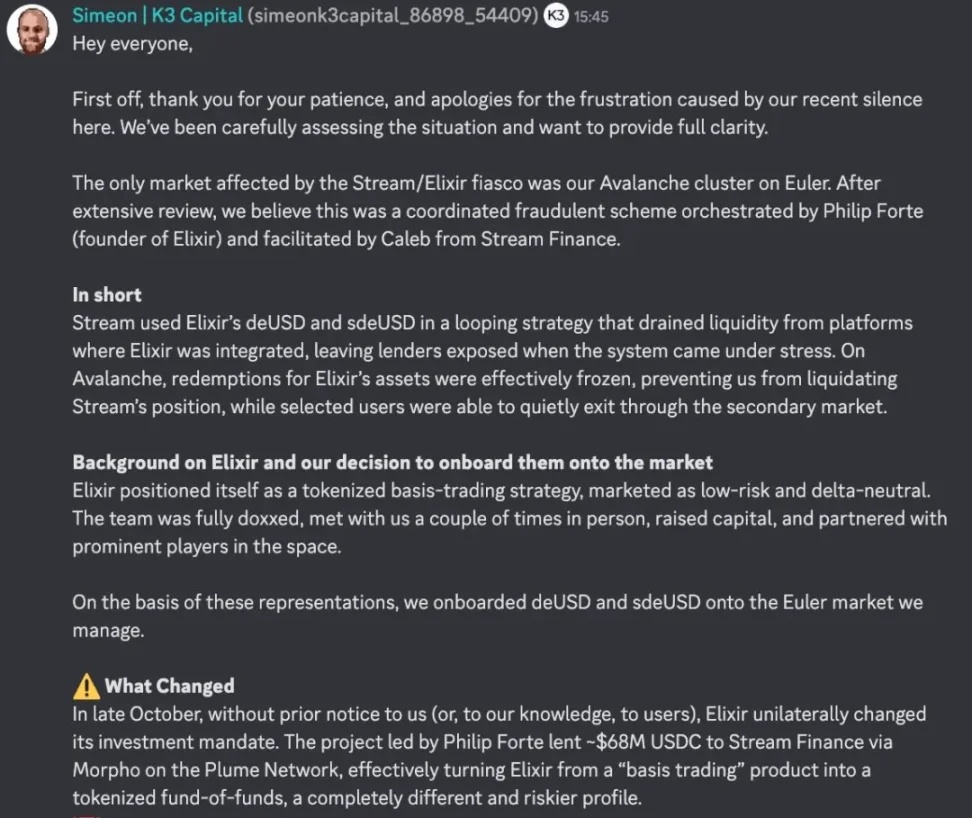

不过,一些Curator本身也是这场包装骗局的受害者。K3 Capital就是其中之一。这家在Euler协议上管理着数百万美元资产的Curator,在这场爆炸中损失了200万美元。

11月7日,K3的创始人在Euler的Discord频道里公开发声,揭露了他们是如何被骗的。

故事要从另一个「稳定币」项目说起。Elixir是一个发行派息稳定币deUSD的项目,它宣称自己采用「基差交易策略」,K3正是基于这个承诺,才在自己管理的金库里配置了deUSD。

但在10月下旬,在未经任何Curator同意的情况下,Elixir单方面改变了投资策略,将约6800万USDC通过Morpho借给了Stream Finance,从基差交易变成了套娃理财。

这两个是完全不同的产品。基差交易是直接投资于特定的交易策略,风险相对可控。而套娃理财是把钱借给另一个理财产品,等于在原有的高风险之上又叠加了一层风险。

当Stream的坏账在11月3日公开后,K3立刻联系Elixir的创始人Philip Forte,要求保障能够1:1清算deUSD。但Philip选择了沉默,完全不回应。在无奈之下,K3只能在11月4日强行清算,手上留下了200万美元的deUSD。Elixir在11月6日宣布资不抵债,它的解决方案是散户和流动性池里的deUSD可以1:1兑换成USDC,但Curator金库里的deUSD不给兑换,要求大家一起协商解决。

目前,K3已经聘请了美国顶级律师,准备起诉Elixir和Philip Forte擅自更改条款、虚假宣传,要求赔偿商誉损失并强制把deUSD兑换回USDC。

当守门人自己开始贩卖风险时,整个堡垒的沦陷就只是时间问题。而当守门人自己也上当的时候,还能指望谁来谁来保护用户呢。

换汤不换药

这种「包装-扩散-崩盘」的模式,在金融史上是如此的似曾相识。

无论是2022年凭借「算法稳定、年化20%」的故事,在72小时内蒸发400亿美元的LUNA;还是更早的2008年,华尔街的精英们将一堆高风险的次级抵押贷款,通过复杂的金融工程包装成AAA级的「优质债券(CDO)」,并最终引爆全球金融危机的历史。其内核都是惊人的一致,即将高风险资产进行复杂包装,使其看起来像低风险产品,然后通过各种渠道,卖给那些无法完全理解其背后风险的投资者。

从华尔街到DeFi,从CDO到「派息稳定币」,技术在变,名字在变,但人性的贪婪从未改变。

根据行业数据,目前DeFi市场上仍有超过50个类似的派息稳定币项目在运作,总锁仓价值超过80亿美元。它们中的大多数,都在用各种复杂的金融工程,将高杠杆、高风险的交易策略,包装成稳定且高息的理财产品。

问题的根源在于,我们给了这些产品一个错误的名字。稳定币这三个字,带来的是对安全的错觉,对风险的麻痹。当人们看到稳定币时,他们想到的是USDC、USDT这样的美元储备资产,而不是一个高倍杠杆的对冲基金。

一场官司救不了一个市场,但可以叫醒一个市场。当潮水退去,我们应该看到的不仅仅是裸泳的人,更应该看到那些一开始就没打算穿泳裤的人。

80亿美元,50个项目,下一个Stream随时可能出现。在那之前,请记住一个最简单的常识,当一个产品需要用超高年化收益来吸引你时,它一定是不稳定的。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注