在比特币价格回调、全网算力却持续攀升的双重挤压下,矿工的利润空间被迅速压缩,部分中小矿企已逼近盈亏线。最新行业数据显示,矿业现金流压力正在向上游传导,也迫使矿工寻找“挖矿之外”的生存方案。在这一背景下,将算力与机房资源转向AI数据中心租赁,成为矿企自救的新选项,也让传统矿业开始与AI基础设施产生交集。

要点总结

● 收入不稳定和比特币挖矿成本不断上涨使得核心挖矿业务不稳定。

● 因此,矿业公司转型,利用现有矿场将数据中心空间租赁给大型科技公司。

● 此举减少了激烈的竞争,使该行业更加稳健。

一、矿企面临的核心经营风险

在之前的报告中 ,我们分析了比特币价格下跌给策略制定者带来的财务风险。然而,面临压力的并非只有 DAT 公司。直接运营挖矿业务的比特币挖矿公司也面临着巨大的风险。

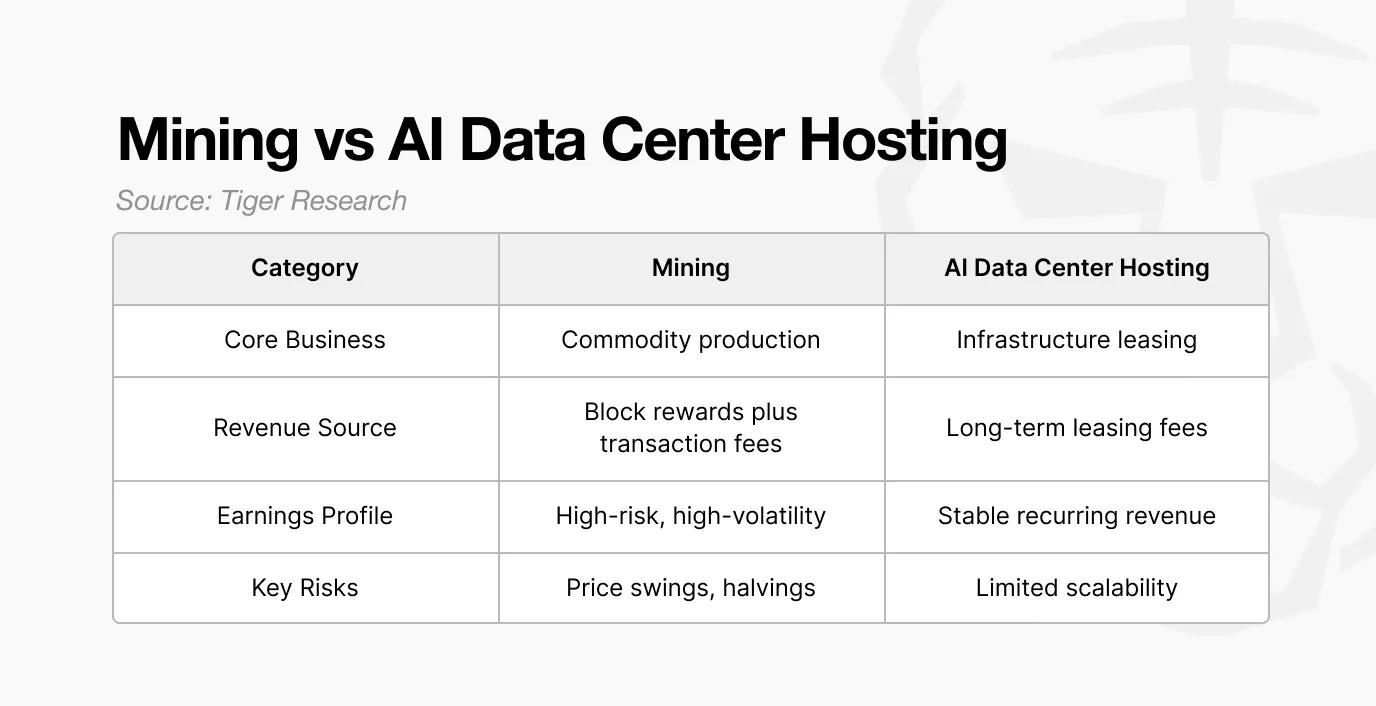

矿业公司的脆弱性源于其结构简单的商业模式。收入几乎完全取决于比特币价格,而比特币价格本身就具有不可预测性。相比之下,成本往往会随着时间推移而上升。

● 收入不可预测: 公司收入完全取决于比特币市场价格。

● 结构性成本上升 :采矿难度持续增加,电力价格上涨,硬件需要定期更换。

这种结构在比特币价格下跌期间尤其成问题。收入立即下降,而成本却持续上升。矿业公司陷入了双重困境。

监管风险又增添了一层不确定性。纽约州已提出一项提案 ,拟提高矿业公司的消费税。目前大多数大型矿业公司都位于德克萨斯州等监管相对宽松的地区,因此短期内影响有限。尽管如此,更广泛的监管压力带来的风险仍不容忽视。

在此背景下,矿业公司面临着一个根本性的问题:这种商业模式能否长期保持可行性?

二、成本倒挂:盈利结构日益脆弱

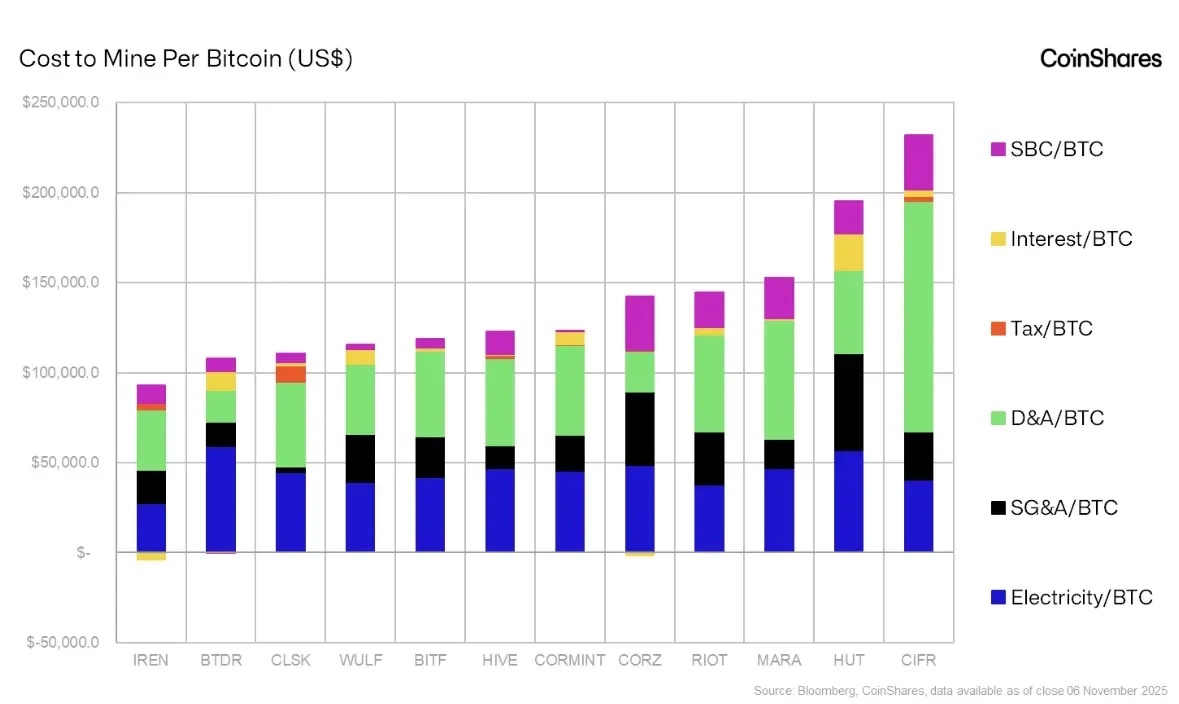

根据CoinShares的数据,目前开采一枚比特币的平均成本已升至约7.46万美元。若计入设备折旧等成本,总生产成本接近13万美元/枚。

然而,比特币现价约在9.1万美元。这意味着,每产出一枚比特币,矿企账面上就面临约4.6万美元的亏损。挖矿难度提升、能源政策收紧,进一步恶化了成本结构,导致行业的整体盈利基础日益脆弱。

三、转型之路:为何是AI数据中心?

AI竞赛白热化,催生了科技巨头对数据中心的爆炸性需求。自建数据中心耗时长,而市场机遇转瞬即逝,因此租赁现成的、可快速改造的设施成为优选。

矿企的现有资产恰好匹配这一需求:

● 算力硬件:拥有大量可转用于AI计算的高性能GPU(如NVIDIA芯片)。

● 电力资源:已获批的数百兆瓦级电网接入,在当今能源市场是稀缺资源。

● 散热能力:运营高功耗矿机积累的散热经验,可直接用于管理H100/H200等AI服务器。

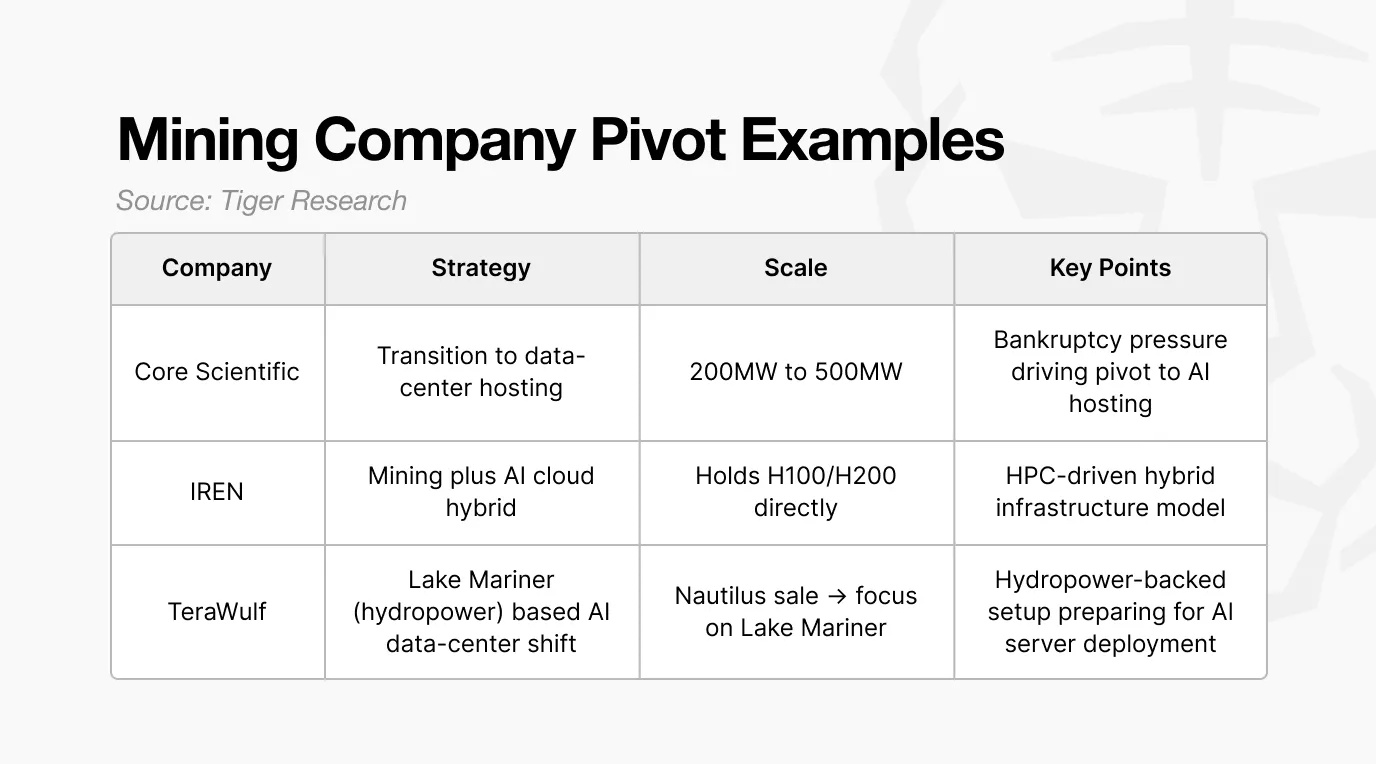

典型案例是曾濒临破产的Core Scientific,通过转型AI数据中心租赁,现运营约200兆瓦容量,并计划扩至500兆瓦,成功扭亏为盈。IREN、TeraWulf等公司也在探索类似的业务多元化路径。这不仅是追求增长,更是生存的必需。

四、多元演化:不止于数据中心

向AI数据中心租赁转型是主流趋势,但并非唯一出路。这本质上是矿企将资本重新配置到效率更高领域的理性选择。稳定的数据中心收入能为矿企提供现金流缓冲,使其能够更从容地战略性持有比特币资产,避免在市场低迷时被迫抛售。

同时,部分矿企如Bitmine、Cathedra Bitcoin等,正在探索向更广泛的数字资产技术(DAT)商业模式拓展。这些多元化尝试共同指向一个趋势:竞争力弱的纯挖矿者被淘汰或转型,头部企业向综合服务商演进,整个加密货币矿业正走向一个更成熟、更具韧性的新阶段。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 去中心化交易所

去中心化交易所 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注