在比特币现货资金持续流入、长期持有者筹码愈发稳定的同时,衍生品市场却释放出更为紧绷的信号。数据显示,主流交易平台的期货与期权未平仓合约仍徘徊在本轮周期高位,资金并未因价格震荡而撤离,反而持续加码布局。同时,大量期权仓位集中在关键行权价附近,放大了短期波动风险。现货与衍生品之间的这种分化,正在成为当前比特币市场最值得关注的矛盾点。

比特币衍生品持仓在重大期权到期前趋于紧张

Coinglass统计显示比特币期货未平仓合约总额为$587.4亿,代表64.367万BTC的未结合约。过去24小时内,未平仓总额攀升3.99%,表明新的头寸而不是安静的平仓。短期变化保持适度,表明交易者正在有计划地增加敞口,而不是恐慌性操作。

在期货平台中,币安以名义价值领先,未平仓合约达$119亿,占市场的20%以上。CME紧随其后,未平仓合约为$98亿,保持其机构重磅作用,而Bybit和Gate各持有超过$50亿。OKX以$36.4亿的未平仓合约完成头部梯队。

短期期货流动在各交易所显示出混合信号。CME在过去四小时内略有下降,同时币安和OKX也记录了轻微回落。与此同时,Bybit、Gate和MEXC在24小时内显示出更强劲的增长,表明投机兴趣正在向替代平台转移,而不是完全消失。

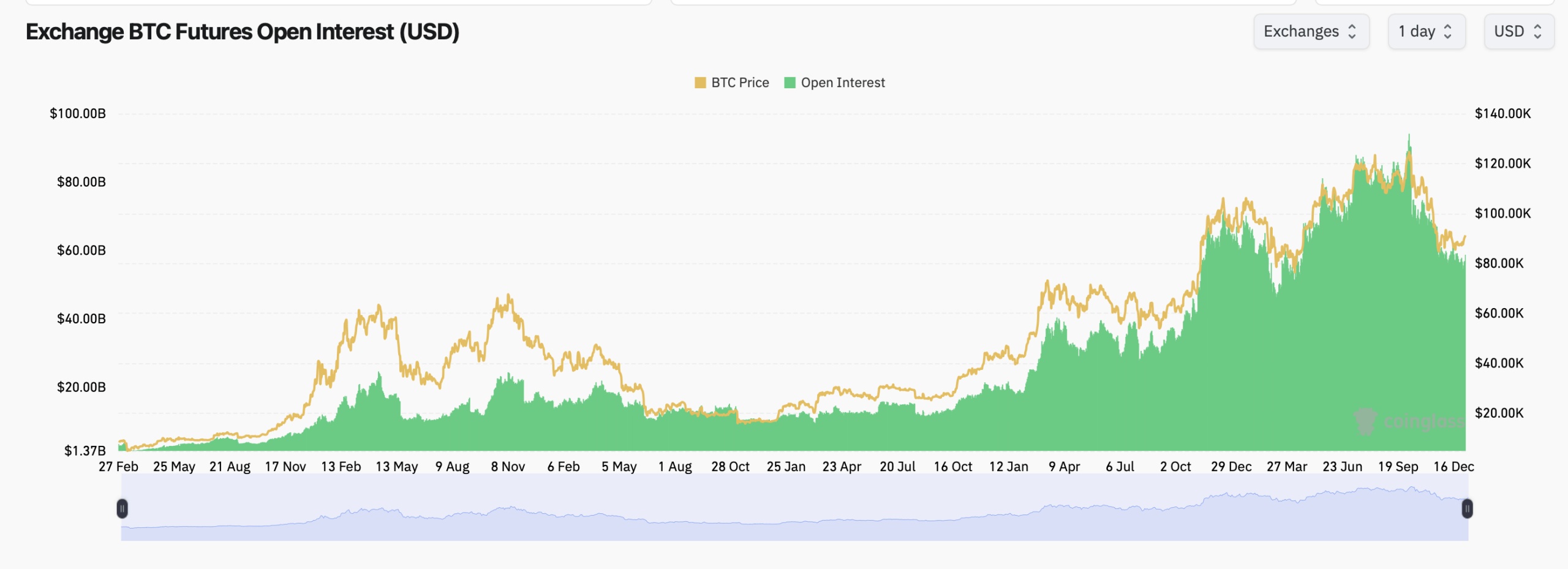

长期期货数据显示持仓已达到多高的水平。自2024年中以来,比特币期货未平仓合约大幅扩张,与价格同步上涨,即便在近期整合中保持历史高位。这种持续性表明杠杆并未明显排出,使市场对于价格剧烈波动保持敏感。

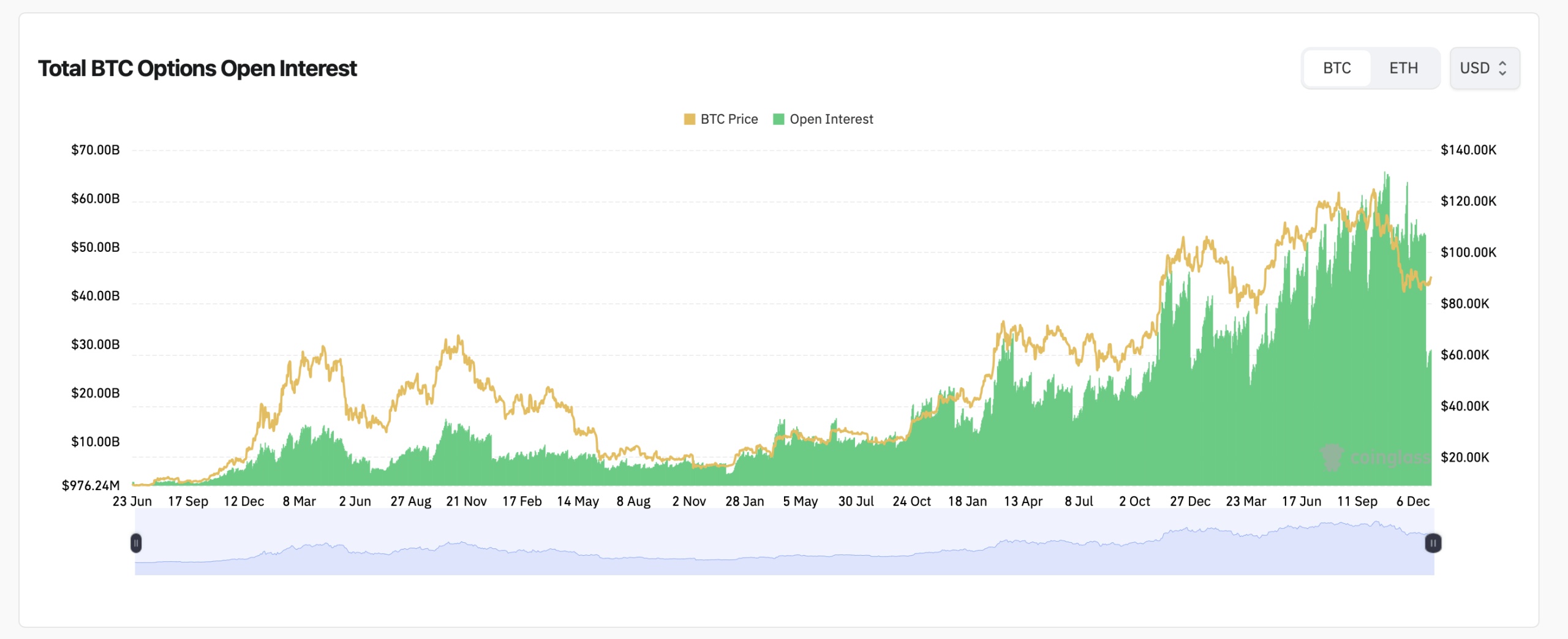

期权市场讲述了同样拥挤的故事。比特币期权未平仓总额继续攀升,其中看涨期权占据主导地位。看涨期权占未平仓合约的56.88%,相当于172,616 BTC,而看跌期权占43.12%,即130,848 BTC。过去24小时的成交量反映出这种倾斜,看涨合约再度超越看跌合约。

Deribit是期权活动的重心。最大的未平仓合约位于BTC-30JAN26-100000-C,持有8,806 BTC,其次是1月和3月到期日,在$80,000至$110,000航行。成交量数据显示交易者积极旋转通过1月短期行权价,包括看涨和看跌,而不是放弃敞口。

最大痛点水平在主要期权交易所中显著低于当前现货。在Deribit,最大痛点在多个即将到期的市场附近$90,000区域徘徊,而币安和OKX显示出类似的特征。在每种情况下,最大的名义集中度都略低于当前价格,形成一个期权写手面临最小赔付的引力区。

密集的到期配置强化了这个主题。1月和3月到期日携带最重的名义重量,未平仓合约在1月下旬和3月下旬日期周围出现可见隆起。该结构表明交易者正在为波动性做准备,但未对单一近期方向性押注坚定不移。

总的来说,比特币的衍生品市场看起来拥挤但有序。期货交易者继续逐步增加敞口,而期权交易者仍然倾向于参与上行,尽管在现货下方明确有对冲存在。随着未平仓合约仍然高企,最大痛点潜伏在$91,000以下,下一次决定性动作可能更多关于谁先让步,而不是确信。

常见问题 ❓

● 目前比特币期货未平仓合约是多少?

比特币期货未平仓合约约为$587.4亿,代表超过643,000 BTC的未结合约。

● 哪个交易所引领比特币期货持仓?

币安按名义价值持有最大份额,其次是CME和Bybit。

● 比特币期权交易者倾向于看涨还是看跌?

期权数据显示出看涨期权占据优势结构,看涨期权占总未平仓合约的近57%。

● 主要期权交易所的最大痛点水平在哪里?

币安、OKX和Deribit的最大痛点水平聚集在$90,000价格区间附近。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 去中心化交易所

去中心化交易所 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注