加密市场的情绪,为啥突然从狂欢派对变成集体emo?时间拨回不久前,比特币刚刷新历史高点,热搜还没捂热,市场却在短短几天后遭遇10/10 闪崩。主流币跳水、山寨币直接躺平,高杠杆基金接连爆雷,交易所也忙着处理清算,场面一度相当热闹。那些曾经靠一句相信我的高收益神话,被现实一把戳破。社交平台上,乐观情绪瞬间蒸发,恐慌接力登场。泡沫破裂叠加信任崩塌,让市场集体踩下情绪刹车。或许这正是旧周期散场、新阶段开局前的必经阵痛。

2025 年 10 月 6 日星期一,比特币再创新高,首次突破 12.6 万美元大关。无论是在 Crypto Twitter 的战壕里,还是 CNBC 的新闻间里,持币者都沉浸在无处不在的「希望迷雾」中。

尽管基本面在那之后的一个月里变化不大,仅仅四天后的 10 月 10 日,加密市场却迎来了危机——「10/10 闪崩」如今已被视为加密史上最大规模的清算事件。

在这场灾难性的下跌中,主流币种暴跌超过两位数,许多山寨币直接归零,多家交易所濒临破产(几乎所有主流永续合约平台都触发了自动减仓机制,因无法支付空头收益)。

尽管特朗普当选总统被视为加密行业的利好——从设立战略比特币储备,到任命看似支持加密的监管官员——但加密资产的价格却持续低迷。

除了特朗普去年 11 月当选后短暂的上涨外,加密市场总市值(TOTAL)与标普 500 指数的比值已近一年保持平稳。事实上,自 1 月 20 日特朗普正式就职以来,这一比值甚至出现了惊人的负增长。

随着市场继续消化 10/10 清算的余波,越来越多的问题开始浮出水面。

就在本周一,Stream Finance 宣布破产。这是一家管理规模达 2 亿美元的「信我就行」型加密收益基金,依靠杠杆为存款人提供高于市场的回报。其「外部基金经理」在操作中损失了约 9300 万美元资产。

虽然细节尚未披露,但 Stream 很可能是首个因 10/10 自动减仓机制而公开爆雷的「Delta 中性」策略基金。尽管其结构早已引发质疑,但这次崩盘仍令许多放贷方措手不及——他们在没有明确风险信号的情况下,选择了牺牲安全性以换取更高收益。

Stream 爆雷后,恐慌迅速蔓延至整个 DeFi 生态,投资者开始集体撤离类似的高风险收益策略。

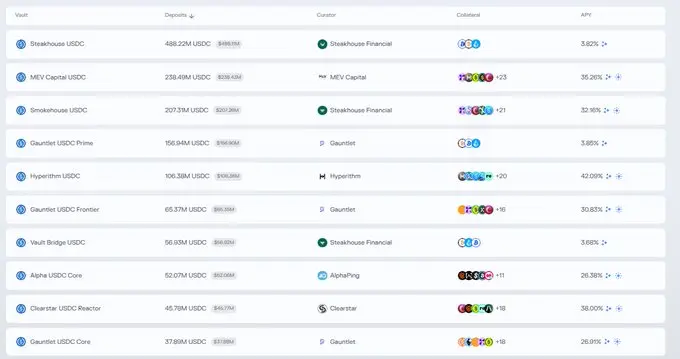

虽然目前来看,Stream 的连锁反应尚未全面扩散,但这次事件暴露了 DeFi 中日益流行的「循环稳定币挖矿」策略的风险——即用已有高风险策略的存款凭证再去加杠杆获取更高收益。

Stream 自曝的亏损也揭示了 Delta 中性基金在 10/10 自动减仓中可能遭遇的巨大损失:空头对冲被系统强制取消,而现货多头瞬间归零。

尽管新闻头条已经转移,但可以肯定的是,10 月 10 日当天的损失是灾难性的。

无论是通过 DeFi 公开操作,还是通过 CeFi 隐秘运作,加密收益基金中都存在数十亿美元的杠杆。而市场是否具备足够流动性来应对未来可能的清算浪潮,仍是未知数。

目前还不清楚谁在「裸泳」,但可以肯定的是,加密赌场里有人已经没穿泳裤。如果市场再次下跌,尤其是在集中交易所被指在 10/10 清算期间资不抵债的诉讼爆发后,问题不再是「是否会出事」,而是「整个行业是否扛得住」。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 去中心化交易所

去中心化交易所 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注