过去几个月,油价跌破每桶60美元,比特币也从10月的12.6万美元跌至今日约8.9万美元。

那么,能源的下滑是因为需求减弱,还是通胀破裂,可能影响未来像比特币这样的风险资产?

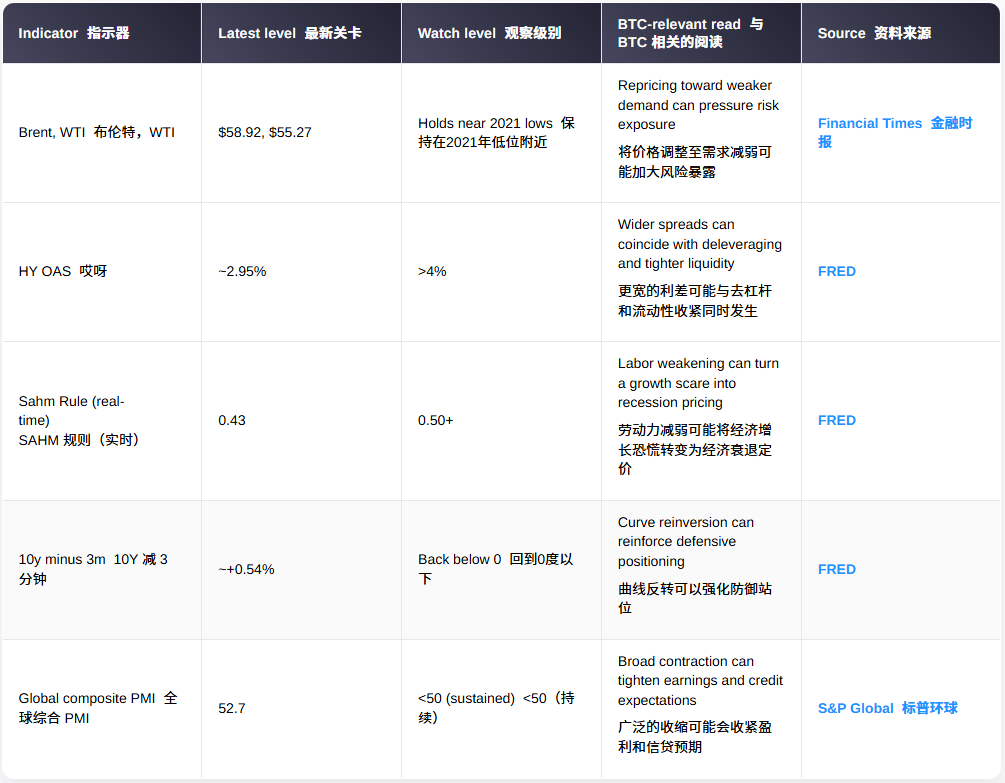

布伦特以58.92美元收盘,WTI收于55.27美元,均为自2021年初以来的最低和解金额。

这一举措可以被解读为宏观重新定价,朝向供应充足和消费趋于软弱。

对于加密市场来说,这种框架将焦点从简单的“通胀下降,风险上升”的叙事转移开来。

相反,它提出了一个问题:增长恐慌是否在政策宽松到来之前就收紧了金融条件。

官方展望倾向于将剩余条件延续至2026年

美国能源信息署预计库存将在2026年持续增长,并预测布伦特在2026年第一季度将上涨约55美元,之后保持在该水平附近。

国际能源署预计,2026年供应增长将超过需求增长,日供应增长240万桶,需求增长86万桶。

世界银行还提出了一个下行增长情景,油价平均每桶约59美元,将价格疲软与低于基线预期的活动联系起来。

然而,调查数据尚未与石油信息同步,市场需判断哪个信号先是领先。

摩根大通和标普环球11月全球综合PMI读数为52.7,仍处于扩张区间,与该框架下的年化全球GDP约3%一致。

标准普尔环球对预期和就业增长表示疲软。

在美国,标普全球初步采购经理指数(PMI)在12月走软,综合指数为53,较之前的54.2有所下降,服务业也有所降温。

在欧洲,法国的闪现综合PMI约为50.1,接近停滞线。

比特币在这种架构下的宏观敏感性往往体现在风险偏好和流动性上,而不仅仅是通胀数据。

为什么油价对比特币宏观结构仍然重要

如果石油反映了需求冲击,股票和信贷可能会先行波动,而比特币在去风险阶段通常处于高贝塔价格。

如果金融压力加剧,BTC也往往表现得像流动性晴雨表,对更紧的融资和更宽的信贷利差做出快速反应。

在经济恐慌期间,降息预期可能会上升,但如果持仓和杠杆调整速度快于政策,市场仍可优先出售风险资产。

到目前为止,对加密货币最为重要的衰退仪表盘尚未确认广泛的压力。

美国高收益利差仍接近近期低点,ICEBofA美国高收益指数调整期权调整后价差在12月中旬约为2.95%。

国债曲线也呈正向,12月底10年期减3个月区差约为+0.54%。

这消除了一个常见的衰退论点,尽管增长担忧仍在流传。

在劳动力方面,2025年11月的实时SAHM规则指标显示为0.43,低于与经济衰退相关0.50的门槛。

随着石油、利率和增长的分歧,比特币的三大宏观路径

未来几个月将形成三条路径,取决于油价下跌主要是供给驱动还是需求驱动。

如果供应依然充足,符合EIA和IEA的预期,且信贷保持平静,曲线保持正值,BTC可能仍处于区间区间内。

在这种情况下,波动性可能集中在利率和持仓上,而非强制抛售。

如果PMI向50左右漂移且失业率略高,标准的风险避震阶段仍可能对比特币施加压力,即使没有全面融资。

这是因为投资组合风险预算通常在实现衰退数据公布前就趋于收紧。

更为严峻的结果需要信贷和劳工的确认,比如高收益利差大幅扩大以及SAHM规则突破0.50。

这些条件可能伴随着杠杆降低和流动性减少。

利率定价已经对数据疲软做出反应。

路透社报道,美国利率期货在11月就业数据显示失业率上升后,短暂提升了1月份降息的概率。

这凸显了在增长恐慌期间政策路径重新定价的速度有多快。

这种重新定价是否支持比特币,取决于资金状况是否稳定,因为油价仍停留在2021年初水平附近。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 去中心化交易所

去中心化交易所 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注