核心观点

比特币新闻关于ETF的报道常常聚焦于资金流入、巨额流出或机构抛售。然而大多数报道仅关注单日数据或单一基金。

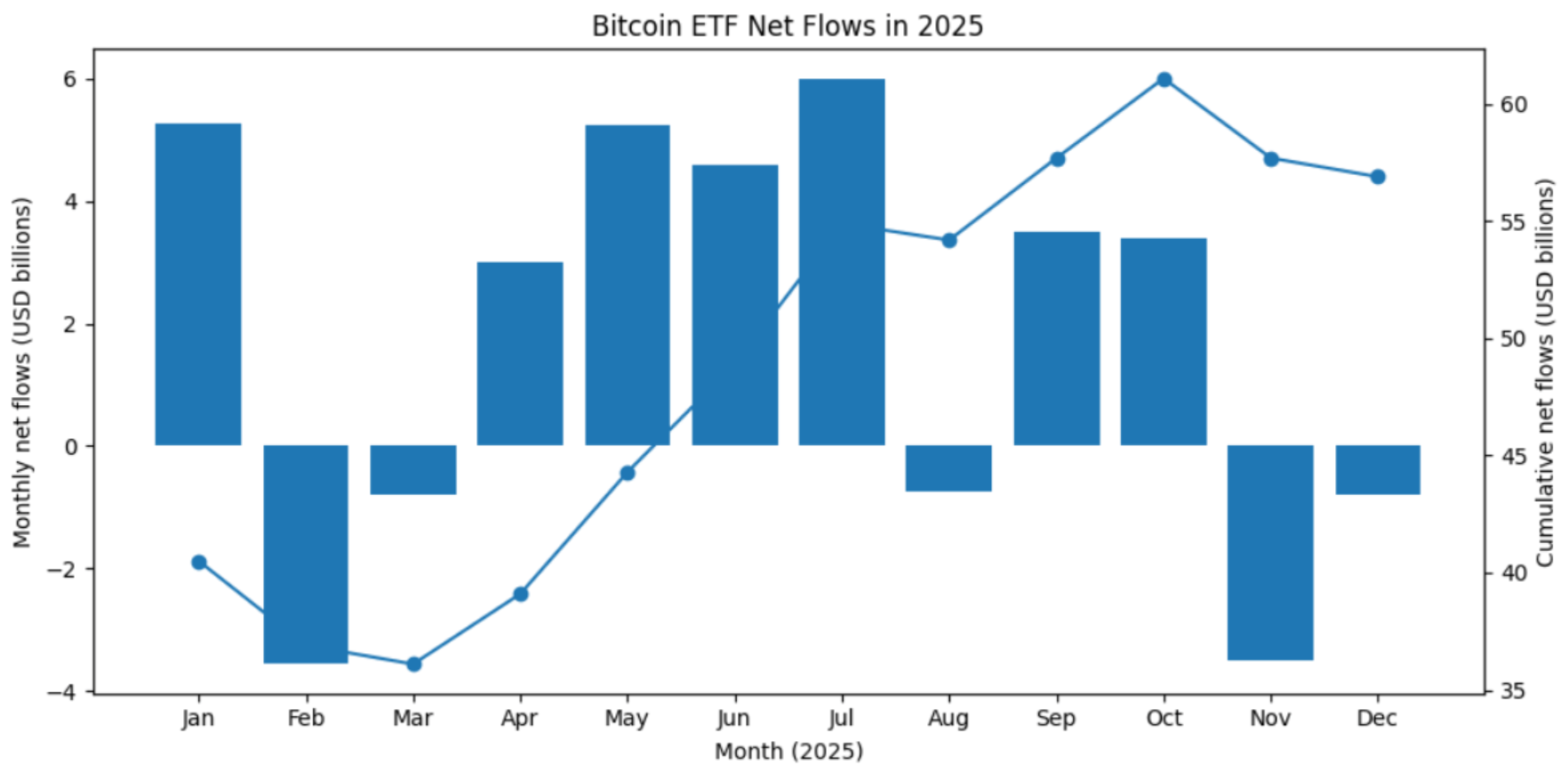

如果交易者只注意到11月数字资产产品单周流出19.4亿美元时的负面新闻,就会错失整体格局。个别基金可能报告"创纪录流出",而更广泛的ETF市场在更长周期内仍保持稳定甚至呈现正增长。

透过现象看本质

根据这篇解构比特币ETF本质的评论文章,比特币ETF新闻已成为极端数据的游戏。报道总在宣扬创纪录的资金流入、巨额流出或机构抛售,但多数只关注单日或单一基金数据。

若不审视累计资金流、基金类型或托管体系,这些数字说明不了什么问题。它们既不能显示现货比特币的真实流动情况,也无法反映机构的实际操作。

典型案例分析

最新事例印证了这一观点。12月24日美国现货比特币ETF出现约1.75亿美元净流出,这已是连续第五个交易日的资金外流。

表面看来形势严峻,但细究之下,ETF市场仍持有约1138亿美元资产。自2024年1月以来,累计净流入已达近569亿美元。那些宣称投资者"集体撤离"的标题,实际仅反映了ETF总资产的0.1%。

全局视角的重要性

Farside Investors数据显示,仅贝莱德的IBIT自推出以来就吸纳了超过620亿美元资金。与此同时,美国现货ETF整体已抵消了约250亿美元的GBTC流出。

换言之,单日赎回纪录虽造成冲击,但未改变整体向好趋势。资金流动结构依然稳健。

全球视野下的数据

这种"宏观视角"在全球层面同样重要。CoinShares最新报告显示,10月初全球加密ETF和ETP单周创下59.5亿美元流入纪录,其中比特币产品独占约35.5亿美元。

月度数据同样表明,10月加密ETP净流入达76亿美元。若仅关注11月周度流出19.4亿美元的负面新闻,就会忽略此前长期增长背景——该流出仅占ETP总资产不到3%。

资金流动的深层解读

需注意各基金资金流动存在差异。11月IBIT虽遭遇单日最大流出,但其他美国现货ETF早已出现数亿美元赎回,而新兴低成本产品仍持续吸纳资金。

美国现货比特币ETF的首年表现印证此轮换:尽管GBTC单独流失超210亿美元至竞争基金,但整体仍实现约360亿美元净流入。

市场误读的成因

这些内部流转可能导致新闻标题显得惊心动魄。单个基金可能报告"创纪录流出",而更广阔的ETF市场在长期内仍保持稳定甚至积极态势。

资金运作的认知误区

ETF的资金进出反映的是资本流动,而非比特币价格走势。投资者转换基金往往出于降低费率、税务策略或品牌信任等考量,而非对资产本身的看法改变。

实践中,资金流入未必意味着更多比特币进入市场。部分基金经理通过期货对冲或调用库存满足需求。因此"每美元都形成买压"的简单推论往往有失准确。

正确的分析框架

解读市场首先需要宏观视野:单日头条很少反映全貌,应该结合周/月滚动数据及基金成立以来的累计净流动作出判断。

其次要观察基金集群层面的流动,这能分辨资金是真正离场还是转向更优质产品。流动数据还应与ETF总资产、比特币市值及日交易量进行对比——多数情况下,所谓"创纪录"赎回与比特币年均数万亿美元交易规模相比微乎其微。

最后需结合市场结构分析:在对冲创建或空基差交易时,即使资金流入强劲价格也可能下跌;相反在供应紧张的市场中,即便出现流出价格仍可能上涨。

交易所

交易所 交易所排行榜

交易所排行榜 24小时成交排行榜

24小时成交排行榜 人气排行榜

人气排行榜 交易所比特币余额

交易所比特币余额 交易所资产透明度证明

交易所资产透明度证明 资金费率

资金费率 资金费率热力图

资金费率热力图 爆仓数据

爆仓数据 清算最大痛点

清算最大痛点 多空比

多空比 大户多空比

大户多空比 币安/欧易/火币大户多空比

币安/欧易/火币大户多空比 Bitfinex杠杆多空比

Bitfinex杠杆多空比 ETF追踪

ETF追踪 比特币持币公司

比特币持币公司 加密资产反转

加密资产反转 以太坊储备

以太坊储备 HyperLiquid钱包分析

HyperLiquid钱包分析 Hyperliquid鲸鱼监控

Hyperliquid鲸鱼监控 索拉纳ETF

索拉纳ETF 大额转账

大额转账 链上异动

链上异动 比特币回报率

比特币回报率 稳定币市值

稳定币市值 期权分析

期权分析 新闻

新闻 文章

文章 财经日历

财经日历 专题

专题 钱包

钱包 合约计算器

合约计算器

账号安全

账号安全 资讯收藏

资讯收藏 自选币种

自选币种 我的关注

我的关注